- Gute Geschäftsentwicklung im vierten Quartal

- Ziele für Geschäftsjahr 2019 erreicht

- Investitionen in Heimdialyse und Wachstumsmärkte wie geplant

- Initiativen zur Kostenoptimierung im Plan

- 23. Dividendenerhöhung vorgeschlagen

- Ausblick 2020 bestätigt

Rice Powell, Vorstandsvorsitzender von Fresenius Medical Care, sagte: „2019 war ein erfolgreiches Jahr für Fresenius Medical Care. Wir haben unser Umsatz- und Ergebnisziel erreicht und schlagen deshalb die 23. Dividendenerhöhung in Folge vor. Im vergangenen Jahr haben wir verstärkt in unser künftiges Wachstum investiert, insbesondere in der Heimdialyse und den Schwellenländern. Zudem entwickeln sich unsere Maßnahmen zur Steigerung der Effizienz und Optimierung der Kostenbasis nach Plan. Wir rechnen deshalb mit einem beschleunigten Wachstum im laufenden Jahr und bestätigen unseren im vergangenen Jahr gegebenen Ausblick für 2020.“

Ausblick für 2020 bestätigt: Wachstum im mittleren bis hohen einstelligen Prozentbereich

Fresenius Medical Care rechnet für das Geschäftsjahr 2020 mit einem Wachstum des Umsatzes sowie des Konzernergebnisses im mittleren bis hohen einstelligen Prozentbereich. Die Ziele sind währungsbereinigt und berücksichtigen keine Sondereffekte3. Die Ziele basieren auf den bereinigten Ergebnissen für 2019 und enthalten die operativen Beiträge im Zusammenhang mit der NxStage-Akquisition und Effekte aus der Einführung von IFRS 16.

Investitionsjahr 2019

Ein wichtiger Wachstumsbereich für Fresenius Medical Care ist der fortlaufende Ausbau der Heimdialyse in den USA. Wie zu Beginn 2019 angekündigt, konzentrierten sich die Investitionen auf Trainingseinrichtungen, Schulungspersonal und Ausbildungsmaterialien sowie die Stärkung der Vertriebs-Infrastruktur für Produkte und Dienstleistungen rund um die Heimdialyse. Der Abschluss der Übernahme von NxStage Medical, Inc. im Februar 2019 war ein Meilenstein in der Heimdialyse-Strategie von Fresenius Medical Care. 2019 verzeichnete Fresenius Medical Care in Nordamerika ein Rekordwachstum in der Behandlung von Patienten zu Hause auf mittlerweile mehr als 25.000 Patientinnen und Patienten.

Der zweite Investitions-Schwerpunkt lag auf den sich entwickelnden Volkswirtschaften. Im weltweit am schnellsten wachsenden Dialysemarkt China investierte Fresenius Medical Care in den Ausbau der Produktionskapazitäten, der Forschungs- und Entwicklungsaktivitäten sowie des Dienstleistungsgeschäfts, das sich mit nun 11 Kliniken fast verdoppelt hat. Im September 2019 hat das Unternehmen das Dialysegerät 4008A in China auf den Markt gebracht. Dies ist eine wichtige Grundlage für die weitere Erschließung des Marktes.

Zusätzlich investierte das Unternehmen 91 Mio € (davon 83 Mio € in Nordamerika), um die Kostenbasis seiner klinischen Infrastruktur nachhaltig zu verbessern. Das Kostenoptimierungsprogramm 2019 wird sich voraussichtlich ab dem laufenden Geschäftsjahr positiv auf das Konzernergebnis auswirken. Im Geschäftsjahr 2019 erreichte Fresenius Medical Care im Zuge seines weltweiten Effizienzprogramms (GEP II) weitere nachhaltige Kostenverbesserungen, im Einklang mit dem ursprünglich erwarteten Beitrag.

Wertsteigerung für Aktionäre

Auf Basis der soliden Ergebnisse im Geschäftsjahr 2019 wird Fresenius Medical Care der Hauptversammlung im Mai 2020 eine Rekorddividende von 1,20 € pro Aktie vorschlagen (entspricht einer Ausschüttung von 358 Mio €). Dies wäre die 23. Dividendenerhöhung in Folge.

Um zusätzlichen Mehrwert für die Anteilseigner zu schaffen, hat Fresenius Medical Care im Jahr 2019 ein Aktienrückkaufprogramm gestartet. Zwischen März und Dezember 2019 hat das Unternehmen bereits 8,9 Millionen eigene Aktien im Gesamtwert von 600 Mio € zurückerworben. Fresenius Medical Care beabsichtigt, im Laufe des Jahres 2020 die aus der bestehenden Ermächtigung verbleibende Summe von rund 400 Mio € zu nutzen.

Patienten, Dialysezentren und Beschäftigte

Zum 31. Dezember 2019 behandelte Fresenius Medical Care weltweit 345.096 Patientinnen und Patienten in 3.994 Dialysezentren. Ende 2019 beschäftigte das Unternehmen weltweit 120.659 Mitarbeiterinnen und Mitarbeiter (auf Vollzeitbeschäftigtenbasis), gegenüber 112.658 Beschäftigten zum 31. Dezember 2018.

Anhaltend starkes organisches Umsatzwachstum

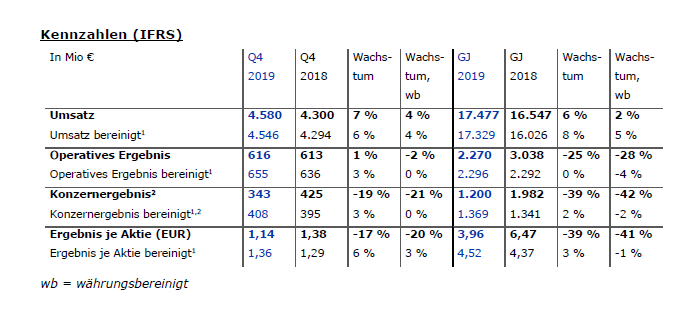

Der Umsatz im vierten Quartal 2019 stieg um 7 % (+4 % währungsbereinigt) und betrug 4.580 Mio €. Das organische Umsatzwachstum war mit 5 %4 weiterhin stark. Der bereinigte Umsatz wuchs um 6 % (+4 % währungsbereinigt) auf 4.546 Mio €. Eine detaillierte Überleitungsrechnung liefert die Tabelle im Anhang. Der Umsatz mit Gesundheitsdienstleistungen stieg um 6 % auf 3.607 Mio € (+3 % währungsbereinigt), während der Umsatz mit Gesundheitsprodukten um 10 % auf 973 Mio € gewachsen ist (+8 % währungsbereinigt). Darin enthalten ist der negative Effekt einer Anpassung der Umsatzrealisierung in Höhe von 86 Mio € (Geschäftsjahr 2019: 170 Mio €) für rechtlich strittige Forderungen aus Lieferungen und Leistungen in Nordamerika.

Der Umsatz im Geschäftsjahr 2019 stieg um 6 % auf 17.477 Mio € (+2 % währungsbereinigt). Das organische Wachstum betrug 5 %. Der bereinigte Umsatz stieg um 8 % (+5 % währungsbereinigt) auf 17.329 Mio €. Der Umsatz mit Gesundheits¬dienstleistungen wuchs um 5 % (+1 % währungsbereinigt) auf 13.872 Mio €. Organisches Behandlungswachstum, Beiträge aus Akquisitionen und organisches Umsatzwachstum je Behandlung wurden teilweise durch Rückgänge kompensiert, die auf die Veräußerung von Sound Physicians („Sound“) sowie auf geschlossene oder verkaufte Kliniken zurückzuführen sind. Der Umsatz mit Gesundheitsprodukten für das Geschäftsjahr 2019 stieg um 10 % auf 3.605 Mio. € (+8 % währungsbereinigt), hauptsächlich aufgrund höherer Umsätze mit Produkten für die Heimdialyse, die aus der NxStage-Akquisition resultieren, sowie aufgrund höherer Umsätze mit Dialysatoren. Teilweise gegenläufig wirkten geringere Umsätze mit Dialysegeräten aufgrund von Änderungen in der bilanziellen Behandlung von Sale-and-Lease-Back-Transaktionen durch die Einführung von IFRS 16.

Das operative Ergebnis stieg im vierten Quartal um 1 % auf 616 Mio € (-2 % währungsbereinigt). Dies entspricht einer Marge von 13,5 % (Q4 2018: 14,3 %). Auf bereinigter Basis wuchs das operative Ergebnis um 3 % auf 655 Mio € (währungsbereinigt unverändert). Daraus resultierte eine bereinigte Marge von 14,8 % (Q4 2018: 14,4 %). Enthalten ist auch hier der negative Effekt einer Anpassung der Umsatzrealisierung in Höhe von 86 Mio € (Geschäftsjahr 2019: 170 Mio €) für rechtlich strittige Forderungen aus Lieferungen und Leistungen in Nordamerika. Eine detaillierte Überleitungsrechnung liefert die Tabelle im Anhang.

Im Geschäftsjahr 2019 sank das operative Ergebnis um 25 % auf 2.270 Mio € (-28 % währungsbereinigt). Dies entspricht einer Marge von 13,0 % (Geschäftsjahr 2018: 18,4 %). Der Vorjahreswert beinhaltete den Gewinn aus dem Verkauf von Aktivitäten im Versorgungsmanagement, einschließlich Sound. Auf bereinigter Basis blieb das operative Ergebnis nahezu stabil bei 2.296 Mio € (-4 % währungsbereinigt). Daraus resultierte eine bereinigte Marge von 13,2 % (Geschäftsjahr 2018: 14.3 %).

Das Konzernergebnis2 sank im vierten Quartal um 19 % auf 343 Mio € (-21 % währungsbereinigt). Das bereinigte Konzernergebnis2 stieg um 3 % auf 408 Mio € (+0 % währungsbereinigt). Eine detaillierte Überleitungsrechnung liefert die Tabelle im Anhang. Das Ergebnis je Aktie (EPS, „Earnings Per Share“) ging um 17 % (-20 % währungsbereinigt) zurück und lag bei 1,14 €. Das bereinigte EPS erhöhte sich um 6 % auf 1,36 € (+3 % währungsbereinigt).

Im Geschäftsjahr 2019 sank das Konzernergebnis2 um 39 % auf 1.200 Mio € (-42 % währungsbereinigt). Das EPS sank um 39 % auf 3,96 € (-41 % währungsbereinigt). Ausschlaggebend war auch hier die höhere Vergleichsbasis durch den Gewinn aus dem Verkauf von Aktivitäten im Versorgungsmanagement im Jahr 2018, einschließlich Sound. Auf bereinigter Basis wuchs das Konzernergebnis um 2 % und betrug 1.369 Mio € (-2 % währungsbereinigt). Dies entspricht einem Anstieg des bereinigten EPS von 3 % auf 4,52 € (-1 % währungsbereinigt).

Starke Cashflow-Entwicklung

Im vierten Quartal 2019 erzielte Fresenius Medical Care einen operativen Cashflow von 771 Mio € (Q4 2018: 689 Mio €). Dies entspricht einer Marge von 16,8 % (Q4 2018: 16,2 %). Der Anstieg ist im Wesentlichen auf die Einführung von IFRS 16 zurückzuführen. Der Free Cashflow (Mittelzufluss aus laufender Geschäftstätigkeit, nach Investitionen in Sachanlagen, vor Akquisitionen und Beteiligungen) betrug 434 Mio € (Q4 2018: 397 Mio €). Das entspricht 9,5 % des Umsatzes (Q4 2018: 9,2 %).

Im Geschäftsjahr 2019 erzielte das Unternehmen einen operativen Cashflow von 2.567 Mio €, was einer Marge von 14,7 % entspricht (Geschäftsjahr 2018: 2.062 Mio €, 12,5 %). Dieser Anstieg ist hauptsächlich auf die Einführung von IFRS 16 zurückzuführen. Der Free Cashflow betrug 1.454 Mio €; hieraus resultierte eine Marge von 8,3 % (Geschäftsjahr 2018: 1.059 Mio €, 6,4 %).

Regionale Entwicklungen

Der Umsatz in Nordamerika stieg im vierten Quartal 2019 um 6 % auf 3.174 Mio € (+3 % währungsbereinigt, +5 % organisch). Im Geschäftsjahr 2019 erhöhte sich der Umsatz in Nordamerika um 5 % auf 12.195 Mio € (währungsbereinigt unverändert, +4 % organisch).

Das operative Ergebnis wuchs im vierten Quartal um 5 % auf 515 Mio € (+2 % währungsbereinigt). Im Geschäftsjahr 2019 ging das operative Ergebnis um 33 % zurück und lag bei 1.794 Mio € (-36 % währungsbereinigt). Die Vergleichsbasis für das Jahr 2018 beinhaltet den Gewinn aus dem Verkauf von Aktivitäten im Versorgungsmanagement im Jahr 2018, insbesondere aus der Veräußerung von Sound.

Im vierten Quartal stieg der Umsatz in der Region Europa, Naher Osten, Afrika (EMEA) um 4 % auf 709 Mio € (+4 % währungsbereinigt, +3 % organisch). Im Geschäftsjahr 2019 stieg der Umsatz in EMEA um 4 % auf 2.693 Mio € (+4 % währungsbereinigt, +4 % organisch).

Das operative Ergebnis in EMEA stieg im vierten Quartal um 17 % (+17 % währungsbereinigt) auf 114 Mio €. Im Geschäftsjahr 2019 wuchs das operative Ergebnis um 12 % auf 448 Mio € (+13 % währungsbereinigt); die Marge erhöhte sich auf 16,6 % (2018: 15.4 %). Diese Verbesserung resultiert hauptsächlich aus einer geringeren ausstehenden variablen Kaufpreisverbindlichkeit im Zusammenhang mit Xenios und einem positiven Effekt aus der Einführung von IFRS 16.

In der Region Asien-Pazifik stieg der Umsatz im vierten Quartal 2019 um 10 % auf 499 Mio € (+7 % währungsbereinigt, +6 % organisch). Im Geschäftsjahr 2019 wuchs der Umsatz in Asien-Pazifik um 10 % auf 1.859 Mio € (+7 % währungsbereinigt, +7 % organisch).

Das operative Ergebnis in der Region Asien-Pazifik fiel im vierten Quartal 2019 um 13 % (-14 % währungsbereinigt) auf 75 Mio €. Der Rückgang der operativen Marge ist hauptsächlich zurückzuführen auf Investitionen in das Geschäftswachstum und die Aufwendungen für das Kostenoptimierungsprogramm. Im Geschäftsjahr 2019 stieg das operative Ergebnis in Asien-Pazifik um 8 % auf 329 Mio € (+6 % währungsbereinigt). Angesichts des Ausbruchs des Coronavirus (nCoV) hat die Sicherstellung der Behandlung unserer Patientinnen und Patienten die oberste Priorität. Gleichzeitig gilt es, die Sicherheit unserer Mitarbeiterinnen und Mitarbeiter zu gewährleisten. Potenzielle Auswirkungen auf unsere Geschäftstätigkeit im asiatisch-pazifischen Raum lassen sich zum aktuellen Zeitpunkt noch nicht quantifizieren.

In Lateinamerika stieg der Umsatz im vierten Quartal um 6 % auf 193 Mio € (+24 % währungsbereinigt, +19 % organisch). Im Geschäftsjahr 2019 stieg der Umsatz in der Region um 3 % (+21 % währungsbereinigt, +17 % organisch) auf 709 Mio €.

Das operative Ergebnis stieg im vierten Quartal 2019 um 189 % auf 15 Mio € (+201 % währungsbereinigt). Im Geschäftsjahr 2019 stieg das operative Ergebnis um 47 % auf 43 Mio € (+35 % währungsbereinigt). Die verbesserte operative Marge ist hauptsächlich auf günstige Wechselkurseffekte zurückzuführen.

1 Eine detaillierte Überleitungsrechnung finden Sie in der Tabelle im Anhang.

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

3 Sondereffekte sind Effekte, die in ihrer Art ungewöhnlich sind und die zum Zeitpunkt der Erstellung des Ausblicks nicht vorhersehbar waren bzw. deren Umfang oder Auswirkungen nicht vorhersehbar waren.

4 Die Definition von organischem Wachstum berücksichtigt nicht Effekte wie beispielsweise periodenfremde Bereinigungen oder die Auswirkungen der Einführung von IFRS 16.

Pressekonferenz

Anlässlich der Veröffentlichung der Ergebnisse des vierten Quartals und des Gesamtjahres veranstaltet Fresenius Medical Care am Donnerstag, 20. Februar 2020, um 10.00 Uhr MEZ eine Pressekonferenz in der Konzernzentrale in Bad Homburg. Die Pressekonferenz wird live in der Sektion „Medien“ der Webseite von Fresenius Medical Care unter www.freseniusmedicalcare.com/de übertragen. Nach der Veranstaltung steht dort eine Aufzeichnung zur Verfügung.

Telefonkonferenz

Ebenfalls am Donnerstag, 20. Februar 2020, findet um 15.30 Uhr MEZ eine Telefonkonferenz für Investoren und Analysten statt. Weitere Informationen finden Sie in der Sektion „Investoren“ der Website von Fresenius Medical Care unter www.freseniusmedicalcare.com/de. Nach der Veranstaltung steht Ihnen die Aufzeichnung dort zur Verfügung.

Rechtliche Hinweise:

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie z.B. Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius Medical Care übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Spaniens größte private Krankenhausgruppe Quirónsalud, Teil von Fresenius Helios, baut mit der Übernahme von Clínica de la Mujer in Bogotá ihre Präsenz im attraktiven privaten Krankenhausmarkt in Kolumbien weiter aus. Nach den Übernahmen in Medellin und Cali in den beiden Vorjahren ist dies die erste Akquisition in der kolumbianischen Hauptstadt.

Clínica de la Mujer befindet sich in einem beliebten Wohngebiet Bogotás, der mit 7,4 Millionen Einwohnern größten Stadt Kolumbiens. Das Krankenhaus verfügt über rund 80 Betten und fünf Operationssäle und erzielte im Jahr 2019 einen Umsatz von umgerechnet rund 20 Millionen Euro. Die Schwerpunkte des breiten Angebots medizinischer Dienstleistungen liegen in den Bereichen Gynäkologie, Pädiatrie und Geburtshilfe. Jährlich kommen hier etwa 3.000 Babys zur Welt.

Über die Konditionen der Übernahme wurde Stillschweigen vereinbart. Die Zustimmung der kolumbianischen Wettbewerbsbehörden vorausgesetzt, rechnet Fresenius mit einem Abschluss der Transaktion im zweiten Quartal 2020. Das Unternehmen erwartet, dass Clínica de la Mujer bereits im Geschäftsjahr 2020 positiv zum Konzernergebnis beitragen wird.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechts-streitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Spaniens größte private Krankenhausgruppe Quirónsalud, Teil von Fresenius Helios, baut mit der Übernahme von Clínica de la Mujer in Bogotá ihre Präsenz im attraktiven privaten Krankenhausmarkt in Kolumbien weiter aus. Nach den Übernahmen in Medellin und Cali in den beiden Vorjahren ist dies die erste Akquisition in der kolumbianischen Hauptstadt.

Clínica de la Mujer befindet sich in einem beliebten Wohngebiet Bogotás, der mit 7,4 Millionen Einwohnern größten Stadt Kolumbiens. Das Krankenhaus verfügt über rund 80 Betten und fünf Operationssäle und erzielte im Jahr 2019 einen Umsatz von umgerechnet rund 20 Millionen Euro. Die Schwerpunkte des breiten Angebots medizinischer Dienstleistungen liegen in den Bereichen Gynäkologie, Pädiatrie und Geburtshilfe. Jährlich kommen hier etwa 3.000 Babys zur Welt.

Über die Konditionen der Übernahme wurde Stillschweigen vereinbart. Die Zustimmung der kolumbianischen Wettbewerbsbehörden vorausgesetzt, rechnet Fresenius mit einem Abschluss der Transaktion im zweiten Quartal 2020. Das Unternehmen erwartet, dass Clínica de la Mujer bereits im Geschäftsjahr 2020 positiv zum Konzernergebnis beitragen wird.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechts-streitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Fresenius Kabi und Vifor Pharma haben ein Joint Venture in China gegründet, um dort den Zugang zu lebenswichtigen Blutbehandlungen zu verbessern. Das Gemeinschaftsunternehmen verbindet das führende Portfolio intravenöser Arzneimittel zur Behandlung von Eisenmangel von Vifor Pharma mit der starken und langjährigen Präsenz von Fresenius Kabi im Land. Davon sollen sowohl Patientinnen und Patienten als auch das chinesische Gesundheitssystem profitieren. Das Joint Venture wird sich auf Aktivitäten in den Bereichen Marketing, Marktzugang und Medical Affairs konzentrieren. Für die Vermarktung und den Vertrieb der Arzneimittel wird Fresenius Kabi verantwortlich sein. Vifor Pharma ist zu 55 Prozent und Fresenius Kabi zu 45 Prozent an dem Unternehmen beteiligt. Über finanzielle Details wurde Stillschweigen vereinbart.

Fresenius Kabi und Vifor Pharma haben ein Joint Venture in China gegründet, um dort den Zugang zu lebenswichtigen Blutbehandlungen zu verbessern. Das Gemeinschaftsunternehmen verbindet das führende Portfolio intravenöser Arzneimittel zur Behandlung von Eisenmangel von Vifor Pharma mit der starken und langjährigen Präsenz von Fresenius Kabi im Land. Davon sollen sowohl Patientinnen und Patienten als auch das chinesische Gesundheitssystem profitieren. Das Joint Venture wird sich auf Aktivitäten in den Bereichen Marketing, Marktzugang und Medical Affairs konzentrieren. Für die Vermarktung und den Vertrieb der Arzneimittel wird Fresenius Kabi verantwortlich sein. Vifor Pharma ist zu 55 Prozent und Fresenius Kabi zu 45 Prozent an dem Unternehmen beteiligt. Über finanzielle Details wurde Stillschweigen vereinbart.

- Gutes organisches Wachstum in allen Unternehmensbereichen

- Fresenius Kabi verzeichnet ausgezeichnetes Wachstum in Schwellenländern und gleicht damit die schwächere Entwicklung in Nordamerika teilweise aus

- Fresenius Helios zeigt fortgesetzte Stabilisierung im deutschen Geschäft und setzt dynamisches Wachstum in Spanien fort

- Fresenius Medical Care erwartet starkes Wachstum für 2020

- 27. Dividendenerhöhung in Folge vorgeschlagen

Angaben ohne explizite Zeitangabe beziehen sich auf den Zeitraum 4. Quartal 2019

1 Adjustiert um IFRS 16

2 Q4/18 und 2018 vor Sondereinflüssen und adjustiert um Veräußerungen im Versorgungsmanagement bei Fresenius Medical Care (FMC)

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Konzern-Ausblick für 2020

Für das Geschäftsjahr 2020 erwartet Fresenius einen währungsbereinigten Anstieg des Konzernumsatzes1 von 4 bis 7 %. Das Konzernergebnis2,3 soll währungsbereinigt um 1 bis 5 % wachsen. Beiträge aus angekündigten, jedoch noch nicht abgeschlossenen Akquisitionen sind im Ausblick enthalten.

Der Ausblick für das Geschäftsjahr 2020 enthält keine Auswirkungen des Coronavirus (Covid-19)-Ausbruchs, da es noch zu früh ist, diese zu beziffern. Aus heutiger Perspektive erwartet Fresenius keine signifikant negativen finanziellen Auswirkungen4.

Fresenius erwartet, dass der Verschuldungsgrad5 zum Jahresende 2020 am oberen Ende des Zielkorridors von 3,0x bis 3,5x liegen wird.

Mittelfristige Wachstumsziele 2020-2023 bestätigt

Fresenius erwartet für den Zeitraum 2020 bis 2023 unverändert ein organisches durchschnittliches jährliches Umsatzwachstum (CAGR) in einer Bandbreite von 4 bis 7 %. Das Konzernergebnis2 soll im Zeitraum von 2020 bis 2023 organisch mit einem CAGR in einer Bandbreite von 5 bis 9 % wachsen. Basierend auf den positiven Beiträgen aus den Maßnahmen zur Umsatzsteigerung und Kostensenkung sowie dem Biosimilars-Geschäft von Fresenius Kabi erwartet Fresenius eine Beschleunigung des Konzern-Ergebniswachstums innerhalb des Planungszeitraums. Fresenius erwartet, dass kleine und mittlere Akquisitionen den CAGR für den Konzernumsatz und das Konzernergebnis zusätzlich um jeweils etwa einen Prozentpunkt erhöhen werden.

1 Basis 2019: 35.409 Mio €, inklusive IFRS 16-Effekt

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Basis 2019: 1.879 Mio €, inklusive IFRS 16-Effekt, vor Sondereinflüssen (transaktionsbedingte Aufwendungen, Umbewertung bedingter Biosimilars-Kaufpreisverbindlichkeiten, Gewinn im Zusammenhang mit Veräußerungen im Versorgungsmanagement bei FMC, Aufwendungen im Zusammenhang mit Kostenoptimierungsprogramm bei FMC); 2020 vor Sondereinflüssen

4 Unter Berücksichtigung von Minderheitsbeteiligungsstrukturen des Konzerns

5 Netto-Finanzverbindlichkeiten und EBITDA,inklusive IFRS 16-Effekt, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; ohne potenzielle weitere Akquisitionen

27. Dividendenerhöhung in Folge vorgeschlagen

Der Fresenius-Vorstand schlägt dem Aufsichtsrat vor, die Dividende für das Geschäftsjahr 2019 um 5 % auf 0,84 € je Aktie zu erhöhen (2018: 0,80 €). Die vorgeschlagene Ausschüttungssumme an die Aktionäre der Fresenius SE & Co. KGaA beträgt 468 Mio € (2018: 445 Mio €).

5 % währungsbereinigter Umsatzanstieg1

Im 4. Quartal 2019 lag der Konzernumsatz bei 9.311 Mio € inklusive eines IFRS 16-Effekts von -40 Mio €. Der Konzernumsatz1 auf vergleichbarer Basis stieg um 6 % (währungsbereinigt: 5 %) auf 9.351 Mio € (4. Quartal 2018: 8.830 Mio €). Das organische Wachstum betrug 4 %. Akquisitionen/Desinvestitionen trugen netto 1 % zum Umsatzanstieg bei. Im Geschäftsjahr 2019 lag der Konzernumsatz bei 35.409 Mio € inklusive eines IFRS 16-Effekts von -115 Mio €. Der Konzernumsatz1 auf vergleichbarer Basis stieg um 8 % (währungsbereinigt: 6 %) auf 35.524 Mio € (2018: 33.009 Mio €). Das organische Wachstum betrug 5 %. Akquisitionen/Desinvestitionen trugen netto 1 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten einen positiven Einfluss von 2 %. Sie ergaben sich insbesondere aus der Aufwertung des US-Dollars gegenüber dem Euro.

2 % währungsbereinigter Konzernergebnisanstieg2,3

Im 4. Quartal 2019 betrug der Konzern-EBITDA vor Sondereinflüssen 1.937 Mio € inklusive eines IFRS 16-Effekts von 235 Mio €. Der Konzern-EBITDA2 auf vergleichbarer Basis stieg um 1 % (währungsbereinigt: 0 %) auf 1.702 Mio € (4. Quartal 2018: 1.680 Mio €). Der berichtete Konzern-EBITDA4 lag bei 1.937 Mio €. Im Geschäftsjahr 2019 betrug der Konzern-EBITDA vor Sondereinflüssen 7.104 Mio € inklusive eines IFRS 16-Effekts von 934 Mio €. Der Konzern-EBITDA2 auf vergleichbarer Basis erhöhte sich um 2 % (währungsbereinigt: 0 %) auf 6.170 Mio € (2018: 6.032 Mio €). Der berichtete Konzern-EBITDA4 lag bei 7.083 Mio €.

Im 4. Quartal 2019 betrug der Konzern-EBIT vor Sondereinflüssen 1.287 Mio € inklusive eines IFRS 16-Effekts von 10 Mio €. Der Konzern-EBIT2 auf vergleichbarer Basis stieg um 2 % (währungsbereinigt: 0 %) auf 1.277 Mio € (4. Quartal 2018: 1.250 Mio €). Die EBIT-Marge2 auf vergleichbarer Basis sank auf 13,7 % (4. Quartal 2018: 14,2 %). Der berichtete Konzern-EBIT4 lag bei 1.269 Mio €.

Im Geschäftsjahr 2019 betrug der Konzern-EBIT vor Sondereinflüssen 4.688 Mio € inklusive eines IFRS 16-Effekts von 89 Mio €. Der Konzern-EBIT2 auf vergleichbarer Basis stieg um 1 % (währungsbereinigt: 2 %) auf 4.599 Mio € (2018: 4.547 Mio €). Die EBIT-Marge2 auf vergleichbarer Basis sank auf 12,9 % (2018: 13,8 %). Der berichtete Konzern-EBIT4 lag bei 4.631 Mio €. Anpassungen der Umsatzrealisierung für rechtlich strittige Forderungen aus Lieferungen und Leistungen sowie Effekte aus einer Reduzierung der dem ESCO-Programm zugeordneten Patientinnen und Patienten und sinkender Kosteneinsparungsrate belasteten das Ergebnis von Fresenius Medical Care. Daneben belasteten ausbleibende Lieferengpässe in Nordamerika die wirtschaftliche Entwicklung von Fresenius Kabi. Ferner wirkten die Investitionen in vorbereitende Strukturmaßnahmen für regulatorische Anforderungen in Deutschland bei Fresenius Helios belastend auf den Konzern-EBIT. Gegenläufig wirkte ein außerordentlicher Ertrag aus der Bewertung der Beteiligung an Humacyte, Inc. zum beizulegenden Zeitwert bei Fresenius Medical Care.

1 Auf vergleichbarer Basis: Q4/18 und 2018 adjustiert um Veräußerungen im Versorgungsmanagement bei FMC; Q4/19 und 2019 adjustiert um IFRS 16-Effekt

2 Auf vergleichbarer Basis: Q4/19 und 2019 vor Sondereinflüssen und adjustiert um IFRS 16-Effekt; Q4/18 und 2018 vor Sondereinflüssen und adjustiert um Veräußerungen im Versorgungsmanagement bei FMC

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

4 Nach Sondereinflüssen und inklusive IFRS 16-Effekt

Im 4. Quartal 2019 lag das Zinsergebnis vor Sondereinflüssen bei -182 Mio € inklusive eines IFRS 16-Effekts von -51 Mio €. Das Zinsergebnis1 auf vergleichbarer Basis stieg auf -131 Mio € (4. Quartal 2018: -129 Mio €). Das berichtete Zinsergebnis2 lag bei -184 Mio €. Im Geschäftsjahr 2019 lag das Zinsergebnis vor Sondereinflüssen bei -714 Mio € inklusive eines IFRS 16-Effekts von -204 Mio €. Das Zinsergebnis1 auf vergleichbarer Basis verbesserte sich auf -510 Mio € (2018: -549 Mio €) im Wesentlichen aufgrund von Einsparungen durch erfolgreiche Refinanzierungsaktivitäten und niedrigeren Zinssätzen. Das berichtete Zinsergebnis2 lag bei -719 Mio €.

Die Steuerquote vor Sondereinflüssen und unter Anwendung von IFRS 16 lag im 4. Quartal 2019 bei 23,8 % und im Geschäftsjahr 2019 bei 23,3 %. Die Steuerquote1 auf vergleichbarer Basis lag im 4. Quartal 2019 bei 24,0 % und im Geschäftsjahr 2019 bei 23,4 % (4. Quartal 2018: 22,7 %; 2018: 22,1 %). Der Anstieg ist durch positive Einmaleffekte aus der US-Steuerreform im Vorjahr bedingt.

Im 4. Quartal 2019 lag der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen bei -336 Mio € inklusive eines IFRS 16-Effekts von 18 Mio €. Der auf andere Gesellschafter entfallende Gewinn1 auf vergleichbarer Basis belief sich auf -354 Mio € (4. Quartal 2018: -363 Mio €). Im Geschäftsjahr 2019 lag der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen bei -1.170 Mio € inklusive eines IFRS 16-Effekts von 49 Mio €. Der auf andere Gesellschafter entfallende Gewinn1 auf vergleichbarer Basis lag 2019 bei -1.219 Mio € (2018: -1.243 Mio €). Davon entfielen 96 % auf Anteile anderer Gesellschafter an Fresenius Medical Care.

Im 4. Quartal 2019 betrug das Konzernergebnis3 vor Sondereinflüssen 506 Mio € inklusive eines IFRS 16-Effekts von -11 Mio €. Das Konzernergebnis1,3 auf vergleichbarer Basis stieg um 3 % (währungsbereinigt: 2 %) auf 517 Mio € (4. Quartal 2018: 504 Mio €). Das berichtete Konzernergebnis2,3 betrug 515 Mio €.

1 Auf vergleichbarer Basis: Q4/19 und 2019 vor Sondereinflüssen und adjustiert um IFRS 16-Effekt; Q4/18 und 2018 vor Sondereinflüssen und adjustiert um Veräußerungen im Versorgungsmanagement bei FMC

2 Nach Sondereinflüssen und inklusive IFRS 16-Effekt

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Im Geschäftsjahr 2019 betrug das Konzernergebnis1 vor Sondereinflüssen 1.879 Mio € inklusive eines IFRS 16-Effekts von -36 Mio €. Das Konzernergebnis1,2 auf vergleichbarer Basis stieg um 2 % (währungsbereinigt: 0%) auf 1.915 Mio € (2018: 1.872 Mio €). Das berichtete Konzernergebnis1,3 betrug 1.883 Mio €.

Im 4. Quartal 2019 betrug das Ergebnis je Aktie1 vor Sondereinflüssen 0,90 € inklusive eines IFRS 16-Effekts von -0,03 €. Das Ergebnis je Aktie1,2 auf vergleichbarer Basis stieg um 2 % (währungsbereinigt: 1 %) auf 0,93 € (4. Quartal 2018: 0,91 €). Das berichtete Ergebnis je Aktie1,3 betrug 0,92 €. Im Geschäftsjahr 2019 betrug das Ergebnis je Aktie1 vor Sondereinflüssen 3,37 € inklusive eines IFRS 16-Effekts von -0,07 €. Das Ergebnis je Aktie1,2 auf vergleichbarer Basis stieg um 2 % (währungsbereinigt: 0 %) auf 3,44 € (2018: 3,37 €). Das berichtete Ergebnis je Aktie1,3 betrug 3,38 €.

Investitionen in Wachstum fortgesetzt

2019 war ein Jahr der Investitionen für Fresenius mit einer Vielzahl von Investitionsinitiativen um langfristiges, nachhaltiges Wachstum zu sichern. Fresenius investierte im 4. Quartal 2019 871 Mio € in Sachanlagen (4. Quartal 2018: 793 Mio €; 9 %). Dies entspricht 9 % vom Umsatz. Im Geschäftsjahr 2019 investierte Fresenius 2.463 Mio € in Sachanlagen (2018: 2.163 Mio €; 6 %). Dies entspricht 7 % vom Umsatz. Schwerpunkte bildeten Instandhaltungs- und Erweiterungsinvestitionen in Dialysezentren, Produktionsstätten sowie Krankenhäuser und Tageskliniken.

Im 4. Quartal 2019 betrug das Akquisitionsvolumen 331 Mio € (4. Quartal 2018: 210 Mio €). Das Akquisitionsvolumen im Geschäftsjahr 2019 betrug 2.623 Mio € (2018: 1.086 Mio €) und war von der NxStage-Akquisition durch Fresenius Medical Care geprägt.

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

2 Auf vergleichbarer Basis: Q4/19 und 2019 vor Sondereinflüssen und adjustiert um IFRS 16-Effekt; Q4/18 und 2018 vor Sondereinflüssen, adjustiert um Veräußerungen im Versorgungsmanagement bei FMC

3 Nach Sondereinflüssen und inklusive IFRS 16-Effekt

Cashflow-Entwicklung

Im 4. Quartal 2019 betrug der operative Konzern-Cashflow 1.286 Mio € inklusive eines IFRS 16-Effekts von 211 Mio €. Der operative Konzern-Cashflow auf vergleichbarer Basis lag bei 1.075 Mio € (4. Quartal 2018: 1.193 Mio €) mit einer Marge von 11,5 % (4. Quartal 2018: 13,5 %). Der Free Cashflow vor Akquisitionen und Dividenden adjustiert um IFRS 16 lag bei 231 Mio € (4. Quartal 2018: 472 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden adjustiert um IFRS 16 betrug -122 Mio € (4. Quartal 2018: 202 Mio €). Der IFRS 16-Effekt betrug 211 Mio €. Entsprechend verschlechterte sich der Cashflow aus Finanzierungstätigkeit um 211 Mio €.

Im Geschäftsjahr 2019 betrug der operative Konzern-Cashflow 4.263 Mio € inklusive eines IFRS 16-Effekts von 749 Mio €. Der operative Konzern-Cashflow auf vergleichbarer Basis lag bei 3.514 Mio € (2018: 3.742 Mio €) mit einer Marge von 9,9 % (2018: 11,2 %). Der Rückgang ist im Wesentlichen bedingt durch die FCPA-Zahlung von 206 Mio € bei Fresenius Medical Care. Daraus resultierend und beeinflusst durch gestiegene Investitionen lag der Free Cashflow vor Akquisitionen und Dividenden adjustiert um IFRS 16 mit 1.081 Mio € unter dem Vorjahr (2018: 1.665 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden adjustiert um IFRS 16 betrug -2.294 Mio € (2018: 1.374 Mio €). Der IFRS 16-Effekt betrug 749 Mio €. Entsprechend verschlechterte sich der Cashflow aus Finanzierungstätigkeit um 749 Mio €.

Solide Vermögens- und Kapitalstruktur

Die Bilanzsumme des Konzerns betrug 67.006 Mio € inklusive eines IFRS 16-Effekts von 5.769 Mio €. Adjustiert um IFRS 16 stieg die Bilanzsumme des Konzerns um 8 % (währungsbereinigt: 7 %) auf 61.237 Mio € (31. Dezember 2018: 56.703 Mio €). Die kurzfristigen Vermögenswerte stiegen um 3 % (währungsbereinigt: 3 %) auf 15.264 Mio € (31. Dezember 2018: 14.790 Mio €). Die langfristigen Vermögenswerte1 stiegen um 10 % (währungsbereinigt: 9 %) auf 45.973 Mio € (31. Dezember 2018: 41.913 Mio €).

Das Eigenkapital betrug 26.580 Mio € inklusive eines IFRS 16-Effekts von -256 Mio €. Adjustiert um IFRS 16 stieg das Eigenkapital um 7 % (währungsbereinigt: 6 %) auf 26.836 Mio € (31. Dezember 2018: 25.008 Mio €). Die Eigenkapitalquote betrug 39,7 %. Adjustiert um IFRS 16 lag die Eigenkapitalquote bei 43,8 % (31. Dezember 2018: 44,1 %).

Die Finanzverbindlichkeiten des Konzerns beliefen sich auf 27.258 Mio € inklusive eines IFRS 16-Effekts von 6.025 Mio €. Adjustiert um IFRS 16 stiegen die Finanzverbindlichkeiten des Konzerns um 12 % (währungsbereinigt: 11 %) auf 21.233 Mio € (31. Dezember 2018: 18.984 Mio €). Die Netto-Finanzverbindlichkeiten des Konzerns beliefen sich auf 25.604 Mio € einschließlich eines IFRS 16-Effekts von 6.025 Mio €. Adjustiert um IFRS 16 stiegen die Netto-Finanzverbindlichkeiten des Konzerns um 20 % (währungsbereinigt: 20 %) auf 19.579 Mio € (31. Dezember 2018: 16.275 Mio €) im Wesentlichen aufgrund der Akquisition von NxStage durch Fresenius Medical Care.

Der berichtete Verschuldungsgrad stieg zum 31. Dezember 2019 auf 3,61x2,3,4. Adjustiert um IFRS 16 betrug der Verschuldungsgrad 3,14x1,2,3,4 (31. Dezember 2018: 2,71x2,4).

1 Adjustiert um IFRS 16-Effekt

2 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen

3 Inklusive Effekte aus NxStage-Transaktion

4 Vor Sondereinflüssen

Die Unternehmensbereiche

Fresenius Medical Care (Finanzzahlen gemäß Presseinformation von Fresenius Medical Care)

Fresenius Medical Care ist der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Zum 31. Dezember 2019 behandelte Fresenius Medical Care 345.096 Patientinnen und Patienten in 3.994 Dialysezentren. Ergänzende medizinische Dienstleistungen rund um die Dialyse bündelt das Unternehmen im Bereich Versorgungsmanagement.

- 5 % organisches Umsatzwachstum im 4. Quartal 2019 ,

- Investitionen in Heimdialyse und Wachstumsmärkte in 2019

- Ausblick 2020: Umsatz4- und Ergebniswachstum5,6 im mittleren- bis hoch-einstelligen Prozentbereich erwartet

Der um Veräußerungen im Versorgungsmanagement und um IFRS 16 („IFRS 16-Effekt“) sowie NxStage bereinigte Umsatz stieg im 4. Quartal 2019 um 6 % (währungsbereinigt um 4 %) auf 4.546 Mio € (4. Quartal 2018: 4.294 Mio €). Das organische Umsatzwachstum betrug 5 %. Währungsumrechnungseffekte erhöhten den Umsatz um 2 %. Sie ergaben sich insbesondere aus der Aufwertung des US-Dollars gegenüber dem Euro. Im Geschäftsjahr 2019 ist der um Veräußerungen im Versorgungsmanagement, den IFRS 16-Effekt und NxStage bereinigte Umsatz um 8 % (währungsbereinigt um 5 %) auf 17.329 Mio € gestiegen (2018: 16.026 Mio €). Das organische Umsatzwachstum betrug 5%.

Im 4. Quartal 2019 stieg der EBIT7 um 3 % (währungsbereinigt um 0 %) auf 655 Mio € (4. Quartal 2018: 636 Mio €). Die EBIT-Marge6 fiel auf 14,4 % (4. Quartal 2018: 14,8 %).

1 Auf adjustierter Basis: vor Sondereinflüssen (transaktionsbedingte Aufwendungen, Gewinn im Zusammenhang mit Veräußerungen im Versorgungsmanagement, Aufwendungen im Zusammenhang mit Kostenoptimierungsprogramm), adjustiert um IFRS 16-Effekt, exklusive Effekte aus NxStage-Transaktion

2 Q4/18 und 2018 vor Sondereinflüssen und adjustiert um Veräußerungen im Versorgungsmanagement

3 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

4 Basis 2019: 17.477 Mio €, inklusive IFRS 16-Effekt

5 Basis 2019: 1.236 Mio €, vor Sondereinflüssen, inklusive IFRS 16-Effekt; 2020 vor Sondereinflüssen

6 Währungsbereinigt

7 Q4/18 und 2018 vor Sondereinflüssen und nach Bereinungen; Q4/19 und 2019 vor Sondereinflüssen (transaktionsbedingte Aufwendungen, Gewinn im Zusammenhang mit Veräußerungen im Versorgungsmanagement, Aufwendungen im Zusammenhang mit Kostenoptimierungsprogramm), adjustiert um IFRS 16-Effekt, exklusive Effekte aus NxStage-Transaktion

Im Geschäftsjahr 2019 blieb der EBIT1 von Fresenius Medical Care auf Vorjahresniveau (fiel währungsbereinigt um 4 %) von 2.296 Mio € (2018: 2.292 Mio €). Die EBIT-Marge1 fiel auf 13,2 % (2018: 14,3 %). Anpassungen der Umsatzrealisierung für rechtlich strittige Forderungen aus Lieferungen und Leistungen sowie Effekte aus einer Reduzierung der dem ESCO-Programm zugeordneten Patientinnen und Patienten und sinkender Kosteneinsparungsrate belasteten das Ergebnis. Gegenläufig wirkte ein außerordentlicher Ertrag aus der Bewertung der Beteiligung an Humacyte Inc. zum beizulegenden Zeitwert.

Im 4. Quartal 2019 stieg das Ergebnis1,2 von Fresenius Medical Care um 3 % (währungsbereinigt um 0 %) auf 408 Mio € (4. Quartal 2018: 395 Mio €). Im Geschäftsjahr 2019 stieg das Ergebnis1,2 von Fresenius Medical Care um 2 % (währungsbereinigt um -2 %) auf 1.369 Mio € (2018: 1.341 Mio €).

Im 4. Quartal 2019 betrug der operative Cashflow 597 Mio €3 (4. Quartal 2018: 698 Mio €). Die Cashflow-Marge lag bei 13,1 % (4. Quartal 2018: 16,2 %). Im Geschäftsjahr 2019 betrug der operative Cashflow 1.947 Mio €4 (2018: 2.062 Mio €). Die Cashflow-Marge lag bei 11,2 % (2018: 12,5 %).

Fresenius Medical Care erwartet für das Geschäftsjahr 2020 ein währungsbereinigtes Umsatzwachstum5 im mittleren- bis hoch-einstelligen Prozentbereich. Das bereinigte Jahresergebnis2,6 soll ebenfalls im mittleren- bis hoch-einstelligen Prozentbereich wachsen (währungsbereinigt).

Weitere Informationen zur IFRS 16-Überleitungsrechnung von Fresenius Medical Care im PDF auf Seite 20.

Weitere Informationen: Siehe Pressemitteilung Fresenius Medical Care unter www.freseniusmedicalcare.com/de.

1 Q4/18 und 2018 vor Sondereinflüssen und nach Bereinigungen; Q4/19 und 2019 vor Sondereinflüssen (transaktionsbedingte Aufwendungen, Gewinn im Zusammenhang mit Veräußerungen im Versorgungsmanagement, Aufwendungen im Zusammenhang mit Kostenoptimierungsprogramm), adjustiert um IFRS 16-Effekt, exklusive Effekte aus NxStage-Transaktion

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

3 771 Mio € inklusive eines IFRS 16-Effekts von 174 Mio €

4 2.567 Mio € inklusive eines IFRS 16-Effekts von 620 Mio €

5 Basis 2019: 17.477 Mio €, inklusive IFRS 16-Effekt

6 Basis 2019: 1.236 Mio; vor Sondereinflüssen (transaktionsbedingte Aufwendungen, Gewinn im Zusammenhang mit Veräußerungen im Versorgungsmanagement, Aufwendungen im Zusammenhang mit Kostenoptimierungsprogramm), inklusive IFRS 16-Effekt; 2020 vor Sondereinflüssen

Fresenius Kabi

Fresenius Kabi ist spezialisiert auf intravenös zu verabreichende generische Arzneimittel, klinische Ernährung und Infusionstherapien für schwer und chronisch kranke Menschen im Krankenhaus und im ambulanten Bereich. Das Unternehmen ist ferner ein führender Anbieter von medizintechnischen Geräten und Produkten der Transfusionstechnologie. Im Bereich Biosimilars entwickelt Fresenius Kabi Produkte mit den Schwerpunkten Onkologie und Autoimmunerkrankungen.

- 4 % organisches Umsatzwachstum im 4. Quartal 2019

- Ausgezeichnetes Wachstum in Schwellenländern gleicht schwächere Entwicklung in Nordamerika teilweise aus

- Ausblick 2020: Organisches Umsatzwachstum3 von 3 bis 6 % und EBIT-Entwicklung4 von -4 bis 0 % erwartet

Im 4. Quartal 2019 stieg der Umsatz von Fresenius Kabi um 5 % (währungsbereinigt um 4 %) auf 1.766 Mio € (4. Quartal 2018: 1.687 Mio €). Das organische Umsatzwachstum betrug 4 %. Im Geschäftsjahr 2019 stieg der Umsatz um 6 % (währungsbereinigt um 4 %) auf 6.919 Mio € (2018: 6.544 Mio €). Das organische Umsatzwachstum betrug 4 %. Positive Währungsumrechnungseffekte von 2 % ergaben sich im Wesentlichen aus der Aufwertung des US-Dollar gegenüber dem Euro.

Im 4. Quartal 2019 stieg der Umsatz in Nordamerika um 2 % (fiel organisch um 1 %) auf 609 Mio € (4. Quartal 2018: 599 Mio €). Im Geschäftsjahr 2019 stieg der Umsatz in Nordamerika um 3 % (fiel organisch um 2 %) auf 2.424 Mio € (2018: 2.359 Mio €). Belastend wirkten sich der verstärkte Wettbewerb bei einzelnen Molekülen, ausbleibende Lieferengpässe sowie der anhaltende Trend zu Rezeptverschreibungen von nicht-opioiden Medikamenten für die Schmerztherapie im Krankenhaus aus.

Im 4. Quartal 2019 stieg der Umsatz in Europa um 2 % (organisch: 2 %) auf 604 Mio € (4. Quartal 2018: 590 Mio €). Im Geschäftsjahr 2019 stieg der Umsatz in Europa um 3 % (organisch: 2 %) auf 2.313 Mio € (2018: 2.248 Mio €).

1 Auf vergleichbarer Basis: vor Sondereinflüssen und adjustiert um IFRS 16-Effekt

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Basis 2019: 6.919 Mio €, inklusive IFRS 16-Effekt

4 Basis 2019: 1.205 Mio €, vor Sondereinflüssen (transaktionsbezogene Aufwendungen, Umbewertungen von bedingten Biosimilars-Kaufpreisverbindlichkeiten), inklusive IFRS 16-Effekt; 2020 vor Sondereinflüssen, währungsbereinigt

Im 4. Quartal 2019 stieg der Umsatz in der Region Asien-Pazifik um 15 % (organisch: 13 %) auf 385 Mio € (4. Quartal 2018: 336 Mio €). Im Geschäftsjahr 2019 stieg der Umsatz in der Region Asien-Pazifik um 16 % (organisch: 14 %) auf 1.506 Mio € (2018: 1.300 Mio €).

Im 4. Quartal 2019 stieg der Umsatz in Lateinamerika/Afrika um 4 % (organisch: 10 %) auf 168 Mio € (4. Quartal 2018: 162 Mio €). Im Geschäftsjahr 2019 stieg der Umsatz in Lateinamerika/Afrika um 6 % (organisch: 14 %) auf 676 Mio € (2018: 637 Mio €).

Im 4. Quartal 2019 fiel der EBIT1 um 1 % (währungsbereinigt: -1 %) auf 283 Mio € (4. Quartal 2018: 285 Mio €) mit einer EBIT-Marge von 16,0 % (4. Quartal 2018: 16,9 %). Im Geschäftsjahr 2019 stieg der EBIT1 um 5 % (währungsbereinigt um 3 %) auf 1.200 Mio € (2018: 1.139 Mio €) mit einer EBIT-Marge von 17,3 % (2018: 17,4 %).

Im 4. Quartal 2019 fiel das Ergebnis1,2 um 2 % (währungsbereinigt: -3 %) auf 184 Mio € (4. Quartal 2018: 188 Mio €). Im Geschäftsjahr 2019 stieg das Ergebnis1,2 um 8 % (währungsbereinigt: 5 %) auf 802 Mio € (2018: 742 Mio €).

Im 4. Quartal 2019 lag der operative Cashflow3 bei 273 Mio € (4. Quartal 2018: 220 Mio €). Die Cashflow-Marge3 betrug 15,5 % (4. Quartal 2018: 13,0 %). Im Geschäftsjahr 2019 lag der operative Cashflow3 bei 968 Mio € (2018: 1.040 Mio €). Die Cashflow-Marge3 betrug 14,0 % (2018: 15,9 %).

Fresenius Kabi erwartet für das Geschäftsjahr 2020 ein organisches Umsatzwachstum4 von 3 bis 6 % und eine währungsbereinigte EBIT-Entwicklung5 von -4 bis 0 %.

Weitere Informationen zur IFRS 16-Überleitungsrechnung von Fresenius Kabi im PDF auf Seite 20.

1 Auf vergleichbarer Basis: vor Sondereinflüssen und adjustiert um IFRS 16

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Adjustiert um IFRS 16 (Operativer Cashflow: hier nach Sondereinflüssen)

4 Basis 2019: 6.919 Mio €, inklusive IFRS 16-Effekt

5 Basis 2019: 1.205 Mio €, vor Sondereinflüssen (transaktionsbezogene Aufwendungen, Umbewertungen von bedingten Biosimilars-Kaufpreisverbindlichkeiten), inklusive IFRS 16-Effekt; 2020 vor Sondereinflüssen

Fresenius Helios

Fresenius Helios ist Europas führender privater Krankenhausbetreiber. Zum Unternehmen gehören Helios Deutschland und Helios Spanien (Quirónsalud). Helios Deutschland betreibt 86 Krankenhäuser, ~125 Medizinische Versorgungszentren und 8 Präventionszentren. Quirónsalud betreibt 47 Krankenhäuser, 71 ambulante Gesundheitszentren sowie rund 300 Einrichtungen für betriebliches Gesundheitsmanagement. Daneben ist es mit 4 Krankenhäusern sowie als Anbieter medizinischer Diagnostik in Lateinamerika aktiv.

- Helios Deuschland mit solidem organischen Umsatzwachstum von 3 % im 4. Quartal 2019; Rückkehr zu EBIT-Wachstum im 4. Quartal 2019

- Helios Spanien mit ausgezeichnetem organischen Umsatzwachstum von 7 % im 4. Quartal 2019; Akquisitionen in Lateinamerika unterstützen weiteres Wachstum

- Ausblick 2020: organisches Umsatzwachstum4 von 3 bis 6 % und EBIT5-Wachstum von 3 bis 7 % (währungsbereinigt) erwartet

Im 4. Quartal 2019 stieg der Umsatz um 5 % (organisch: 4 %) auf 2.344 Mio € (4. Quartal 2018: 2.231 Mio €). Im Geschäftsjahr 2019 stieg der Umsatz um 3 % (um 5 %1; organisch: 5 %) auf 9.234 Mio € (2018: 8.993 Mio €).

Im 4. Quartal 2019 stieg der Umsatz von Helios Deutschland um 3 % (organisch: 3 %) auf 1.475 Mio € (4. Quartal 2018: 1.439 Mio €). Das organische Umsatzwachstum war positiv beeinflusst durch Preiseffekte und leicht steigende Fallzahlen. Im Geschäftsjahr 2019 fiel der Umsatz von Helios Deutschland um 1 % (stieg um 3 %1; stieg organisch: 3 %) auf 5.940 Mio € (2018: 5.970 Mio €). Die Umklassifizierung der erstatteten Pflegepersonal-aufwendungen aus den sonstigen betrieblichen Erträgen in den Umsatz trug ebenfalls zum Wachstum bei.

Im 4. Quartal 2019 stieg der Umsatz von Helios Spanien um 9 % (organisch: 7 %) auf 867 Mio € (4. Quartal 2018: 792 Mio €). Das organische Umsatzwachstum war im Wesentlichen bedingt durch positives Fallzahlenwachstum sowie eine hervorragende Geschäftstätigkeit innerhalb des bestehenden Krankenhaus- und Dienstleistungsangebots geprägt.

Im Geschäftsjahr 2019 stieg der Umsatz von Helios Spanien um 9 % (organisch: 7 %) auf 3.292 Mio € (2018: 3.023 Mio €).

1 Adjustiert um das zum 1. Juli 2018 an Fresenius Vamed transferierte Post-Akut-Geschäft Deutschland

2 Adjustiert um IFRS 16-Effekt

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

4 Basis 2019: 9.234 Mio €, inklusive IFRS 16-Effekt

5 Basis 2019: 1.025 Mio €, inklusive IFRS 16-Effekt

Im 4. Quartal 2019 stieg der EBIT1 von Fresenius Helios um 5 % auf 292 Mio € (4. Quartal 2018: 277 Mio €). Die EBIT-Marge betrug 12,5 % (4. Quartal 2018: 12,4 %). Im Geschäftsjahr 2019 ging der EBIT1 um 4 % (-3 % ) auf 1.015 Mio € zurück (2018: 1.052 Mio €). Die EBIT-Marge betrug 11,0 % (2018: 11,7 %).

Im 4. Quartal 2019 stieg der EBIT1 von Helios Deutschland um 4 % auf 143 Mio € (4. Quartal 2018: 137 Mio €). Die EBIT-Marge betrug 9,7 % (4. Quartal 2018: 9,5 %). Im Geschäftsjahr 2019 sank der EBIT1 von Helios Deutschland um 8 % (-6 %2) auf 576 Mio € (2018: 625 Mio €). Die EBIT-Marge betrug 9,7 % (2018: 10,5 %). Beeinträchtigt war die EBIT-Entwicklung durch Investitionen im Zusammenhang mit regulatorischen Anforderungen.

Im 4. Quartal 2019 stieg der EBIT1 von Helios Spanien um 6 % auf 134 Mio € (4. Quartal 2018: 127 Mio €). Die EBIT-Marge betrug 15,5 % (4. Quartal 2018: 16,0 %). Im Geschäftsjahr 2019 stieg der EBIT1 von Helios Spanien um 5 % auf 434 Mio € (2018: 413 Mio €). Die EBIT-Marge betrug 13,2 % (2018: 13,7 %).

Im 4. Quartal 2019 stieg das Ergebnis1,3 von Fresenius Helios um 16 % auf 198 Mio € (4. Quartal 2018: 170 Mio €). Im Geschäftsjahr 2019 fiel das Ergebnis1,3 von Fresenius Helios um 2% auf 670 Mio € (2018: 686 Mio €).

Im 4. Quartal 2019 stieg der operative Cashflow1 auf 212 Mio € (4. Quartal 2018: 167 Mio €) mit einer Cashflow-Marge von 9,0 % (4. Quartal 2018: 7,5 %). Im Geschäftsjahr 2019 stieg der operative Cashflow1 auf 683 Mio € (2018: 554 Mio €) mit einer Cashflow-Marge von 7,4 % (2018: 6,2 %).

Fresenius Helios erwartet für das Geschäftsjahr 2020 ein organisches Umsatzwachstum4 von 3 bis 6 % und ein währungsbereinigtes Wachstum des EBIT5 von 3 bis 7 %.

Weitere Informationen zur IFRS 16-Überleitungsrechnung von Fresenius Heliosim PDF auf Seite 20.

1 Adjustiert um IFRS 16-Effekt

2 Adjustiert um das zum 1. Juli 2018 an Fresenius Vamed transferierte Post-Akut-Geschäft Deutschland

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

4 Basis 2019: 9.234 Mio €, inklusive IFRS 16-Effekt

5 Basis 2019: 1.025 Mio €, inklusive IFRS 16-Effekt

Fresenius Vamed

Fresenius Vamed realisiert weltweit Projekte und erbringt Dienstleistungen für Krankenhäuser und andere Gesundheitseinrichtungen und ist ein führender Post-Akut-Anbieter in Zentraleuropa. Das Leistungsspektrum umfasst die gesamte Wertschöpfungskette: von der Entwicklung, Planung und schlüsselfertigen Errichtung über die Instandhaltung bis zum technischen Management und zur Gesamtbetriebsführung.

- Dynamisches Umsatzwachstum im Dienstleistungsgeschäft von 11 % im 4. Quartal 2019

- Neues Allzeithoch beim Auftragsbestand unterstützt zukünftige Umsatzentwicklung im Projektgeschäft

- Ausblick 2020: organisches Umsatzwachstum4 von 4 bis 7 %

EBIT -Anstieg von 5 bis 9 % (währungsbereinigt) erwartet

Im 4. Quartal 2019 stieg der Umsatz von Fresenius Vamed um 6 % auf 737 Mio € (4. Quartal 2018: 697 Mio €). Das organische Umsatzwachstum lag bei 4 %. Akquisitionen und Währungseffekte trugen jeweils 1 % zum Wachstum bei. Im Geschäftjahr 2019 stieg der Umsatz um 31 % (19 %1) auf 2.206 Mio € (2018: 1.688 Mio €). Das organische Umsatzwachstum lag bei 16 %. Akquisitionen trugen 14 % und Währungseffekte 1 % zum Wachstum bei. Die hervorragende Entwicklung war geprägt durch eine starke Geschäftsdynamik sowohl im Projekt- als auch im Dienstleistungsgeschäft.

Im 4. Quartal 2019 erhöhte sich der Umsatz im Dienstleistungsgeschäft um 11 % auf 374 Mio € (4. Quartal 2018: 337 Mio €). Im Projektgeschäft stieg der Umsatz um 1 % auf 363 Mio € (4. Quartal 2018: 360 Mio €).

Im 4. Quartal 2019 stieg der EBIT2 um 8 % auf 66 Mio € (4. Quartal 2018: 61 Mio €) mit einer EBIT-Marge von 9,0 % (4. Quartal 2018: 8,8 %). Im Geschäftjahr 2019 stieg der EBIT2 um 19 % (6%1) auf 131 Mio € (2018: 110 Mio €) mit einer EBIT-Marge von 5,9 % (2018: 6,5 %).

1 Adjustiert um das von Fresenius Helios zum 1. Juli 2018 akquirierte Post-Akut-Geschäft Deutschland

2 Adjustiert um IFRS-Effekt

3 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

4 Basis 2019: 2.206 Mio €, inklusive IFRS 16-Effekt

5 Basis 2019: 134 Mio €, inklusive IFRS 16-Effekt

Im 4. Quartal 2019 stieg das Ergebnis1,2 um 13 % auf 44 Mio € (4. Quartal 2018: 39 Mio €). Im Geschäftjahr 2019 stieg das Ergebnis1,2 um 18 % auf 85 Mio € (2018: 72 Mio €).

Der Auftragseingang betrug 576 Mio € (4. Quartal 2018: 660 Mio €). Im Geschäftsjahr 2019 stieg der Auftragseingang um 7 % auf 1.314 Mio € (2018: 1.227 Mio €). Der Auftragsbestand zum 31. Dezember 2019 erreichte mit 2.865 Mio € (31. Dezember 2018: 2.420 Mio €) ein Allzeithoch.

Im 4. Quartal 2019 fiel der operative Cashflow1 auf -8 Mio € (4. Quartal 2018: 108 Mio €). Die Cashflow-Marge betrug -1,1 % (4. Quartal 2018: 15,5 %). Im Geschäftjahr 2019 sank der operative Cashflow1 auf -46 Mio € (2018: 106 Mio €). Die Cashflow-Marge betrug -2,1 % (2018: 6,3 %) aufgrund zeitlicher Verschiebung von Zahlungen im Projektgeschäft sowie eines Anstiegs des Working Capital.

Fresenius Vamed erwartet für das Geschäftsjahr 2020 ein organisches Umsatzwachstum3 von 4 bis 7 % und einen währungsbereinigten EBIT4-Anstieg von 5 bis 9 %.

Weitere Informationen zur IFRS 16-Überleitungsrechnung von Fresenius Vamed im PDF auf Seite 20.

1 Adjustiert um IFRS 16-Effekt

2 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

3 Basis 2019: 2.206 Mio €, inklusive IFRS 16-Effekt

4 Basis 2019: 134 Mio €, inklusive IFRS 16-Effekt

Telefonkonferenz

Anlässlich der Veröffentlichung der Ergebnisse für das Geschäftsjahr 2019 findet am 20. Februar 2020 um 13.30 Uhr (CET) / 07.30 Uhr EST eine Telefonkonferenz statt. Die Übertragung können Sie live über das Internet verfolgen unter www.fresenius.de/investoren. Nach der Telefonkonferenz steht Ihnen die Aufzeichnung auf unserer Website zur Verfügung.

Details zu den Sondereinflüssen und Bereinigungen finden Sie in den Überleitungsrechnungen im PDF auf den Seiten 22-32.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zur Zeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Mit der Einführung eines Glucagon-Notfallsets bietet Fresenius Kabi eine von der US-Arzneimittelbehörde (U.S. Food and Drug Administration) zugelassene und kostengünstige Alternative zur Behandlung schwerer Unterzuckerungen bei Menschen mit Diabetes an. Es ist das erste Pharma-Produkt des Unternehmens in den USA, das hauptsächlich außerhalb von Krankenhäusern eingesetzt wird.

Fresenius Kabi hat gestern die Erweiterung des Werks in Haina, Dominikanische Republik, feierlich abgeschlossen. Als Ehrengast wurde Staatspräsident Danilo Medina von Mats Henriksson, Vorstandsvorsitzender von Fresenius Kabi, und Dr. Christian Hauer, Vorstand für Medizinprodukte bei Fresenius Kabi, und den Beschäftigten vor Ort begrüßt.

Am Standort Haina, nahe der Hauptstadt Santo Domingo, stellt das Unternehmen Apherese-Systeme her, die beispielsweise zur Sammlung von Blutkomponenten wie Thrombozyten und Plasma verwendet werden. Fresenius Kabi hat mehr als 30 Millionen Euro in den Ausbau investiert. Damit begegnet das Unternehmen der weltweit steigenden Nachfrage nach diesen wichtigen Produkten zur Behandlung chronisch und kritisch kranker Menschen.

Mats Henriksson betonte die wichtige Stellung von Fresenius Kabi als einem der führenden internationalen Anbieter von Transfusionsmedikamenten und Zelltherapien für Blutbanken und Krankenhäuser. „Wir sind stolz auf unsere jahrzehntelange Präsenz in dieser Region und froh über die erfolgreiche Werkserweiterung“, sagte er. „Dies ist ein weiterer wichtiger Schritt, um das Leben von chronisch und kritisch kranken Menschen auf der ganzen Welt zu verbessern. Denn wir können künftig noch mehr hochmoderne Medizinprodukte in die Hände derjenigen Menschen geben, die lebensrettende Plasmaspenden für Patientinnen und Patienten sammeln.“

Dr. Christian Hauer sagte: „Unser Standort in der Dominikanischen Republik wird für den weltweiten Export von Apherese-Produkten künftig eine noch wichtigere Rolle spielen. Denn durch die Erweiterung verbessern wir unsere Produktions- und Lieferfähigkeiten weiter. Dadurch können wir Patientinnen und Patienten weltweit noch besser versorgen“, sagte Hauer.

Das erste Werksgebäude in Haina, das Fresenius Kabi im Jahr 1987 eröffnet hat, ist rund 18.000 Quadratmeter groß. Mit der aktuellen Erweiterung verdoppelt sich die Größe des neueren, zweiten Werksgebäudes am Standort auf rund 15.000 Quadratmeter. Neben einem großen Lager bieten die neuen Räumlichkeiten Platz für moderne Produktionsanlagen, Montagelinien für Blutplasma-Systeme sowie Sterilisationseinheiten, die nach ihrer vollständigen Inbetriebnahme im Jahr 2021 die Reinraum- und Lagerkapazität verdoppeln werden.

Fresenius Kabi beschäftigt in der Region Haina mehr als 3.500 Mitarbeiterinnen und Mitarbeiter.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Fresenius Kabi, Bio-Techne und Wilson Wolf haben ein neues Joint Venture gegründet, um Forschungseinrichtungen und biopharmazeutische Unternehmen auf dem Gebiet der Zell- und Gentherapie zu unterstützen. Die drei Partner sind zu gleichen Teilen an dem Unternehmen beteiligt. Es soll skalierbare Produktionstechnologien und -prozesse für die Entwicklung und Vermarktung neuer Zell- und Gentherapien anbieten. Über die finanziellen Details wurde Stillschweigen vereinbart.

Fresenius Kabi, Bio-Techne und Wilson Wolf haben ein neues Joint Venture gegründet, um Forschungseinrichtungen und biopharmazeutische Unternehmen auf dem Gebiet der Zell- und Gentherapie zu unterstützen. Die drei Partner sind zu gleichen Teilen an dem Unternehmen beteiligt. Es soll skalierbare Produktionstechnologien und -prozesse für die Entwicklung und Vermarktung neuer Zell- und Gentherapien anbieten. Über die finanziellen Details wurde Stillschweigen vereinbart.