Kaliumphosphat ist ab sofort in drei von der FDA zugelassenen Dosierungen in den USA erhältlich. Fresenius Kabi bietet das breiteste intravenös zu verabreichende Kaliumphosphat-Portfolio in den USA an.

- Fresenius Medical Care mit starkem Umsatzwachstum im 1. Quartal

- Fresenius Kabi mit erwarteter rückläufiger Geschäftsentwicklung in China, die teilweise durch außerordentlichen Nachfrageschub wichtiger Medikamente und medizintechnischer Geräte zur Behandlung von Covid-19-Patienten in Europa und den USA kompensiert wurde

- Helios Deutschland durch Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland unterstützt

- Helios Spaniens wichtiger Beitrag zur Bekämpfung von Covid-19 steht Unsicherheiten hinsichtlich der Vergütung gegenüber

- Fresenius Vamed mit solidem 1. Quartal, jedoch bereits durch Patientenrückgang im Post-Akut-Geschäft und Verschiebungen im Projektgeschäft durch Covid-19 negativ beeinflusst

- Ursprünglicher Ausblick für das Geschäftsjahr 2020 ohne Effekte aus Covid-19-Pandemie bleibt bestehen; Aktualisierung des Ausblicks inklusive Covid-19-Effekte mit Veröffentlichung der Halbjahresergebnisse 2020 geplant

- Fresenius-Konzern mit weiterhin starker Finanzposition

Angaben ohne explizite Zeitangabe beziehen sich auf den Zeitraum 1. Quartal 2020.

2020 und 2019 inklusive IFRS 16

1 Werte sind nicht mit dem Ausblick 2020 vergleichbar, da der Ausblick für 2020 keine Covid-19-Effekte enthält.

2 Vor Sondereinflüssen

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Stephan Sturm, Vorstandsvorsitzender von Fresenius, sagte: „Die Covid-19-Pandemie stellt auch Fresenius vor nicht gekannte Herausforderungen. Die letzten Wochen haben gezeigt: Wir werden gebraucht, gerade jetzt. Unsere Beiträge zum Funktionieren der Gesundheitssysteme auf der ganzen Welt sind gerade in solchen Krisenzeiten unverzichtbar. Wir setzen alles daran, unsere Patientinnen und Patienten weltweit weiter bestmöglich zu versorgen. Dass uns das bislang gut gelingt, ist vor allem dem großartigen Einsatz unserer Mitarbeiterinnen und Mitarbeiter zu verdanken. Unsere soliden wirtschaftlichen Ergebnisse im ersten Quartal belegen, wie robust und widerstandskräftig unsere Geschäfte sind. Wie sich Covid-19 konkret im gesamten Geschäftsjahr auswirken wird, lässt sich noch nicht verlässlich sagen. Klar ist, dass wir uns weiterhin engagiert für unsere Patientinnen und Patienten einsetzen und damit maßgeblich zur Bewältigung der Pandemie beitragen werden.“

Konzern-Ausblick für 2020 – Covid-19-Effekte auf finanzielle Ziele lassen sich noch nicht verlässlich prognostizieren

In der bereits am 20. Februar 2020 veröffentlichten Prognose sind Effekte aus der Covid-19-Pandemie nicht berücksichtigt. Sie sieht für das Geschäftsjahr 2020 einen währungsbereinigten Anstieg des Konzernumsatzes1 von 4 bis 7 % und einen währungsbereinigten Anstieg des Konzernergebnisses2,3 von 1 bis 5 % vor. Nach dem soliden Jahresstart geht Fresenius von weiteren Einflüssen der Covid-19-Pandemie im weiteren Verlauf des Geschäftsjahres 2020 aus. Eine verlässliche Bewertung und Quantifizierung positiver und negativer Effekte ist derzeit noch nicht möglich. Daher bleibt die ursprüngliche Prognose ohne Effekte aus der Covid-19-Pandemie bis auf Weiteres bestehen. Das Unternehmen geht davon aus, mit der Veröffentlichung der Halbjahresergebnisse 2020 die Effekte aus der Covid-19-Pandemie genauer abschätzen zu können und auf dieser Grundlage die Prognose für das Gesamtjahr zu aktualisieren.

Gleiches gilt für die Prognose des Verschuldungsgrads. Die ursprüngliche Prognose, exklusive jeglicher Effekte durch Covid-19, sieht vor, dass der Verschuldungsgrad4 zum Jahresende 2020 am oberen Ende des Zielkorridors von 3,0x bis 3,5x liegen wird.

Fresenius erwartet für das 2. Quartal einen stärkeren negativen Covid-19-Effekt in seinen Finanzzahlen als im 1. Quartal 2020.

1 Basis 2019: 35.409 Mio €

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Basis 2019: 1.879 Mio €, vor Sondereinflüssen (transaktionsbedingte Aufwendungen, Umbewertung bedingter Biosimilars-Kaufpreisverbindlichkeiten, Gewinn im Zusammenhang mit Veräußerungen im Versorgungsmanagement bei FMC, Aufwendungen im Zusammenhang mit Kostenoptimierungsprogramm bei FMC); 2020 vor Sondereinflüssen

4 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; ohne potenzielle weitere Akquisitionen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

7 % währungsbereinigter Umsatzanstieg

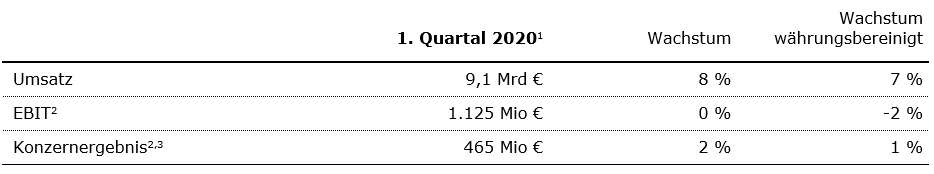

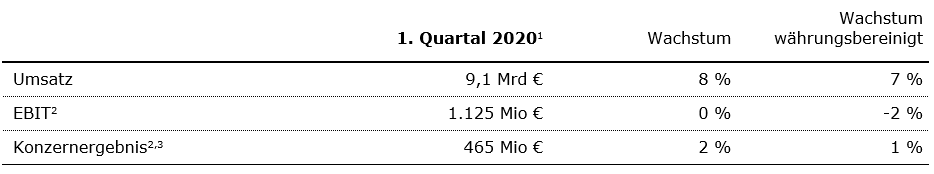

Im 1. Quartal 2020 stieg der Konzernumsatz um 8 % (währungsbereinigt: 7%) auf 9.135 Mio € (1. Quartal 2019: 8.495 Mio €). Alle Unternehmensbereiche trugen zum Umsatzwachstum bei. Covid-19 hatte nur einen leicht negativen Einfluss auf das Umsatzwachstum. Das organische Wachstum betrug 5 %. Akquisitionen/Desinvestitionen trugen netto 2 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten einen positiven Einfluss von 1 %. Sie ergaben sich insbesondere aus der Aufwertung des US-Dollars gegenüber dem Euro.

1 % währungsbereinigter Konzernergebnisanstieg1, 2

Der Konzern-EBITDA stieg um 3 % (währungsbereinigt: 2 %) auf 1.755 Mio € 1. Quartal 20191: 1.701 Mio €).

Der Konzern-EBIT lag mit 1.125 Mio € (1. Quartal 20191: 1.130 Mio €) auf Vorjahresniveau (währungsbereinigt: -2 %), im Wesentlichen durch negative Covid-19-Effekte beeinflusst. Das Geschäft von Fresenius Kabi war von den über das gesamte 1. Quartal 2020 andauernden Einschränkungen in China betroffen. Dies konnte die gegen Ende des Quartals steigende Nachfrage nach Medikamenten und medizintechnischen Geräten zur Behandlung von Covid-19-Patienten nur teilweise kompensieren. Auch Helios Spanien sah sich im März mit deutlich negativen Covid-19-Effekten konfrontiert, hauptsächlich im Privatkrankenhaus- und im ORP-Geschäft (Betriebliche Gesundheitsvorsorge). Die EBIT-Marge betrug 12,3 % (1. Quartal 20191: 13,3 %).

Das Zinsergebnis vor Sondereinflüssen verbesserte sich auf -174 Mio € (1. Quartal 2019: -181 Mio €) im Wesentlichen aufgrund von Einsparungen durch erfolgreiche Refinanzierungsaktivitäten. Das berichtete Zinsergebnis stieg auf -182 Mio € (1. Quartal 2019: -184 Mio €).

Die Steuerquote vor Sondereinflüssen lag im 1. Quartal 2020 bei 22,6 % (1. Quartal 2019: 23,3 %). Die berichtete Steuerquote betrug 22,6 % (1. Quartal 2019: 23,3%).

Der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen lag bei -271 Mio € (1. Quartal 2019: -271 Mio €). Davon entfielen 96 % auf Anteile anderer Gesellschafter an Fresenius Medical Care. Der berichtete, auf andere Gesellschafter entfallende Gewinn betrug -271 Mio € (1. Quartal 2019: -261 Mio €).

Das Konzernergebnis2 vor Sondereinflüssen stieg um 2 % (währungsbereinigt: 1 %) auf 465 Mio € (1. Quartal 2019: 457 Mio €). Das berichtete Konzernergebnis2 betrug 459 Mio € (1. Quartal 2019: 453 Mio €). Covid-19-Effekte hatten einen deutlich negativen Einfluss auf das Konzernergebniswachstum.

Im 1. Quartal 2020 stieg das Ergebnis je Aktie2 vor Sondereinflüssen um 1 % (währungsbereinigt: 1 %) auf 0,83 € (1. Quartal 2019: 0,82 €). Das berichtete Ergebnis je Aktie2 betrug 0,82 € (1. Quartal 2019: 0,81 €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

Investitionen in Wachstum fortgesetzt

Fresenius investierte im 1. Quartal 2020 547 Mio € in Sachanlagen, dies entspricht 6 % des Konzernumsatzes. (1. Quartal 2019: 441 Mio €; 5 % des Konzernumsatzes). Schwerpunkte bildeten Instandhaltungs- und Erweiterungsinvestitionen in Dialysezentren, Produktionsstätten sowie Krankenhäuser und Tageskliniken. Abhängig von Dauer und Ausmaß der Covid-19-Pandemie könnten sich geplante Investitionen für das Geschäftsjahr 2020 verzögern.

Das Akquisitionsvolumen im 1. Quartal 2020 betrug 412 Mio € (1. Quartal 2019: 1.923 Mio €) im Wesentlichen für den Erwerb zweier Krankenhäuser in Kolumbien durch Fresenius Helios.

Cashflow-Entwicklung

Der operative Konzern-Cashflow stieg auf 878 Mio € (1. Quartal 2019: 289 Mio €) mit einer Marge von 9,6 % (1. Quartal 2019: 3,4 %). Das Wachstum basiert auf einer guten Entwicklung des Netto-Umlaufvermögens bei Fresenius Medical Care und Fresenius Kabi. Der Free Cashflow vor Akquisitionen und Dividenden lag bei 305 Mio € (1. Quartal 2019: -168 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden betrug -40 Mio € (1. Quartal 2019: -2.111 Mio €). Das Vorjahr war beeinflusst von der NxStage-Akquisition durch Fresenius Medical Care.

Solide Vermögens- und Kapitalstruktur

Die Bilanzsumme des Konzerns stieg um 3 % (währungsbereinigt: 3 %) auf 68.972 Mio € (31. Dezember 2019: 67.006 Mio €). Die kurzfristigen Vermögenswerte stiegen um 7 % (währungsbereinigt: 8 %) auf 16.341 Mio € (31. Dezember 2019: 15.264 Mio €). Die langfristigen Vermögenswerte stiegen um 2 % (währungsbereinigt: 1 %) auf 52.631 Mio € (31. Dezember 2019: 51.742 Mio €).

Das Eigenkapital stieg um 1 % (währungsbereinigt: 1 %) auf 26.956 Mio € (31. Dezember 2019: 26.580 Mio €). Die Eigenkapitalquote betrug 39,1 %.

Die Finanzverbindlichkeiten des Konzerns stiegen um 5 % (währungsbereinigt: 4 %) auf 28.557 Mio € (31. Dezember 2019: 27.258 Mio €). Die Netto-Finanzverbindlichkeiten des Konzerns stiegen um 4 % (währungsbereinigt: 3 %) auf 26.529 Mio € (31. Dezember 2019: 25.604 Mio €) im Wesentlichen aufgrund zweier abgeschlossener Krankenhausakquisitionen in Kolumbien durch Fresenius Helios und dem ausgeführten Aktienrückkaufprogramm bei Fresenius Medical Care sowie Währungsumrechnungseffekten.

Der Verschuldungsgrad zum 31. März 2020 stieg auf 3,68x1,2 (31. Dezember 2019: 3,61x1,2) im Wesentlichen aufgrund von Akquisitionen durch Fresenius Helios, dem Aktienrückkaufprogramm bei Fresenius Medical Care sowie negativen Covid-19-Effekten auf das EBITDA.

1 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen

2 Vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

Die Unternehmensbereiche

Fresenius Medical Care (Finanzzahlen gemäß Presseinformation von Fresenius Medical Care)

Fresenius Medical Care ist der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Zum 31. März 2020 behandelte Fresenius Medical Care 348.703 Patientinnen und Patienten in 4.002 Dialysezentren. Ergänzende medizinische Dienstleistungen rund um die Dialyse bündelt das Unternehmen im Bereich Versorgungsmanagement.

- Starkes Umsatzwachstum von 9 %, getragen von allen Regionen

- Gute Cashflow-Entwicklung

- Finanzielle Ziele für 2020 bestätigt

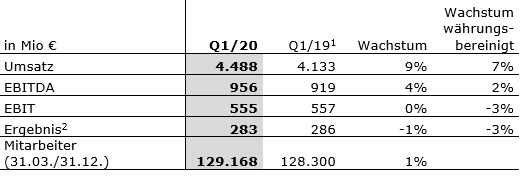

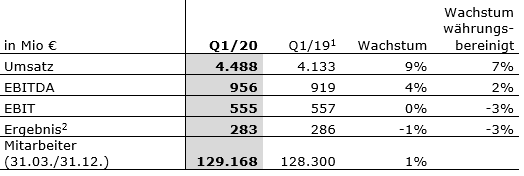

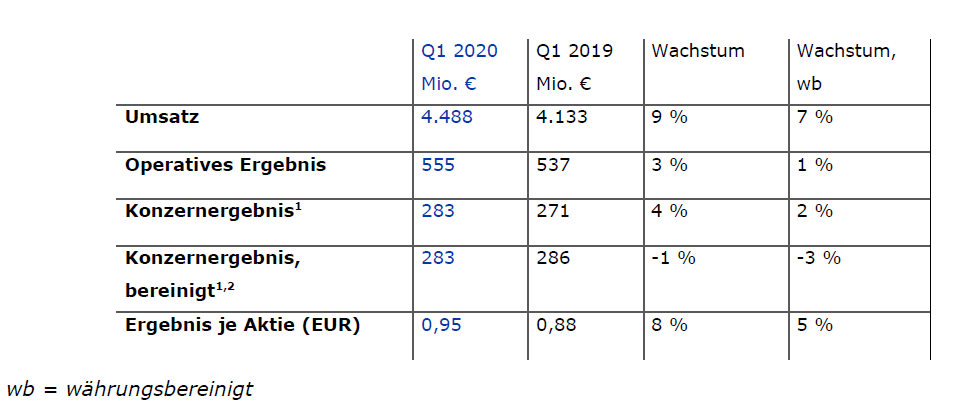

Der Umsatz von Fresenius Medical Care stieg im 1. Quartal 2020 um 9 % (währungsbereinigt um 7 %) auf 4.488 Mio € (1. Quartal 2019: 4.133 Mio €). Das organische Umsatzwachstum betrug 4 %. Währungsumrechnungseffekte erhöhten den Umsatz um 2 %. Sie ergaben sich insbesondere aus der Aufwertung des US-Dollars gegenüber dem Euro.

Im 1. Quartal 2020 stieg der berichtete EBIT um 3 % (währungsbereinigt: +1 %) auf 555 Mio € (1. Quartal 2019: 537 Mio €), hauptsächlich aufgrund von Behandlungswachstum und geringerer Kosten für Medikamente. Die berichtete EBIT-Marge betrug 12,4 % (1. Quartal 2019: 13,0 %). Der Rückgang ist hauptsächlich zurückzuführen auf die negativen Auswirkungen der Covid-19-Pandemie und auf die Verringerung einer ausstehenden variablen Kaufpreisverbindlichkeit im Zusammenhang mit Xenios im Vorjahr. Der adjustierte EBIT lag mit 555 Mio € auf Vorjahresniveau (währungsbereinigt: -3%) (1. Quartal 2019: 557 Mio €). Die adjustierte EBIT-Marge betrug 12,4 % (1. Quartal 2019: 13,5 %).

Das berichtete Ergebnis2 stieg im 1. Quartal 2020 um 4 % (währungsbereinigt: 2 %) auf 283 Mio € (1. Quartal 2019: 271 Mio €). Das adjustierte Ergebnis von Fresenius Medical Care stieg um 1 % (währungsbereinigt: -3 %) auf 283 Mio € (1. Quartal 2019: 286 Mio €).

Im 1. Quartal 2020 betrug der operative Cashflow 584 Mio € (1. Quartal 2019: 76 Mio €). Die Cashflow-Marge lag bei 13,0 % (1. Quartal 2019: 1,8 %). Der Anstieg ist im Wesentlichen auf eine Verbesserung des Umlaufvermögens – durch Zahlungseingänge, dem Timing von Zahlungen und eine Veränderung der Lagerbestände gegenüber dem Vorjahreszeitraum – zurückzuführen.

In der am 20. Februar 2020 veröffentlichten Prognose von Fresenius Medical Care sind Effekte aus der Covid-19-Pandemie nicht berücksichtigt. Da es noch zu früh ist, die positiven und negativen Covid-19-Effekte aus der Covid-19-Pandemie zuverlässig zu beziffern, bestätigt Fresenius Medical Care seinen Ausblick. Fresenius Medical Care erwartet für das Geschäftsjahr 2020 ein währungsbereinigtes Umsatzwachstum3 im mittleren bis hocheinstelligen Prozentbereich. Das Ergebnis2,4 soll ebenfalls im mittleren bis hoch einstelligen Prozentbereich wachsen (währungsbereinigt). Diese Ziele basieren auf den bereinigten Ergebnissen für 2019 und enthalten die operativen Beiträge im Zusammenhang mit der NxStage-Akquisition sowie Effekte aus der Einführung von IFRS 16.

Weitere Informationen: Siehe Pressemitteilung Fresenius Medical Care unter www.freseniusmedicalcare.com/de.

1 Q1/19 vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

3 Basis 2019: 17.477 Mio €

4 Basis 2019: 1.236 Mio €; 2020 vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

Fresenius Kabi

Fresenius Kabi ist spezialisiert auf intravenös zu verabreichende generische Arzneimittel, klinische Ernährung und Infusionstherapien für schwer und chronisch kranke Menschen im Krankenhaus und im ambulanten Bereich. Das Unternehmen ist ferner ein führender Anbieter von medizintechnischen Geräten und Produkten der Transfusionstechnologie. Im Bereich Biosimilars entwickelt Fresenius Kabi Produkte mit den Schwerpunkten Onkologie und Autoimmunerkrankungen.

- Unwesentlicher Covid-19-Effekt auf Umsatzwachstum und moderat negativer Effekt auf EBIT-Wachstum

- Schwächere Nachfrage in China im gesamten 1. Quartal aufgrund geringerer Anzahl von elektiven Behandlungen antizipiert; Wiederaufnahme des normalen Geschäftsbetriebs zum Ende des 1. Quartals

- Außerordentlicher Nachfrageschub nach wichtigen Medikamenten und medizintechnischen Geräten zur Behandlung von Covid-19-Patienten in Nordamerika und Europa gegen Ende des 1. Quartals

- Produktion weltweit ohne wesentliche Unterbrechungen

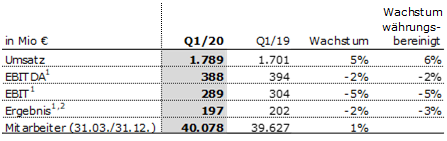

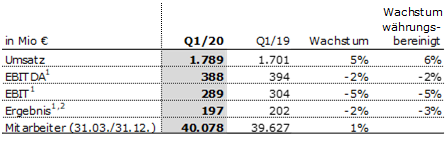

Der Umsatz von Fresenius Kabi stieg um 5 % (währungsbereinigt: 6 %) auf 1.789 Mio € (1. Quartal 2019: 1.701 Mio €). Das organische Umsatzwachstum betrug 6 %. Negative Währungsumrechnungseffekte von 1 % ergaben sich im Wesentlichen aufgrund negativer Währungsumrechnungseffekte aus dem Argentinischen Peso und dem Brasilianischen Real.

Der Umsatz in Nordamerika stieg um 7 % (organisch um 5 %) auf 669 Mio € (1. Quartal 2019: 623 Mio €). In Europa stieg der Umsatz um 10 % (organisch: 10 %) auf 631 Mio € (1. Quartal 2019: 573 Mio €). In beiden Regionen wurde das Umsatzwachstum durch außerordentlichen Nachfrageschub nach Sedativa, Schmerzmitteln und Infusionspumpen gegen Ende des 1. Quartals getragen.

In der Region Asien-Pazifik fiel der Umsatz um 6 % (organisch: -6 %) auf 319 Mio € (1. Quartal 2019: 341 Mio €). Der Umsatzrückgang ist wie erwartet auf eine schwächere Nachfrage nach klinischen Ernährungsprodukten und IV-Medikamenten aufgrund aufgeschobener planbarer Operationen im Zusammenhang mit Covid-19 in China zurückzuführen.

Der Umsatz in Lateinamerika/Afrika stieg um 4 % (organisch: 16 %) auf 170 Mio € (1. Quartal 2019: 164 Mio €).

Der EBIT vor Sondereinflüssen fiel um 5 % (währungsbereinigt: -5 %) auf 289 Mio € (1. Quartal 20191: 304 Mio €) mit einer EBIT-Marge von 16,2 % (1. Quartal 20191: 17,9 %). Covid-19 hatte einen moderat negativen Effekt auf den EBIT.

Das Ergebnis1,2 fiel um 2 % (währungsbereinigt: -3 %) auf 197 Mio € (1. Quartal 2019: 202 Mio €).

Der operative Cashflow lag bei 174 Mio € (1. Quartal 2019: 145 Mio €). Die Cashflow-Marge stieg auf 9,7 % (1. Quartal 2019: 8,5 %), im Wesentlichen durch die Verbesserung des Netto-Umlaufvermögens.

Da es noch zu früh ist, die positiven und negativen Covid-19-Effekte zuverlässig zu beziffern, belässt Fresenius Kabi seinen Ausblick unverändert. Fresenius Kabi erwartet für das Geschäftsjahr 2020 exklusive der Covid-19-Effekte ein organisches Umsatzwachstum3 von 3 bis 6 % und eine währungsbereinigte EBIT-Entwicklung4 von -4 bis 0 %.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

Fresenius Helios

Fresenius Helios ist Europas führender privater Krankenhausbetreiber. Zum Unternehmen gehören Helios Deutschland und Helios Spanien (Quirónsalud). Helios Deutschland betreibt 86 Krankenhäuser, ~125 Medizinische Versorgungszentren und 7 Präventionszentren. Quirónsalud betreibt 46 Krankenhäuser, 72 ambulante Gesundheitszentren sowie rund 300 Einrichtungen für betriebliches Gesundheitsmanagement. Daneben ist es mit 6 Krankenhäusern sowie als Anbieter medizinischer Diagnostik in Lateinamerika aktiv.

- Starke Geschäftsentwicklung im Januar und Februar; planbare Operationen seit März verschoben oder abgesagt

- Exklusive des leicht negativen Covid-19-Effekts lag das 1. Quartal beim Umsatzwachstum moderat über dem Ausblick 2020; der EBIT war deutlich negativ durch Covid-19 beeinflusst

- Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland kompensiert weitgehend Umsatzeinbußen und gestiegene Kosten der Behandlung von Covid-19-Patienten

- Unsicherheiten hinsichtlich der Vergütung der Krankenhäuser in Spanien, die einen wichtigen Beitrag zur Bekämpfung von Covid-19 leisten

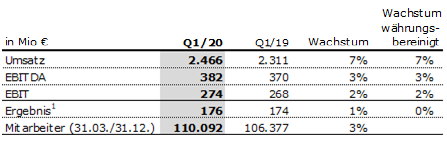

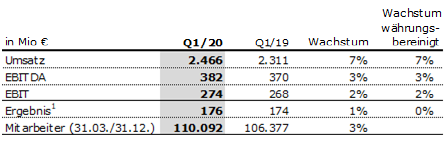

Der Umsatz stieg um 7 % (organisch: 5 %) auf 2.466 Mio € (1. Quartal 2019: 2.311 Mio €).

Der Umsatz von Helios Deutschland stieg um 8 % (organisch: 8 %) auf 1.603 Mio € (1. Quartal 2019: 1.485 Mio €). Das organische Umsatzwachstum im Januar und Februar war positiv beeinflusst durch Preiseffekte und steigende Fallzahlen. Covid-19 hatte einen unwesentlichen Einfluss auf den Umsatz, da das Gesetz zur Entlastung der Krankenhäuser in Deutschland einen Großteil der seit Anfang März eintretenden negativen Effekte abmilderte.

Im 1. Quartal 2020 stieg der Umsatz von Helios Spanien um 4 % (organisch: 1 %) auf 863 Mio € (1. Quartal 2019: 826 Mio €) im Wesentlichen aufgrund der jüngsten Krankenhausakquisitionen in Kolumbien. Das organische Umsatzwachstum war durch Covid-19 deutlich negativ beeinflusst. Dies ist unmittelbar auf die Verschiebung von planbaren Behandlungen im März zurückzuführen.

Der EBIT von Fresenius Helios stieg um 2 % auf 274 Mio € (1. Quartal 2019: 268 Mio €). Die EBIT-Marge betrug 11,1 % (1. Quartal 2019: 11,6 %).

Der EBIT von Helios Deutschland stieg um 11 % auf 165 Mio € (1. Quartal 2019: 149 Mio €). Das Wachstum war positiv beeinflusst durch Preiseffekte und steigende Fallzahlen im Januar und Februar. Covid-19 hatte einen unwesentlichen Einfluss auf den EBIT, da das Gesetz zur Entlastung der Krankenhäuser in Deutschland einen Großteil der seit Anfang März eintretenden negativen Effekte abmilderte. Die EBIT-Marge betrug 10,3 % (1. Quartal 2019: 10,0 %).

Der EBIT von Helios Spanien fiel um 7 % auf 112 Mio € (1. Quartal 2019: 121 Mio €). Die EBIT-Marge betrug 13,0 % (1. Quartal 2019: 14,6 %). Januar und Februar zeigten eine positive Fallzahlenentwicklung. Seit März führte Covid-19 zu einem sehr deutlich negativen Effekt auf den EBIT aufgrund der Verschiebung von planbaren Behandlungen bei gleichzeitig höheren Fixkosten und umfangreichen Maßnahmen zur Bekämpfung der Pandemie.

Im 1. Quartal 2020 stieg das Ergebnis1 von Fresenius Helios um 1 % auf 176 Mio € (1. Quartal 2019: 174 Mio €).

Im 1. Quartal 2020 stieg der operative Cashflow auf 145 Mio € (1. Quartal 2019: 103 Mio €) aufgrund des guten operativen Geschäfts in Deutschland und Spanien. Die Cashflow-Marge stieg auf 5,9 % (1. Quartal 2019: 4,5 %).

Da es noch zu früh ist, die positiven und negativen Covid-19-Effekte zuverlässig zu beziffern, belässt Fresenius Helios seinen Ausblick unverändert. Fresenius Helios erwartet für das Geschäftsjahr 2020 exklusive der Covid-19-Effekte ein organisches Umsatzwachstum2 von 3 bis 6 % und ein währungsbereinigtes Wachstum des EBIT3 von 3 bis 7 %.

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

2 Basis 2019: 9.234 Mio €

3 Basis 2019: 1.025 Mio €

Fresenius Vamed

Fresenius Vamed realisiert weltweit Projekte und erbringt Dienstleistungen für Krankenhäuser und andere Gesundheitseinrichtungen und ist ein führender Post-Akut-Anbieter in Zentraleuropa. Das Leistungsspektrum umfasst die gesamte Wertschöpfungskette: von der Entwicklung, Planung und schlüsselfertigen Errichtung über die Instandhaltung bis zum technischen Management und zur Gesamtbetriebsführung.

- 10 % organisches Umsatzwachstum im 1. Quartal, getragen von Projekt- und Dienstleistungsgeschäft

- Covid-19 mit nur leicht negativem Effekt auf Umsatz und sehr deutlich negativem Effekt auf EBIT-Wachstum

- Post-Akut-Geschäft negativ beeinflusst durch verschobene Rehabilitationsmaßnahmen aufgrund der Covid-19-Pandemie sowie durch die behördliche Anordnung, Rehabilitationseinrichtungen zu schließen; technische Betriebsführung nur unwesentlich von Covid-19 betroffen

- Weitere Verspätungen und Verschiebungen von Aufträgen und Abwicklungen im Projektgeschäft aufgrund von Covid-19 im Geschäftsjahr 2020 erwartet

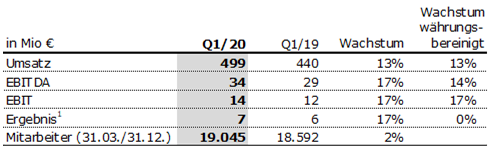

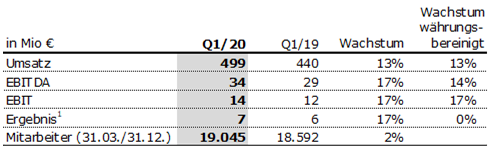

Der Umsatz von Fresenius Vamed stieg um 13 % auf 499 Mio € (1. Quartal 2019: 440 Mio €). Das organische Umsatzwachstum lag bei 10 %. Akquisitionen trugen 3 % zum Wachstum bei. Sowohl das Dienstleistungs- als auch das Projektgeschäft zeigten eine starke Wachstumsdynamik. Der Umsatz von Fresenius Vamed war im 1. Quartal 2020 nur unwesentlich durch negative Covid-19-Effekte gekennzeichnet.

Der Umsatz im Dienstleistungsgeschäft stieg um 8 % auf 357 Mio € (1. Quartal 2019: 332 Mio €). Im Projektgeschäft stieg der Umsatz um 31 % auf 142 Mio € (1. Quartal 2019: 108 Mio €).

Der EBIT stieg um 17 % auf 14 Mio € (1. Quartal 2019: 12 Mio €) mit einer EBIT-Marge von 2,8 % (1. Quartal 2019: 2,7 %). Covid-19 hatte einen deutlich negativen Effekt auf das EBIT-Wachstum. Kapazitäten in den Rehabilitationskliniken blieben ungenutzt, da die Zuweisungen aus den Akut-Krankenhäusern deutlich niedriger ausfielen sowie behördliche Einschränkungen bis hin zu Schließungen von Einrichtungen veranlasst wurden.

Im 1. Quartal 2020 stieg das Ergebnis2 um 17 % auf 7 Mio € (1. Quartal 2019: 6 Mio €).

Der Auftragseingang betrug 124 Mio € (1. Quartal 2019: 383 Mio €). Der Auftragseingang im Vorjahr war außergewöhnlich stark. Der Auftragsbestand zum 31. März 2020 lag bei 2.846 Mio € (31. Dezember 2019: 2.865 Mio €) und war bereits durch Verschiebungen und Stornierungen internationaler Projekte aufgrund der Covid-19-Pandemie gekennzeichnet.

Im 1. Quartal 2020 fiel der operative Cashflow auf -20 Mio € (1. Quartal 2019: -15 Mio €). Die Cashflow-Marge betrug -4,0 % (1. Quartal 2019: -3,4 %) aufgrund anhaltender Effekte aus zeitlichen Verschiebungen, Verzögerungen im internationalen Projektgeschäft und eines Anstiegs des Netto-Umlaufvermögens.

Da es noch zu früh ist, die positiven und negativen Covid-19-Effekte zuverlässig zu beziffern, belässt Fresenius Vamed seinen Ausblick unverändert. Fresenius Vamed erwartet für das Geschäftsjahr 2020 exklusive der Covid-19-Effekte ein organisches Umsatzwachstum2 von 4 bis 7 % und einen währungsbereinigten EBIT3-Anstieg von 5 bis 9 %.

1 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

2 Basis 2019: 2.206 Mio €

3 Basis 2019: 134 Mio €

Telefonkonferenz

Anlässlich der Veröffentlichung der Ergebnisse für das 1. Quartal 2020 findet am 6. Mai 2020 um 13.30 Uhr (CEST) / 07.30 Uhr EST eine Telefonkonferenz statt. Die Übertragung können Sie live über das Internet verfolgen unter www.fresenius.de/investoren. Nach der Telefonkonferenz steht Ihnen die Aufzeichnung auf unserer Website zur Verfügung.

Erläuterungen zu den verwendeten Kennzahlen können Sie unserer Website entnehmen https://www.fresenius.de/alternative-leistungskennzahlen.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zur Zeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

- Fresenius Medical Care mit starkem Umsatzwachstum im 1. Quartal

- Fresenius Kabi mit erwarteter rückläufiger Geschäftsentwicklung in China, die teilweise durch außerordentlichen Nachfrageschub wichtiger Medikamente und medizintechnischer Geräte zur Behandlung von Covid-19-Patienten in Europa und den USA kompensiert wurde

- Helios Deutschland durch Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland unterstützt

- Helios Spaniens wichtiger Beitrag zur Bekämpfung von Covid-19 steht Unsicherheiten hinsichtlich der Vergütung gegenüber

- Fresenius Vamed mit solidem 1. Quartal, jedoch bereits durch Patientenrückgang im Post-Akut-Geschäft und Verschiebungen im Projektgeschäft durch Covid-19 negativ beeinflusst

- Ursprünglicher Ausblick für das Geschäftsjahr 2020 ohne Effekte aus Covid-19-Pandemie bleibt bestehen; Aktualisierung des Ausblicks inklusive Covid-19-Effekte mit Veröffentlichung der Halbjahresergebnisse 2020 geplant

- Fresenius-Konzern mit weiterhin starker Finanzposition

Angaben ohne explizite Zeitangabe beziehen sich auf den Zeitraum 1. Quartal 2020.

2020 und 2019 inklusive IFRS 16

1 Werte sind nicht mit dem Ausblick 2020 vergleichbar, da der Ausblick für 2020 keine Covid-19-Effekte enthält.

2 Vor Sondereinflüssen

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18.

Stephan Sturm, Vorstandsvorsitzender von Fresenius, sagte: „Die Covid-19-Pandemie stellt auch Fresenius vor nicht gekannte Herausforderungen. Die letzten Wochen haben gezeigt: Wir werden gebraucht, gerade jetzt. Unsere Beiträge zum Funktionieren der Gesundheitssysteme auf der ganzen Welt sind gerade in solchen Krisenzeiten unverzichtbar. Wir setzen alles daran, unsere Patientinnen und Patienten weltweit weiter bestmöglich zu versorgen. Dass uns das bislang gut gelingt, ist vor allem dem großartigen Einsatz unserer Mitarbeiterinnen und Mitarbeiter zu verdanken. Unsere soliden wirtschaftlichen Ergebnisse im ersten Quartal belegen, wie robust und widerstandskräftig unsere Geschäfte sind. Wie sich Covid-19 konkret im gesamten Geschäftsjahr auswirken wird, lässt sich noch nicht verlässlich sagen. Klar ist, dass wir uns weiterhin engagiert für unsere Patientinnen und Patienten einsetzen und damit maßgeblich zur Bewältigung der Pandemie beitragen werden.“

Konzern-Ausblick für 2020 – Covid-19-Effekte auf finanzielle Ziele lassen sich noch nicht verlässlich prognostizieren

In der bereits am 20. Februar 2020 veröffentlichten Prognose sind Effekte aus der Covid-19-Pandemie nicht berücksichtigt. Sie sieht für das Geschäftsjahr 2020 einen währungsbereinigten Anstieg des Konzernumsatzes1 von 4 bis 7 % und einen währungsbereinigten Anstieg des Konzernergebnisses2,3 von 1 bis 5 % vor. Nach dem soliden Jahresstart geht Fresenius von weiteren Einflüssen der Covid-19-Pandemie im weiteren Verlauf des Geschäftsjahres 2020 aus. Eine verlässliche Bewertung und Quantifizierung positiver und negativer Effekte ist derzeit noch nicht möglich. Daher bleibt die ursprüngliche Prognose ohne Effekte aus der Covid-19-Pandemie bis auf Weiteres bestehen. Das Unternehmen geht davon aus, mit der Veröffentlichung der Halbjahresergebnisse 2020 die Effekte aus der Covid-19-Pandemie genauer abschätzen zu können und auf dieser Grundlage die Prognose für das Gesamtjahr zu aktualisieren.

Gleiches gilt für die Prognose des Verschuldungsgrads. Die ursprüngliche Prognose, exklusive jeglicher Effekte durch Covid-19, sieht vor, dass der Verschuldungsgrad4 zum Jahresende 2020 am oberen Ende des Zielkorridors von 3,0x bis 3,5x liegen wird.

Fresenius erwartet für das 2. Quartal einen stärkeren negativen Covid-19-Effekt in seinen Finanzzahlen als im 1. Quartal 2020.

1 Basis 2019: 35.409 Mio €

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Basis 2019: 1.879 Mio €, vor Sondereinflüssen (transaktionsbedingte Aufwendungen, Umbewertung bedingter Biosimilars-Kaufpreisverbindlichkeiten, Gewinn im Zusammenhang mit Veräußerungen im Versorgungsmanagement bei FMC, Aufwendungen im Zusammenhang mit Kostenoptimierungsprogramm bei FMC); 2020 vor Sondereinflüssen

4 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; ohne potenzielle weitere Akquisitionen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

7 % währungsbereinigter Umsatzanstieg

Im 1. Quartal 2020 stieg der Konzernumsatz um 8 % (währungsbereinigt: 7%) auf 9.135 Mio € (1. Quartal 2019: 8.495 Mio €). Alle Unternehmensbereiche trugen zum Umsatzwachstum bei. Covid-19 hatte nur einen leicht negativen Einfluss auf das Umsatzwachstum. Das organische Wachstum betrug 5 %. Akquisitionen/Desinvestitionen trugen netto 2 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten einen positiven Einfluss von 1 %. Sie ergaben sich insbesondere aus der Aufwertung des US-Dollars gegenüber dem Euro.

1 % währungsbereinigter Konzernergebnisanstieg1, 2

Der Konzern-EBITDA stieg um 3 % (währungsbereinigt: 2 %) auf 1.755 Mio € 1. Quartal 20191: 1.701 Mio €).

Der Konzern-EBIT lag mit 1.125 Mio € (1. Quartal 20191: 1.130 Mio €) auf Vorjahresniveau (währungsbereinigt: -2 %), im Wesentlichen durch negative Covid-19-Effekte beeinflusst. Das Geschäft von Fresenius Kabi war von den über das gesamte 1. Quartal 2020 andauernden Einschränkungen in China betroffen. Dies konnte die gegen Ende des Quartals steigende Nachfrage nach Medikamenten und medizintechnischen Geräten zur Behandlung von Covid-19-Patienten nur teilweise kompensieren. Auch Helios Spanien sah sich im März mit deutlich negativen Covid-19-Effekten konfrontiert, hauptsächlich im Privatkrankenhaus- und im ORP-Geschäft (Betriebliche Gesundheitsvorsorge). Die EBIT-Marge betrug 12,3 % (1. Quartal 20191: 13,3 %).

Das Zinsergebnis vor Sondereinflüssen verbesserte sich auf -174 Mio € (1. Quartal 2019: -181 Mio €) im Wesentlichen aufgrund von Einsparungen durch erfolgreiche Refinanzierungsaktivitäten. Das berichtete Zinsergebnis stieg auf -182 Mio € (1. Quartal 2019: -184 Mio €).

Die Steuerquote vor Sondereinflüssen lag im 1. Quartal 2020 bei 22,6 % (1. Quartal 2019: 23,3 %). Die berichtete Steuerquote betrug 22,6 % (1. Quartal 2019: 23,3%).

Der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen lag bei -271 Mio € (1. Quartal 2019: -271 Mio €). Davon entfielen 96 % auf Anteile anderer Gesellschafter an Fresenius Medical Care. Der berichtete, auf andere Gesellschafter entfallende Gewinn betrug -271 Mio € (1. Quartal 2019: -261 Mio €).

Das Konzernergebnis2 vor Sondereinflüssen stieg um 2 % (währungsbereinigt: 1 %) auf 465 Mio € (1. Quartal 2019: 457 Mio €). Das berichtete Konzernergebnis2 betrug 459 Mio € (1. Quartal 2019: 453 Mio €). Covid-19-Effekte hatten einen deutlich negativen Einfluss auf das Konzernergebniswachstum.

Im 1. Quartal 2020 stieg das Ergebnis je Aktie2 vor Sondereinflüssen um 1 % (währungsbereinigt: 1 %) auf 0,83 € (1. Quartal 2019: 0,82 €). Das berichtete Ergebnis je Aktie2 betrug 0,82 € (1. Quartal 2019: 0,81 €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

Investitionen in Wachstum fortgesetzt

Fresenius investierte im 1. Quartal 2020 547 Mio € in Sachanlagen, dies entspricht 6 % des Konzernumsatzes. (1. Quartal 2019: 441 Mio €; 5 % des Konzernumsatzes). Schwerpunkte bildeten Instandhaltungs- und Erweiterungsinvestitionen in Dialysezentren, Produktionsstätten sowie Krankenhäuser und Tageskliniken. Abhängig von Dauer und Ausmaß der Covid-19-Pandemie könnten sich geplante Investitionen für das Geschäftsjahr 2020 verzögern.

Das Akquisitionsvolumen im 1. Quartal 2020 betrug 412 Mio € (1. Quartal 2019: 1.923 Mio €) im Wesentlichen für den Erwerb zweier Krankenhäuser in Kolumbien durch Fresenius Helios.

Cashflow-Entwicklung

Der operative Konzern-Cashflow stieg auf 878 Mio € (1. Quartal 2019: 289 Mio €) mit einer Marge von 9,6 % (1. Quartal 2019: 3,4 %). Das Wachstum basiert auf einer guten Entwicklung des Netto-Umlaufvermögens bei Fresenius Medical Care und Fresenius Kabi. Der Free Cashflow vor Akquisitionen und Dividenden lag bei 305 Mio € (1. Quartal 2019: -168 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden betrug -40 Mio € (1. Quartal 2019: -2.111 Mio €). Das Vorjahr war beeinflusst von der NxStage-Akquisition durch Fresenius Medical Care.

Solide Vermögens- und Kapitalstruktur

Die Bilanzsumme des Konzerns stieg um 3 % (währungsbereinigt: 3 %) auf 68.972 Mio € (31. Dezember 2019: 67.006 Mio €). Die kurzfristigen Vermögenswerte stiegen um 7 % (währungsbereinigt: 8 %) auf 16.341 Mio € (31. Dezember 2019: 15.264 Mio €). Die langfristigen Vermögenswerte stiegen um 2 % (währungsbereinigt: 1 %) auf 52.631 Mio € (31. Dezember 2019: 51.742 Mio €).

Das Eigenkapital stieg um 1 % (währungsbereinigt: 1 %) auf 26.956 Mio € (31. Dezember 2019: 26.580 Mio €). Die Eigenkapitalquote betrug 39,1 %.

Die Finanzverbindlichkeiten des Konzerns stiegen um 5 % (währungsbereinigt: 4 %) auf 28.557 Mio € (31. Dezember 2019: 27.258 Mio €). Die Netto-Finanzverbindlichkeiten des Konzerns stiegen um 4 % (währungsbereinigt: 3 %) auf 26.529 Mio € (31. Dezember 2019: 25.604 Mio €) im Wesentlichen aufgrund zweier abgeschlossener Krankenhausakquisitionen in Kolumbien durch Fresenius Helios und dem ausgeführten Aktienrückkaufprogramm bei Fresenius Medical Care sowie Währungsumrechnungseffekten.

Der Verschuldungsgrad zum 31. März 2020 stieg auf 3,68x1,2 (31. Dezember 2019: 3,61x1,2) im Wesentlichen aufgrund von Akquisitionen durch Fresenius Helios, dem Aktienrückkaufprogramm bei Fresenius Medical Care sowie negativen Covid-19-Effekten auf das EBITDA.

1 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen

2 Vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

Zahl der Mitarbeiterinnen und Mitarbeiter gestiegen

Zum 31. März 2020 betrug die Anzahl der Beschäftigten im Konzern 299.594 (31. Dezember 2019: 294.134).

Die Unternehmensbereiche

Fresenius Medical Care (Finanzzahlen gemäß Presseinformation von Fresenius Medical Care)

Fresenius Medical Care ist der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Zum 31. März 2020 behandelte Fresenius Medical Care 348.703 Patientinnen und Patienten in 4.002 Dialysezentren. Ergänzende medizinische Dienstleistungen rund um die Dialyse bündelt das Unternehmen im Bereich Versorgungsmanagement.

- Starkes Umsatzwachstum von 9 %, getragen von allen Regionen

- Gute Cashflow-Entwicklung

- Finanzielle Ziele für 2020 bestätigt

Der Umsatz von Fresenius Medical Care stieg im 1. Quartal 2020 um 9 % (währungsbereinigt um 7 %) auf 4.488 Mio € (1. Quartal 2019: 4.133 Mio €). Das organische Umsatzwachstum betrug 4 %. Währungsumrechnungseffekte erhöhten den Umsatz um 2 %. Sie ergaben sich insbesondere aus der Aufwertung des US-Dollars gegenüber dem Euro.

Im 1. Quartal 2020 stieg der berichtete EBIT um 3 % (währungsbereinigt: +1 %) auf 555 Mio € (1. Quartal 2019: 537 Mio €), hauptsächlich aufgrund von Behandlungswachstum und geringerer Kosten für Medikamente. Die berichtete EBIT-Marge betrug 12,4 % (1. Quartal 2019: 13,0 %). Der Rückgang ist hauptsächlich zurückzuführen auf die negativen Auswirkungen der Covid-19-Pandemie und auf die Verringerung einer ausstehenden variablen Kaufpreisverbindlichkeit im Zusammenhang mit Xenios im Vorjahr. Der adjustierte EBIT lag mit 555 Mio € auf Vorjahresniveau (währungsbereinigt: -3%) (1. Quartal 2019: 557 Mio €). Die adjustierte EBIT-Marge betrug 12,4 % (1. Quartal 2019: 13,5 %).

Das berichtete Ergebnis2 stieg im 1. Quartal 2020 um 4 % (währungsbereinigt: 2 %) auf 283 Mio € (1. Quartal 2019: 271 Mio €). Das adjustierte Ergebnis von Fresenius Medical Care stieg um 1 % (währungsbereinigt: -3 %) auf 283 Mio € (1. Quartal 2019: 286 Mio €).

Im 1. Quartal 2020 betrug der operative Cashflow 584 Mio € (1. Quartal 2019: 76 Mio €). Die Cashflow-Marge lag bei 13,0 % (1. Quartal 2019: 1,8 %). Der Anstieg ist im Wesentlichen auf eine Verbesserung des Umlaufvermögens – durch Zahlungseingänge, dem Timing von Zahlungen und eine Veränderung der Lagerbestände gegenüber dem Vorjahreszeitraum – zurückzuführen.

In der am 20. Februar 2020 veröffentlichten Prognose von Fresenius Medical Care sind Effekte aus der Covid-19-Pandemie nicht berücksichtigt. Da es noch zu früh ist, die positiven und negativen Covid-19-Effekte aus der Covid-19-Pandemie zuverlässig zu beziffern, bestätigt Fresenius Medical Care seinen Ausblick. Fresenius Medical Care erwartet für das Geschäftsjahr 2020 ein währungsbereinigtes Umsatzwachstum3 im mittleren bis hocheinstelligen Prozentbereich. Das Ergebnis2,4 soll ebenfalls im mittleren bis hoch einstelligen Prozentbereich wachsen (währungsbereinigt). Diese Ziele basieren auf den bereinigten Ergebnissen für 2019 und enthalten die operativen Beiträge im Zusammenhang mit der NxStage-Akquisition sowie Effekte aus der Einführung von IFRS 16.

Weitere Informationen: Siehe Pressemitteilung Fresenius Medical Care unter www.freseniusmedicalcare.com/de.

1 Q1/19 vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

3 Basis 2019: 17.477 Mio €

4 Basis 2019: 1.236 Mio €; 2020 vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

Fresenius Kabi

Fresenius Kabi ist spezialisiert auf intravenös zu verabreichende generische Arzneimittel, klinische Ernährung und Infusionstherapien für schwer und chronisch kranke Menschen im Krankenhaus und im ambulanten Bereich. Das Unternehmen ist ferner ein führender Anbieter von medizintechnischen Geräten und Produkten der Transfusionstechnologie. Im Bereich Biosimilars entwickelt Fresenius Kabi Produkte mit den Schwerpunkten Onkologie und Autoimmunerkrankungen.

- Unwesentlicher Covid-19-Effekt auf Umsatzwachstum und moderat negativer Effekt auf EBIT-Wachstum

- Schwächere Nachfrage in China im gesamten 1. Quartal aufgrund geringerer Anzahl von elektiven Behandlungen antizipiert; Wiederaufnahme des normalen Geschäftsbetriebs zum Ende des 1. Quartals

- Außerordentlicher Nachfrageschub nach wichtigen Medikamenten und medizintechnischen Geräten zur Behandlung von Covid-19-Patienten in Nordamerika und Europa gegen Ende des 1. Quartals

- Produktion weltweit ohne wesentliche Unterbrechungen

Der Umsatz von Fresenius Kabi stieg um 5 % (währungsbereinigt: 6 %) auf 1.789 Mio € (1. Quartal 2019: 1.701 Mio €). Das organische Umsatzwachstum betrug 6 %. Negative Währungsumrechnungseffekte von 1 % ergaben sich im Wesentlichen aufgrund negativer Währungsumrechnungseffekte aus dem Argentinischen Peso und dem Brasilianischen Real.

Der Umsatz in Nordamerika stieg um 7 % (organisch um 5 %) auf 669 Mio € (1. Quartal 2019: 623 Mio €). In Europa stieg der Umsatz um 10 % (organisch: 10 %) auf 631 Mio € (1. Quartal 2019: 573 Mio €). In beiden Regionen wurde das Umsatzwachstum durch außerordentlichen Nachfrageschub nach Sedativa, Schmerzmitteln und Infusionspumpen gegen Ende des 1. Quartals getragen.

In der Region Asien-Pazifik fiel der Umsatz um 6 % (organisch: -6 %) auf 319 Mio € (1. Quartal 2019: 341 Mio €). Der Umsatzrückgang ist wie erwartet auf eine schwächere Nachfrage nach klinischen Ernährungsprodukten und IV-Medikamenten aufgrund aufgeschobener planbarer Operationen im Zusammenhang mit Covid-19 in China zurückzuführen.

Der Umsatz in Lateinamerika/Afrika stieg um 4 % (organisch: 16 %) auf 170 Mio € (1. Quartal 2019: 164 Mio €).

Der EBIT vor Sondereinflüssen fiel um 5 % (währungsbereinigt: -5 %) auf 289 Mio € (1. Quartal 20191: 304 Mio €) mit einer EBIT-Marge von 16,2 % (1. Quartal 20191: 17,9 %). Covid-19 hatte einen moderat negativen Effekt auf den EBIT.

Das Ergebnis1,2 fiel um 2 % (währungsbereinigt: -3 %) auf 197 Mio € (1. Quartal 2019: 202 Mio €).

Der operative Cashflow lag bei 174 Mio € (1. Quartal 2019: 145 Mio €). Die Cashflow-Marge stieg auf 9,7 % (1. Quartal 2019: 8,5 %), im Wesentlichen durch die Verbesserung des Netto-Umlaufvermögens.

Da es noch zu früh ist, die positiven und negativen Covid-19-Effekte zuverlässig zu beziffern, belässt Fresenius Kabi seinen Ausblick unverändert. Fresenius Kabi erwartet für das Geschäftsjahr 2020 exklusive der Covid-19-Effekte ein organisches Umsatzwachstum3 von 3 bis 6 % und eine währungsbereinigte EBIT-Entwicklung4 von -4 bis 0 %.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 17-18 der PDF-Datei.

Fresenius Helios

Fresenius Helios ist Europas führender privater Krankenhausbetreiber. Zum Unternehmen gehören Helios Deutschland und Helios Spanien (Quirónsalud). Helios Deutschland betreibt 86 Krankenhäuser, ~125 Medizinische Versorgungszentren und 7 Präventionszentren. Quirónsalud betreibt 46 Krankenhäuser, 72 ambulante Gesundheitszentren sowie rund 300 Einrichtungen für betriebliches Gesundheitsmanagement. Daneben ist es mit 6 Krankenhäusern sowie als Anbieter medizinischer Diagnostik in Lateinamerika aktiv.

- Starke Geschäftsentwicklung im Januar und Februar; planbare Operationen seit März verschoben oder abgesagt

- Exklusive des leicht negativen Covid-19-Effekts lag das 1. Quartal beim Umsatzwachstum moderat über dem Ausblick 2020; der EBIT war deutlich negativ durch Covid-19 beeinflusst

- Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland kompensiert weitgehend Umsatzeinbußen und gestiegene Kosten der Behandlung von Covid-19-Patienten

- Unsicherheiten hinsichtlich der Vergütung der Krankenhäuser in Spanien, die einen wichtigen Beitrag zur Bekämpfung von Covid-19 leisten

Der Umsatz stieg um 7 % (organisch: 5 %) auf 2.466 Mio € (1. Quartal 2019: 2.311 Mio €).

Der Umsatz von Helios Deutschland stieg um 8 % (organisch: 8 %) auf 1.603 Mio € (1. Quartal 2019: 1.485 Mio €). Das organische Umsatzwachstum im Januar und Februar war positiv beeinflusst durch Preiseffekte und steigende Fallzahlen. Covid-19 hatte einen unwesentlichen Einfluss auf den Umsatz, da das Gesetz zur Entlastung der Krankenhäuser in Deutschland einen Großteil der seit Anfang März eintretenden negativen Effekte abmilderte.

Im 1. Quartal 2020 stieg der Umsatz von Helios Spanien um 4 % (organisch: 1 %) auf 863 Mio € (1. Quartal 2019: 826 Mio €) im Wesentlichen aufgrund der jüngsten Krankenhausakquisitionen in Kolumbien. Das organische Umsatzwachstum war durch Covid-19 deutlich negativ beeinflusst. Dies ist unmittelbar auf die Verschiebung von planbaren Behandlungen im März zurückzuführen.

Der EBIT von Fresenius Helios stieg um 2 % auf 274 Mio € (1. Quartal 2019: 268 Mio €). Die EBIT-Marge betrug 11,1 % (1. Quartal 2019: 11,6 %).

Der EBIT von Helios Deutschland stieg um 11 % auf 165 Mio € (1. Quartal 2019: 149 Mio €). Das Wachstum war positiv beeinflusst durch Preiseffekte und steigende Fallzahlen im Januar und Februar. Covid-19 hatte einen unwesentlichen Einfluss auf den EBIT, da das Gesetz zur Entlastung der Krankenhäuser in Deutschland einen Großteil der seit Anfang März eintretenden negativen Effekte abmilderte. Die EBIT-Marge betrug 10,3 % (1. Quartal 2019: 10,0 %).

Der EBIT von Helios Spanien fiel um 7 % auf 112 Mio € (1. Quartal 2019: 121 Mio €). Die EBIT-Marge betrug 13,0 % (1. Quartal 2019: 14,6 %). Januar und Februar zeigten eine positive Fallzahlenentwicklung. Seit März führte Covid-19 zu einem sehr deutlich negativen Effekt auf den EBIT aufgrund der Verschiebung von planbaren Behandlungen bei gleichzeitig höheren Fixkosten und umfangreichen Maßnahmen zur Bekämpfung der Pandemie.

Im 1. Quartal 2020 stieg das Ergebnis1 von Fresenius Helios um 1 % auf 176 Mio € (1. Quartal 2019: 174 Mio €).

Im 1. Quartal 2020 stieg der operative Cashflow auf 145 Mio € (1. Quartal 2019: 103 Mio €) aufgrund des guten operativen Geschäfts in Deutschland und Spanien. Die Cashflow-Marge stieg auf 5,9 % (1. Quartal 2019: 4,5 %).

Da es noch zu früh ist, die positiven und negativen Covid-19-Effekte zuverlässig zu beziffern, belässt Fresenius Helios seinen Ausblick unverändert. Fresenius Helios erwartet für das Geschäftsjahr 2020 exklusive der Covid-19-Effekte ein organisches Umsatzwachstum2 von 3 bis 6 % und ein währungsbereinigtes Wachstum des EBIT3 von 3 bis 7 %.

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

2 Basis 2019: 9.234 Mio €

3 Basis 2019: 1.025 Mio €

Fresenius Vamed

Fresenius Vamed realisiert weltweit Projekte und erbringt Dienstleistungen für Krankenhäuser und andere Gesundheitseinrichtungen und ist ein führender Post-Akut-Anbieter in Zentraleuropa. Das Leistungsspektrum umfasst die gesamte Wertschöpfungskette: von der Entwicklung, Planung und schlüsselfertigen Errichtung über die Instandhaltung bis zum technischen Management und zur Gesamtbetriebsführung.

- 10 % organisches Umsatzwachstum im 1. Quartal, getragen von Projekt- und Dienstleistungsgeschäft

- Covid-19 mit nur leicht negativem Effekt auf Umsatz und sehr deutlich negativem Effekt auf EBIT-Wachstum

- Post-Akut-Geschäft negativ beeinflusst durch verschobene Rehabilitationsmaßnahmen aufgrund der Covid-19-Pandemie sowie durch die behördliche Anordnung, Rehabilitationseinrichtungen zu schließen; technische Betriebsführung nur unwesentlich von Covid-19 betroffen

- Weitere Verspätungen und Verschiebungen von Aufträgen und Abwicklungen im Projektgeschäft aufgrund von Covid-19 im Geschäftsjahr 2020 erwartet

Der Umsatz von Fresenius Vamed stieg um 13 % auf 499 Mio € (1. Quartal 2019: 440 Mio €). Das organische Umsatzwachstum lag bei 10 %. Akquisitionen trugen 3 % zum Wachstum bei. Sowohl das Dienstleistungs- als auch das Projektgeschäft zeigten eine starke Wachstumsdynamik. Der Umsatz von Fresenius Vamed war im 1. Quartal 2020 nur unwesentlich durch negative Covid-19-Effekte gekennzeichnet.

Der Umsatz im Dienstleistungsgeschäft stieg um 8 % auf 357 Mio € (1. Quartal 2019: 332 Mio €). Im Projektgeschäft stieg der Umsatz um 31 % auf 142 Mio € (1. Quartal 2019: 108 Mio €).

Der EBIT stieg um 17 % auf 14 Mio € (1. Quartal 2019: 12 Mio €) mit einer EBIT-Marge von 2,8 % (1. Quartal 2019: 2,7 %). Covid-19 hatte einen deutlich negativen Effekt auf das EBIT-Wachstum. Kapazitäten in den Rehabilitationskliniken blieben ungenutzt, da die Zuweisungen aus den Akut-Krankenhäusern deutlich niedriger ausfielen sowie behördliche Einschränkungen bis hin zu Schließungen von Einrichtungen veranlasst wurden.

Im 1. Quartal 2020 stieg das Ergebnis2 um 17 % auf 7 Mio € (1. Quartal 2019: 6 Mio €).

Der Auftragseingang betrug 124 Mio € (1. Quartal 2019: 383 Mio €). Der Auftragseingang im Vorjahr war außergewöhnlich stark. Der Auftragsbestand zum 31. März 2020 lag bei 2.846 Mio € (31. Dezember 2019: 2.865 Mio €) und war bereits durch Verschiebungen und Stornierungen internationaler Projekte aufgrund der Covid-19-Pandemie gekennzeichnet.

Im 1. Quartal 2020 fiel der operative Cashflow auf -20 Mio € (1. Quartal 2019: -15 Mio €). Die Cashflow-Marge betrug -4,0 % (1. Quartal 2019: -3,4 %) aufgrund anhaltender Effekte aus zeitlichen Verschiebungen, Verzögerungen im internationalen Projektgeschäft und eines Anstiegs des Netto-Umlaufvermögens.

Da es noch zu früh ist, die positiven und negativen Covid-19-Effekte zuverlässig zu beziffern, belässt Fresenius Vamed seinen Ausblick unverändert. Fresenius Vamed erwartet für das Geschäftsjahr 2020 exklusive der Covid-19-Effekte ein organisches Umsatzwachstum2 von 4 bis 7 % und einen währungsbereinigten EBIT3-Anstieg von 5 bis 9 %.

1 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

2 Basis 2019: 2.206 Mio €

3 Basis 2019: 134 Mio €

Telefonkonferenz

Anlässlich der Veröffentlichung der Ergebnisse für das 1. Quartal 2020 findet am 6. Mai 2020 um 13.30 Uhr (CEST) / 07.30 Uhr EST eine Telefonkonferenz statt. Die Übertragung können Sie live über das Internet verfolgen unter www.fresenius.de/medien-termine. Nach der Telefonkonferenz steht Ihnen die Aufzeichnung auf unserer Website zur Verfügung.

Erläuterungen zu den verwendeten Kennzahlen können Sie unserer Website entnehmen https://www.fresenius.de/alternative-leistungskennzahlen.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zur Zeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

- Umsatzwachstum von 9 %, getragen von allen Regionen

- Ergebniswachstum trotz negativer Auswirkungen der Covid-19-Pandemie

- Gute Cashflow-Entwicklung

- Finanzielle Ziele für Geschäftsjahr 2020 bestätigt

"In dieser außergewöhnlichen Zeit ist es unsere höchste Priorität, die medizinische Versorgung in hoher Qualität aufrechtzuerhalten. Seit Monaten setzen sich unsere Beschäftigten unermüdlich dafür ein, dass unsere Patientinnen und Patienten ihre lebensrettenden Dialysebehandlungen erhalten. Dafür kann ich ihnen gar nicht genug danken“, sagte Rice Powell, Vorstandsvorsitzender von Fresenius Medical Care. „Wir begrüßen die im April von der US-Regierung zugesagte Unterstützung für den Gesundheitssektor. Im starken Umsatzwachstum des ersten Quartals spiegeln sich eine intakte Geschäftsentwicklung und die Widerstandsfähigkeit unseres Geschäftsmodells wider. Während einer globalen Pandemie, in der in anderen Bereichen des Gesundheitssystems Prioritäten neu definiert werden, bleibt Dialyse für Millionen von Patientinnen und Patienten weltweit unverzichtbar."

Maßnahmen zur Bekämpfung der Covid-19-Pandemie

Um die Versorgung von Dialysepatienten und die Qualität der Behandlungen während der Covid-19-Pandemie zu gewährleisten und die Beschäftigten weltweit zu unterstützen, hat Fresenius Medical Care bereits früh umfangreiche Maßnahmen ergriffen. Der Fokus liegt dabei auf der Verringerung des Infektionsrisikos in Dialysezentren.

Fresenius Medical Care konnte die Herstellung von Dialyseprodukten trotz der Einschränkungen des öffentlichen Lebens weltweit ohne größere Unterbrechungen aufrechterhalten. Bis heute sind alle Produktionsstätten in Betrieb und auch die Lieferketten sind intakt.

Durch die Covid-19-Pandemie sind bei Fresenius Medical Care im ersten Quartal Kosten für zusätzliche Maßnahmen entstanden. Dazu gehören persönliche Schutzausrüstungen, vorgehaltene Kapazitäten für isolierte Behandlungen, zusätzliche Personalkosten, Patiententransporte und Kosten in der Vertriebslogistik.

Die US-Regierung hat mit dem CARES-Gesetz (Coronavirus Aid, Relief, and Economic Security Act) ein wichtiges Unterstützungspaket für den Gesundheitssektor auf den Weg gebracht. Damit sollen bei Gesundheitsdienstleistern unter anderem die gestiegenen Kosten für Schutzmaßnahmen vor Covid-19 kompensiert werden. Während Fresenius Medical Care bereits im ersten Quartal einem signifikanten negativen Einfluss ausgesetzt war, sind in den heute berichteten Ergebnissen indes noch keine Kompensationen aus dem CARES-Gesetz enthalten.

In den USA arbeitet Fresenius Medical Care mit anderen Dialyseanbietern zusammen, um Isolationszentren und gesonderte Schichten für Patientinnen und Patienten einzurichten, die mit Covid-19 infiziert sind oder infiziert sein könnten. Ein wichtiges Ziel dieser Zusammenarbeit ist es, zu vermeiden, dass Dialysepatienten in Krankenhäuser eingewiesen werden müssen. Dies würde die begrenzten Kapazitäten zusätzlich belasten. Damit nimmt Fresenius Medical Care nicht nur die Verantwortung gegenüber Patientinnen und Patienten, Beschäftigten und deren Familien wahr, sondern leistet auch einen wichtigen Beitrag für das Gesundheitssystem und die Gesellschaft insgesamt.

Kennzahlen (IFRS)

Ziele für 2020 bestätigt: Wachstum im mittleren bis hohen einstelligen Prozentbereich

Auf der Grundlage der im Februar gesetzten Ziele, die die Auswirkungen der Covid-19-Pandemie ausschließen, rechnet Fresenius Medical Care für das Geschäftsjahr 2020 mit einem Wachstum von Umsatz und Konzernergebnis im mittleren bis hohen einstelligen Prozentbereich. Diese Ziele sind währungsbereinigt und berücksichtigen keine Sondereffekte3 . Sie basieren auf den bereinigten Ergebnissen für 2019 und enthalten die operativen Beiträge im Zusammenhang mit der NxStage-Akquisition sowie Effekte aus der Einführung von IFRS 16.

Patienten, Dialysezentren und Beschäftigte

Zum 31. März 2020 behandelte Fresenius Medical Care weltweit 348.703 Patientinnen und Patienten in 4.002 Dialysezentren. Zum Ende des ersten Quartals beschäftigte das Unternehmen weltweit 121.403 Mitarbeiterinnen und Mitarbeiter (ermittelt auf Vollzeitbeschäftigtenbasis), gegenüber 118.308 Beschäftigten zum 31. März 2019.

Starkes Umsatzwachstum im ersten Quartal

Der Umsatz stieg um 9 % auf 4.488 Mio € (+7 % währungsbereinigt), mit einem organischen Umsatzwachstum von 4 %. Der Umsatz mit Gesundheitsdienstleistungen erhöhte sich um 8 % auf 3.595 Mio € (+7 % währungsbereinigt) durch organisches Behandlungswachstum, Beiträge aus Akquisitionen und eine höhere Anzahl an Behandlungstagen. Der Umsatz mit Gesundheitsprodukten wuchs um 10 % auf 893 Mio € (+9 % währungsbereinigt), hauptsächlich aufgrund höherer Umsätze mit Produkten für Akutbehandlungen, Dialysemedikamenten und Blutschlauchsystemen. Teilweise gegenläufig wirkten geringere Umsätze mit Dialysegeräten.

Das operative Ergebnis stieg um 3 % auf 555 Mio € (+1 % währungsbereinigt), hauptsächlich aufgrund von Behandlungswachstum und geringerer Kosten für Medikamente. Die operative Marge betrug 12,4 % (Q1 2019: 13,0 %). Ihr Rückgang ist hauptsächlich zurückzuführen auf die negativen Auswirkungen der Covid-19-Pandemie und auf die Verringerung einer ausstehenden variablen Kaufpreisverbindlichkeit im Zusammenhang mit Xenios im Vorjahr.

Trotz der negativen Auswirkungen durch die Covid-19-Pandemie stieg das Konzernergebnis1 um 4 % auf 283 Mio € (+2 % währungsbereinigt) und sank auf bereinigter2 Basis nur um 1% (-3 % währungsbereinigt). Auf der Basis der definierten Finanzziele für 2020, das heißt ohne die Effekte der Covid-19-Pandemie, liegt das Konzernergebnis am oberen Ende des Zielkorridors.

Das Ergebnis je Aktie (EPS, „Earnings Per Share”) erhöhte sich um 8 % auf 0,95 € (+5 % währungsbereinigt) aufgrund der oben beschriebenen Ergebnisentwicklung und

einem Rückgang der durchschnittlich gewichteten ausstehenden Aktien.

Gute Cashflow-Entwicklung

Fresenius Medical Care erzielte einen operativen Cashflow von 584 Mio € (Q1 2019: 76 Mio €). Dies entspricht einer Marge von 13,0 % (Q1 2019: 1,8 %). Der Anstieg ist im Wesentlichen auf eine Verbesserung des Umlaufvermögens – durch Zahlungseingänge, das Timing von Zahlungen und eine Veränderung der Lagerbestände gegenüber dem Vorjahreszeitraum – zurückzuführen.

Der Free Cashflow (Mittelzufluss aus laufender Geschäftstätigkeit, nach Investitionen in Sachanlagen, vor Akquisitionen und Beteiligungen) betrug 304 Mio € (Q1 2019:

-123 Mio €). Dies entspricht einer Marge von 6,8 % (Q1 2019: -3,0 %).

Regionale Entwicklungen

In Nordamerika stieg der Umsatz um 10 % auf 3.186 Mio € (+7 % währungsbereinigt, +3 % organisch). Das operative Ergebnis erhöhte sich um 24 % auf 463 Mio € (+21 % währungsbereinigt). Dies entspricht einer operativen Marge von 14,5 % (Q1 2019: 12,9 %). Trotz der negativen Auswirkungen der Covid-19-Pandemie stieg die Marge – hauptsächlich aufgrund von geringeren Kosten für Medikamente und Erträgen aus Veräußerungen.

Der Umsatz in der Region Europa, Naher Osten, Afrika (EMEA) wuchs um 4 % auf 679 Mio € (+4 % währungsbereinigt, +3 % organisch). Das operative Ergebnis sank um 27 % auf 101 Mio € (-27 % währungsbereinigt). Dies entspricht einer Marge von 14,9 % (Q1 2019: 21,1 %). Der Margenrückgang ist im Wesentlichen auf die Verringerung einer ausstehenden variablen Kaufpreisverbindlichkeit im Zusammenhang mit Xenios im Vorjahr zurückzuführen.

In der Region Asien-Pazifik stieg der Umsatz um 4 % auf 443 Mio € (+3 % währungsbereinigt, +2 % organisch). Das operative Ergebnis sank um 19 % auf 77 Mio € (-20 %

währungsbereinigt). Die operative Marge lag bei 17,3 % (Q1 2019: 22,1 %). Der Margenrückgang ist hauptsächlich auf nachteilige Wechselkurseffekte, geringere Umsätze mit Produkten und die Expansion in Dienstleistungen der Zentrumsdialyse zurückzuführen.

Der Umsatz in Lateinamerika stieg um 4 % auf 168 Mio € (+24 % währungsbereinigt, +17 % organisch). Das operative Ergebnis sank um 40 % auf 7 Mio € (-40 % währungsbereinigt), die operative Marge betrug 4,1 % (Q1 2019: 7,1 %). Der Margenrückgang ist hauptsächlich auf ungünstige Wechselkurseffekte zurückzuführen.

1 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

2 Eine Überleitung der Anpassungen finden Sie am Ende der Pressemitteilung.

3 Sondereffekte sind Effekte, die in ihrer Art ungewöhnlich sind und die zum Zeitpunkt der

Erstellung des Ausblicks nicht vorhersehbar waren bzw. deren Umfang oder Auswirkungen

nicht vorhersehbar waren.

Telefonkonferenz

Anlässlich der Veröffentlichung der Ergebnisse des ersten Quartals 2020 findet am heutigen Mittwoch, 6. Mai 2020, um 15:30 Uhr eine Telefonkonferenz für Investoren und Analysten statt. Weitere Informationen finden Sie in der Sektion „Investoren“ der Website von Fresenius Medical Care unter www.freseniusmedicalcare.com/de. Nach der Veranstaltung steht Ihnen die Aufzeichnung dort zur Verfügung.

Einen vollständigen Überblick über die Ergebnisse für das erste Quartal 2020 finden Sie im Anhang dieser Presseinformation und in den beiliegenden PDF-Dateien. Unser 6-K-Bericht enthält weitere Einzelheiten.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die verschiedenen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie z.B. Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, behördlichen Genehmigungen, Ergebnissen klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Diese und weitere Risiken und Unsicherheiten sind im Detail in den Berichten der Fresenius Medical Care AG & Co. KGaA beschrieben, die bei der U.S.-amerikanischen Börsenaufsicht (U.S. Securities and Exchange Commission) eingereicht werden. Fresenius Medical Care übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Fresenius Medical Care Nordamerika stellt 150 zusätzliche Dialysegeräte bereit, die Krankenhäuser kurzfristig zur Behandlung von Covid-19-Patienten abrufen können. Außerdem soll die Menge an verfügbaren Verbrauchsmaterialien für die Dialyse verdoppelt werden. Der gestiegene Bedarf ist darauf zurückzuführen, dass viele an Covid-19 Erkrankte aufgrund eines akuten Nierenversagens eine Dialysebehandlung benötigen, während nicht alle Krankenhäuser ausreichend gut ausgerüstet sind.

Fresenius Helios hat ein sicheres und höchst wirksames Verfahren zur Wiederaufbereitung von medizinischen Schutzmasken entwickelt. Die so genannten FFP2- und FFP3-Masken dienen dem Schutz von medizinischem und pflegerischem Personal beim Umgang mit Covid-19-Patienten. Das mit Unterstützung von Fresenius Vamed und Fresenius Medical Care entwickelte Verfahren geht deutlich über die vom Robert Koch-Institut (RKI) vorgegebene Sicherheitsstufe hinaus und ermöglicht eine Wiederverwendung ohne Personalisierung. Ab sofort können bei Helios Deutschland durch das Verfahren täglich 8.000 Masken für den Einsatz in den eigenen Kliniken aufbereitet werden. Eine kommerzielle Nutzung des Verfahrens schließt das Unternehmen aus und stellt stattdessen die Informationen zur Verfahrensweise online zur Verfügung.

Fresenius Helios hat ein sicheres und höchst wirksames Verfahren zur Wiederaufbereitung von medizinischen Schutzmasken entwickelt. Die so genannten FFP2- und FFP3-Masken dienen dem Schutz von medizinischem und pflegerischem Personal beim Umgang mit Covid-19-Patienten. Das mit Unterstützung von Fresenius Vamed und Fresenius Medical Care entwickelte Verfahren geht deutlich über die vom Robert Koch-Institut (RKI) vorgegebene Sicherheitsstufe hinaus und ermöglicht eine Wiederverwendung ohne Personalisierung. Ab sofort können bei Helios Deutschland durch das Verfahren täglich 8.000 Masken für den Einsatz in den eigenen Kliniken aufbereitet werden. Eine kommerzielle Nutzung des Verfahrens schließt das Unternehmen aus und stellt stattdessen die Informationen zur Verfahrensweise online zur Verfügung.

Um wichtige Daten zur Erforschung von Sars-CoV-2 zu gewinnen, erstellt Fresenius Helios ein sogenanntes multizentrisches Covid-19-Register. Bereits seit Februar sammelt und analysiert ein Helios-Expertenteam mit Unterstützung der Medizinischen Hochschule Brandenburg pseudonymisierte Daten von in Deutschland behandelten Covid-19-Patienten. Ziel ist es, Erkenntnisse für den weiteren Umgang mit dem neuen Virus zu gewinnen. Das Forschungsprojekt ist auf ein Jahr angesetzt und wird von Helios finanziert. Erste wissenschaftliche Publikationen sind in Vorbereitung.

Um wichtige Daten zur Erforschung von Sars-CoV-2 zu gewinnen, erstellt Fresenius Helios ein sogenanntes multizentrisches Covid-19-Register. Bereits seit Februar sammelt und analysiert ein Helios-Expertenteam mit Unterstützung der Medizinischen Hochschule Brandenburg pseudonymisierte Daten von in Deutschland behandelten Covid-19-Patienten. Ziel ist es, Erkenntnisse für den weiteren Umgang mit dem neuen Virus zu gewinnen. Das Forschungsprojekt ist auf ein Jahr angesetzt und wird von Helios finanziert. Erste wissenschaftliche Publikationen sind in Vorbereitung.

- Produktion wichtiger Medikamente gesteigert und Versorgung von Covid-19-Patienten priorisiert

- Unternehmen verpflichtet sich, Preise wichtiger Medikamente zur Behandlung von Covid-19-Patienten während Pandemie stabil zu halten

Fresenius Kabi begegnet der weltweit deutlich gestiegenen Nachfrage nach wichtigen Medikamenten zur Behandlung von Covid-19-Patienten mit umfassenden Maßnahmen. Durch Nutzung praktisch aller für die Herstellung dieser Produkte geeigneter Kapazitäten sorgt das Unternehmen für eine höchstmögliche Verfügbarkeit lebenswichtiger Medikamente wie Propofol zur Sedierung und verschiedener Schmerzmittel. Die erheblichen Investitionen von Fresenius Kabi in den vergangenen Jahren in die Automatisierung und Erweiterung der Produktion tragen nun dazu bei, mehr Patienten weltweit behandeln zu können.

Fresenius Kabi wird die Kapazitätssteuerung in der Fertigung weiterhin an der sich aufgrund der Covid-19-Pandemie dynamisch entwickelnden Nachfragesituation ausrichten.

Fresenius Kabi hat sich gleichzeitig zu einem umfassenden Schutz der Belegschaft verpflichtet und unternehmensweit erhöhte Sicherheitsmaßnahmen für die Beschäftigten eingeführt. Dank dieser Maßnahmen kann der Betrieb an den Produktions- und Logistikstandorten fortgesetzt werden. Um den Zugang zu seinen Medikamenten und medizintechnischen Produkten weiterhin zu gewährleisten, arbeitet das Unternehmen eng mit Regierungen und Gesundheitsbehörden in aller Welt zusammen.

Stephan Sturm, Vorstandsvorsitzender von Fresenius, sagte: „Die Covid-19-Pandemie stellt unsere Gesellschaft vor besondere Herausforderungen. Als Gesundheitsunternehmen mit dem Ziel, immer bessere und gleichzeitig bezahlbare Medizin für immer mehr Menschen zu bieten, haben wir eine besondere Verantwortung – und dieser Verantwortung werden wir auch unter diesen derzeit schwierigen Umständen gerecht werden. Deshalb verpflichten wir uns trotz des deutlichen Nachfrageüberhangs, die Preise für Medikamente, die für Covid-19-Patienten benötigt werden, während der Pandemie stabil zu halten. Mein besonderer Dank gilt unseren Mitarbeiterinnen und Mitarbeitern rund um den Globus für ihr außerordentliches Engagement.“

Mats Henriksson, Vorstandsvorsitzender von Fresenius Kabi, sagte: „Wir sehen es als unseren Auftrag, Ärzte und Pflegekräfte mit unseren lebensrettenden Medikamenten und unserer Medizintechnik zu versorgen. Damit unterstützen wir sie bestmöglich, die Herausforderungen im klinischen Alltag zu meistern. Das ist gerade jetzt sehr wichtig. Wir tun alles, was möglich ist, um die Fertigung und Lieferung dringend benötigter Produkte weiter zu steigern. Ich bin tief beeindruckt von dem Einsatz, den unsere Mitarbeiterinnen und Mitarbeiter leisten, um die Versorgung der Patienten mit unseren Medikamenten zu ermöglichen.“

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechts-streitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.