- Fresenius Medical Care mit sehr starkem Ergebniswachstum und außerordentlich starker Cashflow-Entwicklung im 2. Quartal

- Fresenius Kabi beeinflusst durch weniger elektive Behandlungen sowie nachlassende zusätzliche Nachfrage nach Medikamenten zur Behandlung von Covid-19-Patienten in Europa und den USA; nur schrittweise Erholung des China-Geschäfts

- Fresenius Helios verzeichnet allmählich Zunahme elektiver Behandlungen; Helios Deutschland unterstützt von Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser; Helios Spanien weiterhin mit Unsicherheiten bei Vergütung wegen Covid-19-Pandemie

- Fresenius Vamed durch Covid-19 stark beeinflusst, im Wesentlichen durch Verschiebungen im Projektgeschäft und weniger Behandlungen im Post-Akut-Geschäft

Angaben ohne explizite Zeitangabe beziehen sich auf den Zeitraum 2. Quartal 2020.

2020 und 2019 inklusive IFRS 16

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Stephan Sturm, Vorstandsvorsitzender von Fresenius, sagte: „Fresenius leistet auch und gerade während der Covid-19-Pandemie weltweit viele wichtige Beiträge zur hochwertigen und bezahlbaren medizinischen Versorgung. Damit stehen wir an der Seite unserer Patienten – und werden unserer gesellschaftlichen Verantwortung gerecht. Dass wir trotz des zusätzlichen Aufwands und der teils erheblichen Einschränkungen, insbesondere im Krankenhausbetrieb, sehr ordentlich durch das zweite Quartal gekommen sind, ist nicht zuletzt dem besonderen Einsatz unserer mehr als 300.000 Mitarbeiterinnen und Mitarbeiter zu verdanken. Fresenius steht auf einem breiten, soliden Fundament. Dessen Widerstandskraft bewährt sich jetzt mehr denn je. Allen Unwägbarkeiten zum Trotz rechnen wir mit einer zunehmend dynamischen Ergebnisentwicklung in den vor uns liegenden Quartalen. Deswegen bleibe ich zuversichtlich, dass 2020 ein weiteres erfolgreiches Jahr für Fresenius wird.“

Neuer Konzern-Ausblick für 2020 beinhaltet erwartete Covid-19-Effekte

Das Fresenius-Geschäftsmodell zeigt sich in der Corona-Krise insgesamt robust. Gleichwohl erwartet der Konzern weitere und in der Summe belastende Covid-19-Effekte im 2. Halbjahr.

Vor diesem Hintergrund und auf Basis der robusten Entwicklung im 1. Halbjahr sowie der erwarteten verbesserten Profitabilität und des sich daraus ergebenden beschleunigten Ergebniswachstums im 2. Halbjahr rechnet der Fresenius-Konzern für das Geschäftsjahr 2020 mit einem währungsbereinigten Anstieg des Konzernumsatzes1 von 3 bis 6 % und einer währungsbereinigten Entwicklung des Konzernergebnis2,3 von -4 bis +1 %, inklusive erwarteter Covid-19-Effekte. Dies ersetzt den ursprünglichen Ausblick, der einen währungsbereinigten Anstieg des Konzernumsatzes1 von 4 bis 7 % und einen währungsbereinigten Anstieg des Konzernergebnisses2,3 von 1 bis 5 % vorsah, ohne Berücksichtigung von Covid-19-Effekten.

Der neue Ausblick setzt voraus, dass es zu keiner weiteren großen Covid-19-Welle in den wichtigsten Märkten des Konzerns kommt, die entsprechende behördliche Maßnahmen nach sich ziehen, sondern es bei regionalen oder lokalen Covid-19-Herden bleibt.

Unter Berücksichtigung erwarteter Covid-19-Effekte, rechnet der Fresenius-Konzern nun damit, dass der Verschuldungsgrad4 zum Jahresende 2020 um das obere Ende des selbstgesetzten Zielkorridors von 3,0x bis 3,5x liegen wird.

1 Basis 2019: 35.409 Mio €

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Basis 2019: 1.879 Mio €, vor Sondereinflüssen (transaktionsbedingte Aufwendungen, Umbewertung bedingter Biosimilars-Kaufpreisverbindlichkeiten, Gewinn im Zusammenhang mit Veräußerungen im Versorgungsmanagement bei FMC, Aufwendungen im Zusammenhang mit Kostenoptimierungsprogramm bei FMC); 2020 vor Sondereinflüssen

4 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen; ohne potenzielle weitere Akquisitionen; vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 20-23 im PDF-Dokument.

Virtuelle Hauptversammlung

Die ordentliche Hauptversammlung von Fresenius wurde auf den 28. August 2020 verschoben. Der Dividendenvorschlag bleibt unverändert bei 0,84 € pro dividendenberechtigter Aktie.

2 % währungsbereinigter Umsatzanstieg

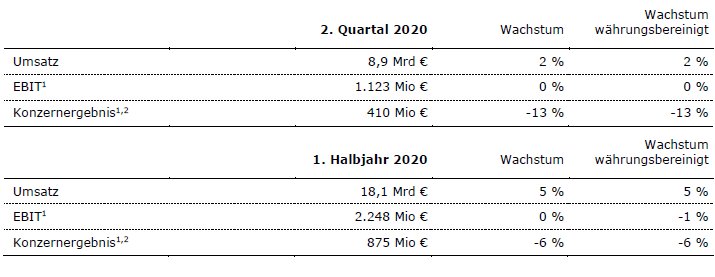

Der Konzernumsatz stieg um 2 % (währungsbereinigt: 2 %) auf 8.920 Mio € (2. Quartal 2019: 8.761 Mio €). Das organische Wachstum betrug 2 %. Akquisitionen/Desinvestitionen trugen netto 0 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten keinen wesentlichen Einfluss. Ohne geschätzte Covid-19-Effekte1 hätte der Fresenius-Konzern ein Umsatzwachstum von 6 bis 7% erzielt. Im 1. Halbjahr 2020 stieg der Konzernumsatz um 5 % (währungsbereinigt: 5 %) auf 18.055 Mio € (1. Halbjahr 2019: 17.256 Mio €). Das organische Wachstum betrug 3 %. Akquisitionen/Desinvestitionen trugen netto 2 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten keinen wesentlichen Einfluss. Ohne geschätzte Covid-19-Effekte1 hätte der Fresenius-Konzern im ersten Halbjahr 2020 ein Umsatzwachstum von 7 bis 8% erzielt.

13 % Rückgang beim währungsbereinigten Konzernergebnis2,3

Der Konzern-EBITDA stieg um 3 % (währungsbereinigt: 3 %) auf 1.762 Mio € (2. Quartal 20192: 1.703 Mio €). Im 1. Halbjahr 2020 stieg der Konzern-EBITDA um 3 % (währungsbereinigt: 2 %) auf 3.517 Mio € (1. Halbjahr 20192: 3.404 Mio €).

Der Konzern-EBIT lag mit 1.123 Mio € (2. Quartal 20192: 1.118 Mio €) auf Vorjahresniveau (währungsbereinigt: 0 %). Die EBIT-Entwicklung war beeinflusst von fehlenden Umsätzen und Covid-19-bedingt gestiegenen Kosten in den Einrichtungen von Helios Spanien und Fresenius Vamed. Die antizipierte schwächere Entwicklung bei Helios Spanien und Fresenius Kabi konnte teilweise durch das ausgezeichnete EBIT-Wachstum bei Fresenius Medical Care ausgeglichen werden. Die EBIT-Marge betrug 12,6 % (2. Quartal 20192: 12,8 %). Im 1. Halbjahr 2020 lag der Konzern-EBIT mit 2.248 Mio € (1. Halbjahr 20192: 2.248 Mio €) auf Vorjahresniveau (währungsbereinigt: -1 %). Die EBIT-Marge betrug 12,5 % (1. Halbjahr 20192: 13,0 %). Nach höheren Investitionen verzeichnet Fresenius höhere Abschreibungen und Amortisierungen im Jahr 2020.

Das Zinsergebnis vor Sondereinflüssen verbesserte sich auf -167 Mio € (2. Quartal 2019: -180 Mio €) im Wesentlichen aufgrund von Einsparungen durch erfolgreiche Refinanzierungsaktivitäten sowie eines niedrigeren Zinsniveaus. Das berichtete Zinsergebnis stieg auf -167 Mio € (2. Quartal 2019: -179 Mio €). Im 1. Halbjahr 2020 verbesserte sich das Zinsergebnis vor Sondereinflüssen auf -341 Mio € (1. Halbjahr 2019: -361 Mio €). Das berichtete Zinsergebnis stieg auf -349 Mio € (1. Halbjahr 2019: -363 Mio €).

1 Geschätzte Covid-19-Effekte für Q2/2020 und H1/2020 finden Sie auf Seite 18 im PDF-Dokument.

2 Vor Sondereinflüssen

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Die Steuerquote vor Sondereinflüssen lag im 2. Quartal 2020 bei 23,5 % (2. Quartal 2019: 22,8 %). Die berichtete Steuerquote betrug 23,4 % (2. Quartal 2019: 22,7 %). Im 1. Halbjahr 2020 lag die Steuerquote vor Sondereinflüssen bei 23,1 % (1. Halbjahr 2019: 23,1 %). Die berichtete Steuerquote betrug 23,0 % (1. Halbjahr 2019: 23,0 %).

Der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen lag bei 321 Mio € (2. Quartal 2019: 253 Mio €). Davon entfielen 97 % auf Anteile anderer Gesellschafter an Fresenius Medical Care. Der berichtete, auf andere Gesellschafter entfallende Gewinn betrug 321 Mio € (2. Quartal 2019: 255 Mio €). Im 1. Halbjahr 2020 lag der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen bei 592 Mio € (1. Halbjahr 2019: 524 Mio €). Der berichtete, auf andere Gesellschafter entfallende Gewinn betrug 592 Mio € (1. Halbjahr 2019: 516 Mio €).

Das Konzernergebnis1 vor Sondereinflüssen fiel um 13 % (währungsbereinigt: -13 %) auf 410 Mio € (2. Quartal 2019: 471 Mio €). Ohne geschätzte Covid-19-Effekte2 hätte der Fresenius-Konzern ein Konzernergebniswachstum vor Sondereinflüssen von 0 bis 4% erzielt. Das berichtete Konzernergebnis1 betrug 411 Mio € (2. Quartal 2019: 471 Mio €). Im Vergleich zum 1. Quartal 2020 waren die Covid-19-Effekte deutlich stärker ausgeprägt, da das gesamte 2. Quartal in annähernd allen Regionen von Covid-19 betroffen war. Im 1. Halbjahr 2020 fiel das Konzernergebnis1 vor Sondereinflüssen um 6 % (währungsbereinigt: -6 %) auf 875 Mio € (1. Halbjahr 2019: 928 Mio ). Ohne geschätzte Covid-19-Effekte2 hätte der Fresenius-Konzern ein Konzernergebniswachstum vor Sondereinflüssen von 3 bis 7% erzielt. Das berichtete Konzernergebnis1 betrug 870 Mio € (1. Halbjahr 2019: 924 Mio €).

Das Ergebnis je Aktie1 vor Sondereinflüssen fiel um 13 % (währungsbereinigt: -14 %) auf 0,74 € (2. Quartal 2019: 0,85 €). Das berichtete Ergebnis je Aktie1 betrug 0,74 € (2. Quartal 2019: 0,85 €). Im 1. Halbjahr 2020 fiel das Ergebnis je Aktie1 vor Sondereinflüssen um 6 % (währungsbereinigt: -7 %) auf 1,57 € (1. Halbjahr 2019: 1,67 €). Das berichtete Ergebnis je Aktie1 betrug 1,56 € (1. Halbjahr 2019: 1,66 €).

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

2 Geschätzte Covid-19-Effekte für Q2/2020 und H1/2020 finden Sie auf Seite 18 im PDF-Dokument.

Investitionen in Wachstum fortgesetzt

Fresenius investierte im 2. Quartal 2020 474 Mio € in Sachanlagen. Dies entspricht 5 % des Konzernumsatzes (2. Quartal 2019: 565 Mio €; 6 % des Konzernumsatzes). Schwerpunkte waren Instandhaltungs- und Erweiterungsinvestitionen in Dialysezentren, Produktionsstätten sowie Krankenhäuser und Tageskliniken. Trotz der Covid-19-Pandemie konnte der Fresenius-Konzern seine Investitionsprogramme weitestgehend weiterführen, obgleich Unsicherheiten bezüglich der zeitlichen Umsetzung von Projekten im weiteren Verlauf des Geschäftsjahres bestehen. Im 1. Halbjahr 2020 investierte Fresenius 1.021 Mio € in Sachanlagen (1. Halbjahr 2019: 1.006 Mio €). Dies entspricht 6 % des Konzernumsatzes (1. Halbjahr 2019: 6%).

Das Akquisitionsvolumen im 2. Quartal 2020 betrug 97 Mio € (2. Quartal 2019: 234 Mio €). Das Akquisitionsvolumen im 1. Halbjahr 2020 betrug 509 Mio €, im Wesentlichen für den Erwerb zweier Krankenhäuser in Kolumbien durch Fresenius Helios im 1. Quartal 2020 (1. Halbjahr 2019: 2.157 Mio €). Das Vorjahr war geprägt von der NxStage-Akquisition durch Fresenius Medical Care.

Cashflow-Entwicklung

Der operative Konzern-Cashflow stieg auf 3.082 Mio € (2. Quartal 2019: 1.205 Mio €) mit einer Marge von 34,6 % (2. Quartal 2019: 13,8 %). Die hervorragende Cashflow-Entwicklung ist im Wesentlichen zurückzuführen auf Vorauszahlungen bei Fresenius Medical Care für die Behandlung von Patienten unter dem Coronavirus Aid, Relief and Economic Security Act (CARES Act) in den USA sowie die gute Cashflow-Entwicklung bei Fresenius Kabi und Helios Deutschland. Der Free Cashflow vor Akquisitionen und Dividenden lag bei 2.606 Mio € (2. Quartal 2019: 649 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden betrug 2.374 Mio € (2. Quartal 2019: -255 Mio €).

Im 1. Halbjahr 2020 stieg der operative Konzern-Cashflow auf 3.960 Mio € (1. Halbjahr 2019: 1.494 Mio €) mit einer Marge von 21,9 % (1. Halbjahr 2019: 8,7 %). Der Free Cashflow vor Akquisitionen und Dividenden lag bei 2.911 Mio € (1. Halbjahr 2019: 481 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden betrug 2.334 Mio € (1. Halbjahr 2019: -2.366 Mio €). Das Vorjahr war beeinflusst von der NxStage-Akquisition durch Fresenius Medical Care.

Solide Vermögens- und Kapitalstruktur

Die Bilanzsumme des Konzerns stieg um 4 % (währungsbereinigt: 4 %) auf 69.554 Mio € (31. Dezember 2019: 67.006 Mio €). Die kurzfristigen Vermögenswerte stiegen um 12 %, im Wesentlichen bedingt durch den Anstieg der flüssigen Mittel (währungsbereinigt: 14 %) auf 17.153 Mio € (31. Dezember 2019: 15.264 Mio €). Die langfristigen Vermögenswerte stiegen um 1 % (währungsbereinigt: 2 %) auf 52.401 Mio € (31. Dezember 2019: 51.742 Mio €).

Das Eigenkapital stieg um 3 % (währungsbereinigt: 4 %) auf 27.252 Mio € (31. Dezember 2019: 26.580 Mio €). Die Eigenkapitalquote betrug 39,2 %.

Die Finanzverbindlichkeiten des Konzerns stiegen um 1 % (währungsbereinigt: 1 %) auf 27.487 Mio € (31. Dezember 2019: 27.258 Mio €). Die Netto-Finanzverbindlichkeiten des Konzerns verringerten sich um 5 % (währungsbereinigt: -5 %) auf 24.414 Mio € (31. Dezember 2019: 25.604 Mio €), im Wesentlichen aufgrund der hervorragenden Cashflow-Entwicklung.

Der Verschuldungsgrad zum 30. Juni 2020 fiel auf 3,39x1,2 (31. Dezember 2019: 3,61x1,2). Dies ist im Wesentlichen zurückzuführen auf den hervoragenden Free Cashflow, trotz belastender Covid-19-Effekte auf das EBITDA.

Zahl der Mitarbeiterinnen und Mitarbeiter gestiegen

Zum 30. Juni 2020 betrug die Anzahl der Beschäftigten weltweit 302.846 (31. Dezember 2019: 294.134).

1 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen

2 Vor Sondereinflüssen

Die Unternehmensbereiche

Fresenius Medical Care (Finanzzahlen gemäß Presseinformation von Fresenius Medical Care)

Fresenius Medical Care ist der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Zum 30. Juni 2020 behandelte Fresenius Medical Care 347.683 Patientinnen und Patienten in 4.036 Dialysezentren. Ergänzende medizinische Dienstleistungen rund um die Dialyse bündelt das Unternehmen im Bereich Versorgungsmanagement.

- Gutes Umsatzwachstum fortgeführt; deutliches Ergebniswachstum

- Außerordentlich starke Cashflow-Entwicklung

- Geschäftsjahresausblick 2020 inklusive antizipierter Covid-19-Effekte bestätigt

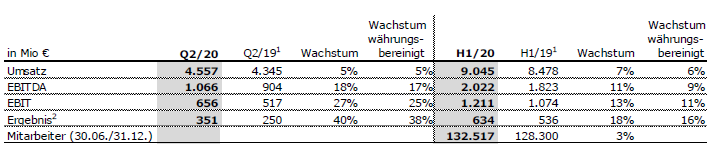

Der Umsatz von Fresenius Medical Care stieg im 2. Quartal 2020 um 5 % (währungsbereinigt um 5 %) auf 4.557 Mio € (2. Quartal 2019: 4.345 Mio €). Das organische Umsatzwachstum betrug 4 %. Akquisitionen/Desinvestitionen trugen netto 1 % zum Umsatzanstieg bei. Im 1. Halbjahr 2020 stieg der Umsatz um 7 % (währungsbereinigt um 6 %) auf 9.045 Mio € (1. Halbjahr 2019: 8.478 Mio €). Das organische Umsatzwachstum betrug 4 %.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

Der berichtete EBIT stieg im 2. Quartal 2020 um 26 % (währungsbereinigt: 24 %) auf 656 Mio € (2. Quartal 2019: 521 Mio €). Die berichtete EBIT-Marge betrug 14,4 % (2. Quartal 2019: 12,0 %). Basierend auf der guten Geschäftsentwicklung ist der Margenanstieg im Wesentlichen zurückzuführen auf Zahlungen für im 1. Quartal angefallene Aufwendungen im Rahmen von Covid-19 sowie auf fortgeführte Kosteneinsparungsmaßnahmen. Der adjustierte EBIT stieg um 27 % (währungsbereinigt: 25 %) auf 656 Mio € (2. Quartal 2019: 517 Mio €). Die adjustierte EBIT-Marge betrug 14,4 % (2. Quartal 2019: 11,9 %).

Im 1. Halbjahr 2020 stieg der berichtete EBIT um 14 % (währungsbereinigt: 12 %) auf 1.211 Mio € (1. Halbjahr 2019: 1.058 Mio €). Die berichtete EBIT-Marge betrug 13,4 % (1. Halbjahr 2019: 12,5 %). Der adjustierte EBIT stieg um 13 % (währungsbereinigt: 11 %) auf 1.211 Mio € (1. Halbjahr 2019: 1.074 Mio €). Die adjustierte EBIT-Marge betrug 13,4 % (1. Halbjahr 2019: 12,7 %).

Das berichtete Ergebnis1 stieg im 2. Quartal 2020 um 38 % (währungsbereinigt: 36 %) auf 351 Mio € (2. Quartal 2019: 254 Mio €). Das adjustierte Ergebnis1 von Fresenius Medical Care stieg um 40 % (währungsbereinigt: 38 %) auf 351 Mio € (2. Quartal 2019: 250 Mio €). Im 1. Halbjahr 2020 stieg das berichtete Ergebnis1 um 21 % (währungsbereinigt: 18 %) auf 634 Mio € (1. Halbjahr 2019: 525 Mio €), das adjustierte Ergebnis1 um 18 % (währungsbereinigt: 16 %) auf 634 Mio € (1. Halbjahr 2019: 536 Mio €).

Der operative Cashflow betrug im 2. Quartal 2020 2.319 Mio € (2. Quartal 2019: 852 Mio €). Die Cashflow-Marge lag bei 50,9 % (2. Quartal 2019: 19,6 %). Die hervorragende Cashflow-Entwicklung ist im Wesentlichen zurückzuführen auf Vorauszahlungen bei Fresenius Medical Care für die Behandlung von Patienten unter dem Coronavirus Aid, Relief and Economic Security Act (CARES Act) in den USA. Im 1. Halbjahr 2020 betrug der operative Cashflow 2.903 Mio € (1. Halbjahr 2019: 928 Mio €). Die Cashflow-Marge lag bei 32,1 % (1. Halbjahr 2019: 10,9 %).

Fresenius Medical Care erwartet für 2020 aufgrund der sich im ersten Halbjahr ausgleichenden Effekte der Covid-19-Pandemie sowohl beim Umsatz2 als auch beim Konzernergebnis1,3 weiterhin ein Wachstum im mittleren bis hohen einstelligen Prozentbereich. Diese Ziele sind währungsbereinigt, schließen die voraussichtlichen Auswirkungen von Covid-19 ein und berücksichtigen keine Sondereinflüsse4. Sie basieren auf den bereinigten Ergebnissen für 2019 und enthalten die operativen Beiträge im Zusammenhang mit der NxStage-Akquisition sowie Effekte aus der Einführung von IFRS 16.

Weitere Informationen: Siehe Pressemitteilung Fresenius Medical Care unter www.freseniusmedicalcare.com/de.

1 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

2 Basis 2019: 17.477 Mio €

3 Basis 2019: 1.236 Mio €; 2020 vor Sondereinflüssen

4 Sondereffekte sind Effekte, die in ihrer Art ungewöhnlich sind und die zum Zeitpunkt der Erstellung des Ausblicks nicht vorhersehbar waren bzw. deren Umfang oder Auswirkungen nicht vorhersehbar waren.

Fresenius Kabi

Fresenius Kabi ist spezialisiert auf intravenös zu verabreichende generische Arzneimittel, klinische Ernährung und Infusionstherapien für schwer und chronisch kranke Menschen im Krankenhaus und im ambulanten Bereich. Das Unternehmen ist ferner ein führender Anbieter von medizintechnischen Geräten und Produkten der Transfusionstechnologie. Im Bereich Biosimilars entwickelt Fresenius Kabi Produkte mit den Schwerpunkten Onkologie und Autoimmunerkrankungen.

- Umsätze in den USA und Europa negativ beeinflusst durch weniger elektive Behandlungen, nur teilweise aufgefangen durch zusätzliche Nachfrage nach Covid-19-Produkten im April

- Lediglich schrittweiser Anstieg von elektiven Behandlungen in China; gutes organisches Wachstum in allen anderen Schwellenländern

- EBIT-Rückgang trotz positiver Covid-19-Effekte aufgrund hoher Vorjahresbasis

- Starker operativer Cashflow im 2. Quartal

- Neuer Ausblick für 2020 beinhaltet geschätzte Covid-19-Effekte

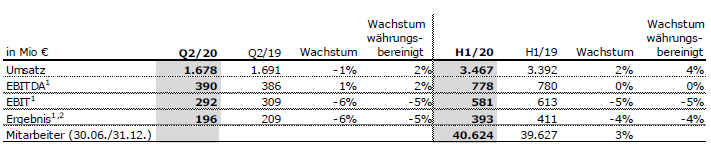

Der Umsatz von Fresenius Kabi fiel im 2. Quartal 2020 um 1 % (stieg währungsbereinigt um 2 %) auf 1.678 Mio € (2. Quartal 2019: 1.691 Mio €). Das organische Umsatzwachstum betrug 2 %. Negative Währungsumrechnungseffekte von 3 % ergaben sich im Wesentlichen aus dem Argentinischen Peso und dem Brasilianischen Real. Geschätzte Covid-19-Effekte hatten einen moderat negativen Einfluss auf das Umsatzwachstum. Im 1. Halbjahr 2020 stieg der Umsatz um 2 % (währungsbereinigt: 4 %) auf 3.467 Mio € (1. Halbjahr 2019: 3.392 Mio €). Das organische Umsatzwachstum betrug 4 %. Negative Währungsumrechnungseffekte von -2 % ergaben sich auch hier im Wesentlichen aus dem Argentinischen Peso und dem Brasilianischen Real. Geschätzte Covid-19-Effekte hatten einen leicht negativen Einfluss auf das Umsatzwachstum im 1. Halbjahr 2020.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Der Umsatz in Nordamerika stieg im 2. Quartal 2020 um 5 % (organisch um 3 %) auf 600 Mio € (2. Quartal 2019: 573 Mio €). Im 1. Halbjahr 2020 stieg der Umsatz in Nordamerika um 6 % (organisch um 4 %) auf 1.269 Mio € (1. Halbjahr 2019: 1.196 Mio €). In Europa fiel der Umsatz um 1 % (stieg organisch um 1 %) auf 566 Mio € (2. Quartal 2019: 572 Mio €). Im 1. Halbjahr 2020 stieg der Umsatz in Europa um 5 % (organisch: 5 %) auf 1.197 Mio € (1. Halbjahr 2019: 1.145 Mio €). In beiden Regionen schwächte sich der außerordentliche Nachfrageschub nach wichtigen Medikamenten und medizintechnischen Geräten für die Behandlung von Covid-19-Patienten bereits im April ab und konnte insofern die gedämpfte Nachfrage nach Medikamenten für elektive Behandlungen im 2. Quartal nicht vollständig ausgleichen.

In der Region Asien-Pazifik fiel der Umsatz im 2. Quartal 2020 um 6 % (organisch: -5 %) auf 351 Mio € (2. Quartal 2019: 374 Mio €). Die schrittweise Erholung des China-Geschäfts war bedingt durch die langsam steigende Zahl elektiver Behandlungen, wohingegen andere asiatische Märkte eine stabile Entwicklung im 2. Quartal 2020 verzeichneten. Im 1. Halbjahr 2020 fiel der Umsatz in der Region Asien-Pazifik um 6 % (organisch: -6 %) auf 670 Mio € (1. Halbjahr 2019: 715 Mio €).

Der Umsatz in Lateinamerika/Afrika fiel im 2. Quartal 2020 um 6 % (stieg organisch um 17 %) auf 161 Mio € (2. Quartal 2019: 172 Mio €). Im 1. Halbjahr 2020 fiel der Umsatz in Lateinamerika/Afrika um 1 % (stieg organisch um 17 %) auf 331 Mio € (1. Halbjahr 2019: 336 Mio €).

Der EBIT vor Sondereinflüssen fiel im 2. Quartal 2020 um 6 % (währungsbereinigt: -5 %) auf 292 Mio € (2. Quartal 20191: 309 Mio €) mit einer EBIT-Marge von 17,4 % (2. Quartal 20191: 18,3 %). Geschätzte Covid-19-Effekte hatten aufgrund des Produktmix und Kosteneinsparungen einen moderat positiven Einfluss auf die EBIT-Entwicklung. Der EBIT-Rückgang ist zurückzuführen auf die Neubewertung der Entwicklungskosten im Vorjahresquartal im Rahmen der Markteinführung des Biosimilars Idacio in Europa. Im 1. Halbjahr 2020 fiel der EBIT vor Sondereinflüssen um 5 % (währungsbereinigt: -5 %) auf 581 Mio € (1. Halbjahr 20191: 613 Mio €) mit einer EBIT-Marge von 16,8 % (1. Halbjahr 20191: 18,1 %). Geschätzte Covid-19-Effekte hatten einen unwesentlichen Einfluss auf die EBIT-Entwicklung im 1. Halbjahr 2020.

Das Ergebnis1,2 im 2. Quartal 2020 fiel um 6 % (währungsbereinigt: -5 %) auf 196 Mio € (2. Quartal 2019: 209 Mio €). Im 1. Halbjahr 2020 fiel das Ergebnis1,2 um 4 % (währungsbereinigt: -4 %) auf 393 Mio € (1. Halbjahr 2019: 411 Mio €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Der operative Cashflow stieg im 2. Quartal 2020 auf 437 Mio € (2. Quartal 2019: 215 Mio €). Die Cashflow-Marge stieg auf 26,0 % (2. Quartal 2019: 12,7 %), im Wesentlichen aufgrund sehr guter Zahlungseingänge und der zeitlichen Verzögerung von Steuerzahlungen. Im 1. Halbjahr 2020 lag der operative Cashflow bei 611 Mio € (1. Halbjahr 2019: 360 Mio €). Die Cashflow-Marge betrug 17,6 % (1. Halbjahr 2019: 10,6 %).

Inklusive erwarteter Covid-19-Effekte rechnet Fresenius Kabi für das Geschäftsjahr 2020 nun mit einem organischen Umsatzwachstum1 von 2 bis 5 % und einem währungsbereinigten EBIT-Rückgang2 um 6 bis 3 %. Dies ersetzt den ursprünglichen Ausblick, der ein organisches Umsatzwachstum1 von 3 bis 6 % und eine währungsbereinigte EBIT-Entwicklung2 von -4 bis 0 % exklusive Covid-19-Effekte vorsah.

1 Basis 2019: 6.919 Mio €

2 Basis 2019: 1.205 Mio €, vor Sondereinflüssen; 2020 vor Sondereinflüssen

Fresenius Helios

Fresenius Helios ist Europas führender privater Krankenhausbetreiber. Zum Unternehmen gehören Helios Deutschland und Helios Spanien (Quirónsalud). Helios Deutschland betreibt 86 Krankenhäuser, ~125 Medizinische Versorgungszentren und 6 Präventionszentren. Quirónsalud betreibt 46 Krankenhäuser, 70 ambulante Gesundheitszentren sowie rund 300 Einrichtungen für betriebliches Gesundheitsmanagement. Daneben ist es mit 6 Krankenhäusern sowie als Anbieter medizinischer Diagnostik in Lateinamerika aktiv.

- Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland kompensiert Umsatzeinbußen und gestiegene Kosten der Behandlung von Covid-19-Patienten

- Covid-19-Effekt bei Helios Spanien deutlich, aber weniger stark als erwartet; Unsicherheiten hinsichtlich der Covid-19-Vergütung und -Kompensationszahlungen für Krankenhäuser bleiben bestehen

- Schrittweise Erhöhung von Patientenzahlen in Deutschland und Spanien seit Mai

- Neuer Ausblick für 2020 beinhaltet Covid-19-Effekte

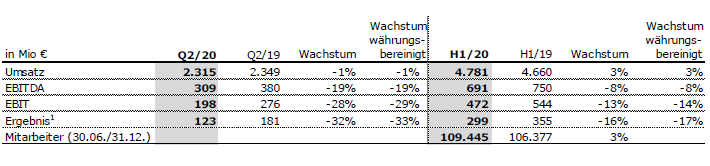

Der Umsatz fiel im 2. Quartal 2020 um 1 % (währungsbereinigt: -1 %) auf 2.315 Mio € (2. Quartal 2019: 2.349 Mio €). Das organische Wachstum betrug -2 %. Im 1. Halbjahr 2020 stieg der Umsatz um 3 % (währungsbereinigt: 3 %) auf 4.781 Mio € (1. Halbjahr 2019: 4.660 Mio €). Das organische Wachstum betrug 1 %. Covid-19-Effekte hatten einen deutlich negativen Einfluss auf die organische Umsatzentwicklung im 2. Quartal und 1. Halbjahr 2020. Fresenius Helios verzeichnet seit Mai eine schrittweise Erhöhung der elektiven Fallzahlen in Deutschland und Spanien. Alle Helios-Krankenhäuser haben umfassende Hygiene- und Abstandsmaßnahmen erfolgreich umgesetzt.

Der Umsatz von Helios Deutschland stieg im 2. Quartal um 4 % (organisch: 4 %) auf 1.571 Mio € (2. Quartal 2019: 1.506 Mio €). Im 1. Halbjahr 2020 stieg der Umsatz von Helios Deutschland um 6 % (organisch: 6 %) auf 3.174 Mio € (1. Halbjahr 2019: 2.991 Mio €). Da das Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland einen Großteil der negativen Effekte abmilderte, hatten Covid-19-Effekte einen leicht negativen Einfluss auf das organische Umsatzwachstum im 2. Quartal und 1. Halbjahr 2020.

Der Umsatz von Helios Spanien fiel im 2. Quartal 2020 um 12 % (währungsbereinigt:

-11 %) auf 743 Mio € (2. Quartal 2019: 842 Mio €). Das organische Wachstum betrug

-14 %. Im 1. Halbjahr 2020 fiel der Umsatz von Helios Spanien um 4 % (währungsbereinigt: -3 %) auf 1.606 Mio € (1. Halbjahr 2019: 1.668 Mio €). Das organische Wachstum betrug - 7 %. Covid-19-Effekte hatten einen deutlich negativen Einfluss auf die organische Umsatzentwicklung im 2. Quartal und 1. Halbjahr 2020.

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Der EBIT von Fresenius Helios fiel im 2. Quartal 2020 um 28 % (währungsbereinigt: -29 %) auf 198 Mio € (2. Quartal 2019: 276 Mio €). Die EBIT-Marge betrug 8,6 % (2. Quartal 2019: 11,7 %). Im 1. Halbjahr 2020 fiel der EBIT von Fresenius Helios um 13 % (währungsbereinigt: -14 %) auf 472 Mio € (1. Halbjahr 2019: 544 Mio €). Die EBIT-Marge betrug 9,9 % (1. Halbjahr 2019: 11,7 %). Covid-19-Effekte hatten einen deutlich negativen Einfluss auf die EBIT-Entwicklung im 2. Quartal und 1. Halbjahr 2020.

Der EBIT von Helios Deutschland fiel im 2. Quartal 2020 um 5 % auf 147 Mio € (2. Quartal 2019: 154 Mio €). Der Rückgang ist im Wesentlichen zurückzuführen auf gestiegende Kosten für den Schutz von Patientinnen und Patienten sowie Mitarbeiterinnen und Mitarbeitern bei gleichzeitig fehlenden Umsätzen. Das Gesetz zur Entlastung der Krankenhäuser in Deutschland konnte die negativen Effekte abmildern, jedoch nicht in vollem Umfang ausgleichen. Covid-19-Effekte hatten einen moderat negativen Einfluss auf die EBIT-Entwicklung im 2. Quartal 2020. Die EBIT-Marge betrug 9,4 % (2. Quartal 2019: 10,2 %). Im 1. Halbjahr 2020 stieg der EBIT von Helios Deutschland um 3 % auf 312 Mio € (1. Halbjahr 2019: 303 Mio €). Die EBIT-Marge betrug 9,8 % (1. Halbjahr 2019: 10,1 %). Covid-19-Effekte hatten einen leicht negativen Einfluss auf das EBIT-Wachstum im 1. Halbjahr 2020.

Der EBIT von Helios Spanien fiel im 2. Quartal 2020 um 57 % (währungsbereinigt: -58 %) auf 54 Mio € (2. Quartal 2019: 127 Mio €). Die EBIT-Marge betrug 7,3 % (2. Quartal 2019: 15,1 %). Im 1. Halbjahr 2020 fiel der EBIT von Helios Spanien um 33 % (währungsbereinigt: -34 %) auf 166 Mio € (1. Halbjahr 2019: 248 Mio €). Die EBIT-Marge betrug 10,3 % (1. Halbjahr 2019: 14,9 %). Covid-19 hatte einen sehr deutlich negativen Einfluss auf die EBIT-Entwicklung im 2. Quartal und 1. Halbjahr aufgrund bislang nicht erfolgter Kompensation für entgangene elektive Behandlungen bei gleichzeitig höheren Kosten für umfangreiche Maßnahmen zur Bekämpfung der Pandemie. Trotz weiterhin bestehender Unsicherheiten hinsichtlich der Vergütung und Kompensation in Verbindung mit Covid-19 sollte das 2. Quartal mit Blick auf das EBIT die Talsohle durchschritten haben.

Das Ergebnis1 von Fresenius Helios fiel im 2. Quartal 2020 um 32 % auf 123 Mio € (2. Quartal 2019: 181 Mio €). Im 1. Halbjahr 2020 fiel das Ergebnis von Fresenius Helios um 16 % auf 299 Mio € (1. Halbjahr 2019: 355 Mio €).

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Der operative Cashflow stieg im 2. Quartal 2020 auf 295 Mio € (2. Quartal 2019: 208 Mio €) aufgrund der verkürzten Zahlungsziele im Rahmen des Gesetzes zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland. Die Cashflow-Marge stieg auf 12,7 % (2. Quartal 2019: 8,9 %). Im 1. Halbjahr 2020 stieg der operative Cashflow auf 440 Mio € (1. Halbjahr 2019: 311 Mio €). Die Cashflow-Marge stieg auf 9,2 % (1. Halbjahr 2019: 6,7 %).

Inklusive Covid-19-Effekte rechnet Fresenius Helios für das Geschäftsjahr 2020 nun mit einem organischen Umsatzwachstum1 von 1 bis 4 % und einem währungsbereinigten EBIT2, der nahezu unverändert zum Geschäftsjahr 2019 ist. Dies ersetzt den ursprünglichen Ausblick, der ein organisches Umsatzwachstum1 von 3 bis 6 % und ein währungsbereinigtes Wachstum des EBIT2 von 3 bis 7 % exklusive Covid-19-Effekte vorsah.

1 Basis 2019: 9.234 Mio €

2 Basis 2019: 1.025 Mio €

Fresenius Vamed

Fresenius Vamed realisiert weltweit Projekte und erbringt Dienstleistungen für Krankenhäuser und andere Gesundheitseinrichtungen und ist ein führender Post-Akut-Anbieter in Zentraleuropa. Das Leistungsspektrum umfasst die gesamte Wertschöpfungskette: von der Entwicklung, Planung und schlüsselfertigen Errichtung über die Instandhaltung bis zum technischen Management und zur Gesamtbetriebsführung.

- Sehr deutlich negative Covid-19-Effekte im Rahmen der Erwartungen

- Verschiebungen und Stornierungen von Aufträgen und Abwicklungen im Projektgeschäft aufgrund von Covid-19

- Post-Akut-Geschäft negativ beeinflusst durch verschobene elektive Behandlungen aufgrund der Covid-19-Pandemie sowie durch die behördliche Anordnung Rehabilitationseinrichtungen zu schließen

- Neuer Ausblick beinhaltet geschätzte Covid-19-Effekte

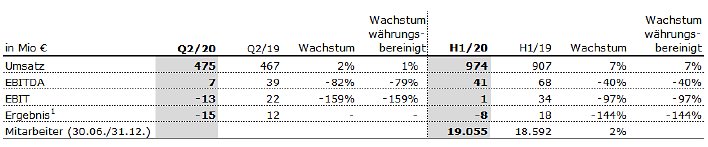

Der Umsatz von Fresenius Vamed stieg im 2. Quartal 2020 um 2 % (währungsbereinigt: 1 %) auf 475 Mio € (2. Quartal 2019: 467 Mio €). Organisch sank der Umsatz um 1 %. Akquisitionen trugen 2 % zum Wachstum bei. Geschätzte Covid-19-Effekte hatten einen deutlich negativen Einfluss auf das organische Umsatzwachstum im 2. Quartal. Im 1. Halbjahr 2020 stieg der Umsatz von Fresenius Vamed um 7 % (währungsbereinigt: 7%) auf 974 Mio € (1. Halbjahr 2019: 907 Mio €). Das organische Umsatzwachstum lag bei 5 %. Akquisitionen trugen 2 % zum Wachstum bei. Geschätzte Covid-19-Effekte hatten einen moderat negativen Einfluss auf das organische Umsatzwachstum im 1. Halbjahr 2020.

Der Umsatz im Dienstleistungsgeschäft fiel im 2. Quartal 2020 um 4 % auf 329 Mio € (2. Quartal 2019: 344 Mio €). Im Projektgeschäft stieg der Umsatz um 19 % auf 146 Mio € (2. Quartal 2019: 123 Mio €), im Wesentlichen bedingt durch die Umsatzrealisierung laufender Projekte, insbesondere in Deutschland und Österreich, und gestiegener Innenumsätze mit Fresenius Helios. Im 1. Halbjahr 2020 stieg der Umsatz im Dienstleistungsgeschäft um 1 % auf 686 Mio € (1. Halbjahr 2019: 676 Mio €). Im Projektgeschäft stieg der Umsatz um 25 % auf 288 Mio € (1. Halbjahr 2019: 231 Mio €).

1 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

Der EBIT fiel im 2. Quartal 2020 auf -13 Mio € (2. Quartal 2019: 22 Mio €) mit einer EBIT-Marge von -2,7 % (2. Quartal 2019: 4,7 %). Geschätzte Covid-19-Effekte hatten einen sehr deutlich negativen Einfluss auf den EBIT. Kapazitäten in den Rehabilitationskliniken blieben ungenutzt, da die Zuweisungen aus den Akut-Krankenhäusern deutlich niedriger ausfielen und behördliche Einschränkungen bis hin zu Schließungen von Einrichtungen veranlasst wurden. Im 1. Halbjahr 2020 fiel der EBIT um 97 % (währungsbereinigt: -97 %) auf 1 Mio € (1. Halbjahr 2019: 34 Mio €) mit einer EBIT-Marge von 0,1 % (1. Halbjahr 2019: 3,7 %). Geschätzte Covid-19-Effekte hatten einen sehr deutlich negativen Einfluss auf den EBIT im 1. Halbjahr 2020.

Das Ergebnis1 fiel im 2. Quartal 2020 auf -15 Mio € (2. Quartal 2019: 12 Mio €). Im 1. Halbjahr 2020 fiel das Ergebnis1 auf -8 Mio € (1. Halbjahr 2019: 18 Mio €).

Der Auftragseingang betrug im 2. Quartal 2020 50 Mio € (2. Quartal 2019: 115 Mio €), im 1. Halbjahr 2020 174 Mio € (1. Halbjahr 2019: 498 Mio €). Der Auftragsbestand zum 30. Juni 2020 lag bei 2.745 Mio € (31. Dezember 2019: 2.865 Mio €). Auftragseingang und

-bestand waren gekennzeichnet durch Stornierungen und Verschiebungen internationaler Projekte aufgrund der Covid-19-Pandemie.

Der operative Cashflow stieg im 2. Quartal 2020 auf 28 Mio € (2. Quartal 2019:

-35 Mio €). Die Cashflow-Marge betrug 5,9 % (2. Quartal 2019: -7,5 %) aufgrund zeitlich verschobener Zahlungen im Projektgeschäft sowie einiger Kompensationszahlungen staatlicher Behörden im Post-Akut-Geschäft. Im 1. Halbjahr 2020 stieg der operative Cashflow auf 8 Mio € (1. Halbjahr 2019: -50 Mio €). Die Cashflow-Marge betrug 0,8 % (1. Halbjahr 2019: -5,5 %).

Inklusive erwarteter Covid-19-Effekte rechnet Fresenius Vamed für das Geschäftsjahr 2020 nun mit einem organischen Umsatzrückgang2 von rund 10 % und einem währungsbereinigten EBIT3-Rückgang von rund 50 %. Dies ersetzt den ursprünglichen Ausblick, der ein organisches Umsatzwachstum2 von 4 bis 7 % und einen währungsbereinigten EBIT3-Anstieg von 5 bis 9 % exklusive Covid-19-Effekte vorsah.

1 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

2 Basis 2019: 2.206 Mio €

3 Basis 2019: 134 Mio €

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 20-23 im PDF-Dokument.

Telefonkonferenz

Anlässlich der Veröffentlichung der Ergebnisse für das 2. Quartal 2020 findet am 30. Juli 2020 um 13.30 Uhr (CEST) / 07.30 Uhr EST eine Telefonkonferenz für Analysten und Investoren statt. Die Übertragung können Sie live über das Internet verfolgen unter www.fresenius.de/medien-termine. Nach der Telefonkonferenz steht Ihnen die Aufzeichnung auf unserer Website zur Verfügung.

Erläuterungen zu den verwendeten Kennzahlen können Sie unserer Website entnehmen https://www.fresenius.de/alternative-leistungskennzahlen.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zur Zeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

- Weiterhin solides Umsatzwachstum

- Deutliches Konzernergebniswachstum

- Außerordentlich positive Entwicklung des Free Cash-Flows

- Ziele für das Geschäftsjahr 2020 unter Berücksichtigung der voraussichtlichen Auswirkungen von Covid-19 bestätigt

Rice Powell, Vorstandsvorsitzender von Fresenius Medical Care, sagte: „Das Corona-Virus hat sich im zweiten Quartal, wie von uns erwartet, global weiterverbreitet. Insbesondere in Lateinamerika und den USA hat sich die Situation verschärft. Wir haben uns auf diese Herausforderung frühzeitig vorbereitet und umfangreiche Maßnahmen auf den Weg gebracht, um unsere Patientinnen und Patienten weiterhin in gewohnt hoher Qualität zu versorgen. Nicht zuletzt dank des unermüdlichen Einsatzes unserer Mitarbeiterinnen und Mitarbeiter haben wir deswegen im ersten Halbjahr sehr gute Ergebnisse erreicht. Diese erfreuliche Entwicklung bestätigt einerseits unsere wichtige Rolle in der medizinischen Versorgung. Andererseits belegt sie, wie robust unser vertikal integriertes Geschäftsmodell ist. Vor diesem Hintergrund und unter Berücksichtigung der voraussichtlichen Auswirkungen von Covid-19 bestätigen wir unseren Ausblick für das Geschäftsjahr 2020. Gleichzeitig gilt es, die weiteren Folgen der Pandemie und mögliche Einschränkungen in unseren Märkten weiterhin sorgfältig zu beobachten."

Ziele für 2020 bestätigt: mittlere bis hohe einstellige Wachstumsraten

Fresenius Medical Care erwartet für 2020 aufgrund der sich im ersten Halbjahr ausgleichenden Effekte der Covid-19-Pandemie sowohl beim Umsatz als auch beim Konzernergebnis1 weiterhin ein Wachstum im mittleren bis hohen einstelligen Prozentbereich. Diese Ziele sind währungsbereinigt, schließen die voraussichtlichen Auswirkungen von Covid-19 ein und berücksichtigen keine Sondereinflüsse3. Sie basieren auf den bereinigten Ergebnissen für 2019 und enthalten die operativen Beiträge im Zusammenhang mit der NxStage-Akquisition sowie Effekte aus der Einführung von IFRS 16.

Maßnahmen zur Eindämmung von Covid-19 fortgesetzt

Fresenius Medical Care hat die umfangreichen Maßnahmen zur Bekämpfung von Covid-19 im zweiten Quartal fortgesetzt. Dank der frühzeitig ergriffenen umfassenden Schutzmaßnahmen konnte Fresenius Medical Care den Betrieb in den weltweit mehr als 4.000 Dialysezentren ohne nennenswerte Unterbrechungen und mit minimalen Auswirkungen auf die Patientinnen und Patienten aufrechterhalten. Möglich wurde dies auch durch den Einsatz von Telemedizin, die – wo erforderlich – persönliche durch virtuelle Patientenkontakte ersetzt.

1 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt.

2 Eine Überleitung der Anpassungen finden Sie am Ende der Presseinformation.

3 Sondereffekte sind Effekte, die in ihrer Art ungewöhnlich sind und die zum Zeitpunkt der Erstellung des Ausblicks nicht vorhersehbar waren bzw. deren Umfang oder Auswirkungen nicht vorhersehbar waren.

Die von der Covid-19 Pandemie betroffenen Menschen mit Nierenversagen hatten teils schwerere Krankheitsverläufe, die zu einem Anstieg der Krankenhausaufenthalte und zu höheren Sterblichkeitsraten führten. Darüber hinaus konnten viele Patientinnen und Patienten mit einem sehr fortgeschrittenen chronischen Nierenleiden aufgrund der Pandemie ihre Routineuntersuchungen oder geplante Krankenhausaufenthalte zur Vorbereitung auf die Dialyse nicht wahrnehmen. Diese beiden Faktoren beeinflussten im zweiten Quartal die Wachstumsraten von Fresenius Medical Care im Vergleich zum Vorjahr.

Ausbau der Heimdialyse

Der Ausbau der Heimdialyse ist ein wichtiger Wachstumsbereich für Fresenius Medical Care. Im zweiten Quartal wurde das Heimdialyse-Angebot in der Region Europa, Naher Osten und Afrika (EMEA) erweitert. Die nun abgeschlossene Integration des NxStage-Produktportfolios für die Heimdialyse in der Region EMEA ermöglicht es Fresenius Medical Care, noch mehr Patientinnen und Patienten eine Behandlung zu Hause und eine größere Auswahl an Behandlungsmethoden anzubieten.

In Nordamerika stieg die Zahl der Heimdialyse-Behandlungen im Vergleich zum zweiten Quartal 2019 um 15 %, wobei die Zahl der Heim-Hämodialyse-Behandlungen um 41 % zunahm. Juni 2020 war der Monat, in dem die bisher größte Zahl von Menschen seit Beginn der statistischen Erhebung für die Heimdialyse geschult wurden. Diese Entwicklung fördert Fresenius Medical Care auch durch die Eröffnung von 100 zusätzlichen Zentren zur Übergangsbehandlung. Hier werden Patientinnen und Patienten beim Übergang zwischen verschiedenen Behandlungsarten unterstützt oder bei der Wiederaufnahme der Dialyse nach einer Transplantation begleitet.

Patienten, Dialysezentren und Mitarbeiter

Zum 30. Juni 2020 behandelte Fresenius Medical Care weltweit 347.683 Patientinnen und Patienten in 4.036 Dialysezentren. Zum Ende des zweiten Quartals beschäftigte das Unternehmen weltweit 124.736 Mitarbeiterinnen und Mitarbeiter (ermittelt auf Vollzeitbeschäftigtenbasis), gegenüber 119.631 Mitarbeitern zum 30. Juni 2019.

Solides Umsatz- und starkes Ertragswachstum

Der Umsatz stieg im zweiten Quartal um 5 % auf 4.557 Mio € (+5 % währungsbereinigt), mit einem organischen Wachstum von 4 %. Der Umsatz mit Gesundheitsdienstleitungen erhöhte sich um 5 % auf 3.614 Mio € (+4 % währungsbereinigt), hauptsächlich aufgrund von organischem Behandlungswachstum und Beiträgen aus Akquisitionen. Der Umsatz mit Gesundheitsprodukten wuchs um 6 % auf 943 Mio € (+7 % währungsbereinigt). Dies war hauptsächlich auf höhere Umsätze mit Produkten für Akutbehandlungen und medizinischen Verbrauchsmaterialien für die Zentrumsdialyse zurückzuführen.

Im ersten Halbjahr 2020 stieg der Umsatz um 7 % auf 9.045 Mio € (+6 % währungsbereinigt). Das organische Wachstum betrug 4 %. Der Umsatz mit Gesundheitsdienstleitungen erhöhte sich um 6 % (+5 % währungsbereinigt) auf 7.209 Mio €; der Umsatz mit Gesundheitsprodukten stieg um 8 % auf EUR 1.836 Millionen (+8 % währungsbereinigt).

Das operative Ergebnis stieg um 26 % auf 656 Mio € (+24 % währungsbereinigt). Dies entspricht einer Marge von 14,4 % (2. Quartal 2019: 12,0 %). Basierend auf einer starken Geschäftsentwicklung ist der Anstieg der Marge im Wesentlichen auf eine Erstattung zusätzlicher Kosten bzw. Aufholung von mit der Covid-19-Pandemie verbundenen negativen Auswirkungen im ersten Quartal sowie auf fortlaufende Maßnahmen zur Kostenoptimierung zurückzuführen.

Das operative Ergebnis wuchs im ersten Halbjahr 2020 um 14 % und betrug 1.211 Mio € (+12 % währungsbereinigt). Dies entspricht einer Marge von 13,4 % (H1 2019: 12,5 %).

Das Konzernergebnis1 stieg um 38 % auf 351 Mio € (+36 % währungsbereinigt). Auf bereinigter Basis stieg das Konzernergebnis1 um 40 % (+ 38 % währungsbereinigt). Das unverwässerte Ergebnis je Aktie (EPS, „Earnings Per Share”) erhöhte sich um 43 % auf 1,20 € (+41 % währungsbereinigt), hauptsächlich aufgrund der oben beschriebenen Ergebniseffekte und eines gleichzeitigen Rückgangs der durchschnittlich gewichteten ausstehenden Aktien.

Im ersten Halbjahr 2020 stieg das Konzernergebnis um 21 % auf 634 Mio. EUR (+18 % währungsbereinigt). Das Ergebnis je Aktie erhöhte sich um 25 % auf 2,15 EUR (+22 % währungsbereinigt).

Außerordentliche Cash-Flow-Entwicklung

Fresenius Medical Care erzielte einen operativen Cashflow von 2.319 Mio € (2. Quartal 2019: 852 Mio €). Dies entspricht einer Marge von 50,9 % (2. Quartal 2019: 19,6 %). Der Anstieg ist im Wesentlichen auf die Vorauszahlungen der US-Regierung im Rahmen des CARES-Gesetzes (Coronavirus Aid, Relief, and Economic Security Act) zurückzuführen. Im ersten Halbjahr 2020 stieg der operative Cashflow auf 2.903 Mio € (1. Halbjahr 2019: 928 Mio €).

Der Free Cashflow (Mittelzufluss aus laufender Geschäftstätigkeit, nach Investitionen in Sachanlagen, vor Akquisitionen und Beteiligungen) stieg auf 2.103 Mio € (2. Quartal 2019: 559 Mio €). Dies entspricht einer Marge von 46,1 % (2. Quartal 2019: 12,9 %). Im ersten Halbjahr 2020 erzielte das Unternehmen einen Free Cashflow in Höhe von 2.407 Mio € (1. Halbjahr 2019: 435 Mio €).

Regionale Entwicklung

In Nordamerika stieg der Umsatz um 6 % auf 3.240 Mio € (+4 % währungsbereinigt, +4 % organisch), insbesondere aufgrund von organischem Wachstum in der Dialyse und dem Versorgungsmanagement sowie durch Beiträge aus Akquisitionen. Im ersten Halbjahr wuchs der Umsatz in Nordamerika um 8 % auf 6.426 Mio € (+5 % währungsbereinigt, +4 % organisch).

Das operative Ergebnis stieg um 42 % auf 609 Mio € (+39 % währungsbereinigt). Dies entspricht einer Marge von 18,8 % (2. Quartal 2019: 14,0 %). Die Marge erhöhte sich vor allem aufgrund der Erstattung zusätzlicher Kosten bzw. Aufholung von mit der Covid-19-Pandemie verbundenen negativen Auswirkungen im ersten Quartal, durch fortlaufende Maßnahmen zur Kostenoptimierung und aufgrund niedrigerer Kosten für Dialysemedikamente.

Im ersten Halbjahr stieg das operative Ergebnis um 34 % auf 1.073 Mio € (31 % währungsbereinigt). Dies entspricht einer Marge von 16,7 % (H1 2019: 13,5 %).

Der Umsatz in der Region Europa, Naher Osten, Afrika (EMEA) stieg um 6 % auf 687 Mio € (+8 % währungsbereinigt, +7 % organisch), hauptsächlich aufgrund von starkem organischem Wachstum im Geschäft mit Gesundheitsprodukten; dazu zählten auch Produkte für die Akutbehandlung. Im ersten Halbjahr wuchs der Umsatz in der Region EMEA um 5 % und betrug 1.366 Mio € (+6 % währungsbereinigt, +5 % organisch).

Das operative Ergebnis in der Region EMEA sank um 19 % auf 78 Mio € (-19 % währungsbereinigt). Dies entspricht einer Marge von 11,3 % (2. Quartal 2019: 14,9 %). Der Hauptgrund für den Rückgang der Marge ist die niedrigere Bewertung einer Lizenz des Joint Ventures mit Vifor Pharma, die durch eine ungünstige klinische Studie für das Medikament CCX-140 verursacht wurde. Im ersten Halbjahr sank das operative Ergebnis um 24 % auf 179 Mio € (-23 % währungsbereinigt). Dies entspricht einer Marge von 13,1 % (H1 2019: 18,0 %).

In der Region Asien-Pazifik sank der Umsatz um 2 % auf 450 Mio € (-2 % währungsbereinigt, -1 % organisch). Das Wachstum war durch die Schließung und Veräußerung von Dialysezentren sowie von einem durch Covid-19 bedingten Umsatzrückgang im Versorgungsmanagement beeinträchtigt. Im ersten Halbjahr stieg der Umsatz um 1 % auf 893 Mio € (währungsbereinigt stabil, +0 % organisch).

Das operative Ergebnis sank um 9 % auf 63 Mio € (-10 % währungsbereinigt). Dies entspricht einer Marge von 14,1 % (2. Quartal 2019: 15,1 %). Der Rückgang der Marge ist hauptsächlich auf die Auswirkungen der Covid-19-Pandemie zurückzuführen. Im ersten Halbjahr sank das operative Ergebnis um 15 % auf 140 Mio € (-15 % währungsbereinigt). Dies entspricht einer Marge von 15,7 % (H1 2019: 18,5 %).

Der Umsatz in der Region Lateinamerika sank um 2 % auf 170 Mio € (+24 % währungsbereinigt, +18 % organisch). Im ersten Halbjahr stieg der Umsatz in Lateinamerika um 1 % auf 338 Mio € (+24 % währungsbereinigt, +17 % organisch).

Das operative Ergebnis stieg um 85 % auf 11 Mio € (+110 % währungsbereinigt). Dies entspricht einer Marge von 6,4 % (Q2 2019: 3,4 %). Im ersten Halbjahr erhöhte sich das operative Ergebnis um 3 % auf 18 Mio € (+11 % währungsbereinigt). Dies entspricht einer Marge von 5,3 % (H1 2019: 5,2 %).

Virtuelle Hauptversammlung

Fresenius Medical Care hat seine ordentliche Hauptversammlung auf den 27. August 2020 verschoben. An diesem Tag werden die Beschlüsse über die Verwendung des Bilanzgewinns und die Auszahlung der Dividende gefasst. Der Dividendenvorschlag bleibt unverändert bei 1,20 € je dividendenberechtigter Aktie.

Telefonkonferenz

Anlässlich der Veröffentlichung der Ergebnisse des zweiten Quartals und ersten Halbjahres 2020 findet am heutigen Donnerstag, 30. Juli 2020, um 15:30 Uhr CEDT (UTC +2) / 09:30 Uhr EDT (UTC -4) eine Telefonkonferenz für Investoren und Analysten statt. Weitere Informationen finden Sie auf der Website www.freseniusmedicalcare.com/de in der Rubrik "Investoren". Nach der Veranstaltung steht Ihnen die Aufzeichnung dort zur Verfügung.

Einen vollständigen Überblick über die Ergebnisse des zweiten Quartals und ersten Halbjahres 2020 finden Sie im Anhang dieser Presseinformation und in den beiliegenden PDF-Dateien. Unser 6-K-Bericht enthält weitere Einzelheiten.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die verschiedenen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie z.B. Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, behördlichen Genehmigungen, Ergebnissen klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Diese und weitere Risiken und Unsicherheiten sind im Detail in den Berichten der Fresenius Medical Care AG & Co. KGaA beschrieben, die bei der U.S.-amerikanischen Börsenaufsicht (U.S. Securities and Exchange Commission) eingereicht werden. Fresenius Medical Care übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

- Fresenius Medical Care mit sehr starkem Ergebniswachstum und außerordentlich starker Cashflow-Entwicklung im 2. Quartal

- Fresenius Kabi beeinflusst durch weniger elektive Behandlungen sowie nachlassende zusätzliche Nachfrage nach Medikamenten zur Behandlung von Covid-19-Patienten in Europa und den USA; nur schrittweise Erholung des China-Geschäfts

- Fresenius Helios verzeichnet allmählich Zunahme elektiver Behandlungen; Helios Deutschland unterstützt von Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser; Helios Spanien weiterhin mit Unsicherheiten bei Vergütung wegen Covid-19-Pandemie

- Fresenius Vamed durch Covid-19 stark beeinflusst, im Wesentlichen durch Verschiebungen im Projektgeschäft und weniger Behandlungen im Post-Akut-Geschäft

Angaben ohne explizite Zeitangabe beziehen sich auf den Zeitraum 2. Quartal 2020.

2020 und 2019 inklusive IFRS 16

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Stephan Sturm, Vorstandsvorsitzender von Fresenius, sagte: „Fresenius leistet auch und gerade während der Covid-19-Pandemie weltweit viele wichtige Beiträge zur hochwertigen und bezahlbaren medizinischen Versorgung. Damit stehen wir an der Seite unserer Patienten – und werden unserer gesellschaftlichen Verantwortung gerecht. Dass wir trotz des zusätzlichen Aufwands und der teils erheblichen Einschränkungen, insbesondere im Krankenhausbetrieb, sehr ordentlich durch das zweite Quartal gekommen sind, ist nicht zuletzt dem besonderen Einsatz unserer mehr als 300.000 Mitarbeiterinnen und Mitarbeiter zu verdanken. Fresenius steht auf einem breiten, soliden Fundament. Dessen Widerstandskraft bewährt sich jetzt mehr denn je. Allen Unwägbarkeiten zum Trotz rechnen wir mit einer zunehmend dynamischen Ergebnisentwicklung in den vor uns liegenden Quartalen. Deswegen bleibe ich zuversichtlich, dass 2020 ein weiteres erfolgreiches Jahr für Fresenius wird.“

Neuer Konzern-Ausblick für 2020 beinhaltet erwartete Covid-19-Effekte

Das Fresenius-Geschäftsmodell zeigt sich in der Corona-Krise insgesamt robust. Gleichwohl erwartet der Konzern weitere und in der Summe belastende Covid-19-Effekte im 2. Halbjahr.

Vor diesem Hintergrund und auf Basis der robusten Entwicklung im 1. Halbjahr sowie der erwarteten verbesserten Profitabilität und des sich daraus ergebenden beschleunigten Ergebniswachstums im 2. Halbjahr rechnet der Fresenius-Konzern für das Geschäftsjahr 2020 mit einem währungsbereinigten Anstieg des Konzernumsatzes1 von 3 bis 6 % und einer währungsbereinigten Entwicklung des Konzernergebnis2,3 von -4 bis +1 %, inklusive erwarteter Covid-19-Effekte. Dies ersetzt den ursprünglichen Ausblick, der einen währungsbereinigten Anstieg des Konzernumsatzes1 von 4 bis 7 % und einen währungsbereinigten Anstieg des Konzernergebnisses2,3 von 1 bis 5 % vorsah, ohne Berücksichtigung von Covid-19-Effekten.

Der neue Ausblick setzt voraus, dass es zu keiner weiteren großen Covid-19-Welle in den wichtigsten Märkten des Konzerns kommt, die entsprechende behördliche Maßnahmen nach sich ziehen, sondern es bei regionalen oder lokalen Covid-19-Herden bleibt.

Unter Berücksichtigung erwarteter Covid-19-Effekte, rechnet der Fresenius-Konzern nun damit, dass der Verschuldungsgrad4 zum Jahresende 2020 um das obere Ende des selbstgesetzten Zielkorridors von 3,0x bis 3,5x liegen wird.

1 Basis 2019: 35.409 Mio €

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Basis 2019: 1.879 Mio €, vor Sondereinflüssen (transaktionsbedingte Aufwendungen, Umbewertung bedingter Biosimilars-Kaufpreisverbindlichkeiten, Gewinn im Zusammenhang mit Veräußerungen im Versorgungsmanagement bei FMC, Aufwendungen im Zusammenhang mit Kostenoptimierungsprogramm bei FMC); 2020 vor Sondereinflüssen

4 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen; ohne potenzielle weitere Akquisitionen; vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in den Überleitungsrechnungen auf den Seiten 20-23 im PDF-Dokument.

Virtuelle Hauptversammlung

Die ordentliche Hauptversammlung von Fresenius wurde auf den 28. August 2020 verschoben. Der Dividendenvorschlag bleibt unverändert bei 0,84 € pro dividendenberechtigter Aktie.

2 % währungsbereinigter Umsatzanstieg

Der Konzernumsatz stieg um 2 % (währungsbereinigt: 2 %) auf 8.920 Mio € (2. Quartal 2019: 8.761 Mio €). Das organische Wachstum betrug 2 %. Akquisitionen/Desinvestitionen trugen netto 0 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten keinen wesentlichen Einfluss. Ohne geschätzte Covid-19-Effekte1 hätte der Fresenius-Konzern ein Umsatzwachstum von 6 bis 7% erzielt. Im 1. Halbjahr 2020 stieg der Konzernumsatz um 5 % (währungsbereinigt: 5 %) auf 18.055 Mio € (1. Halbjahr 2019: 17.256 Mio €). Das organische Wachstum betrug 3 %. Akquisitionen/Desinvestitionen trugen netto 2 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten keinen wesentlichen Einfluss. Ohne geschätzte Covid-19-Effekte1 hätte der Fresenius-Konzern im ersten Halbjahr 2020 ein Umsatzwachstum von 7 bis 8% erzielt.

13 % Rückgang beim währungsbereinigten Konzernergebnis2,3

Der Konzern-EBITDA stieg um 3 % (währungsbereinigt: 3 %) auf 1.762 Mio € (2. Quartal 20192: 1.703 Mio €). Im 1. Halbjahr 2020 stieg der Konzern-EBITDA um 3 % (währungsbereinigt: 2 %) auf 3.517 Mio € (1. Halbjahr 20192: 3.404 Mio €).

Der Konzern-EBIT lag mit 1.123 Mio € (2. Quartal 20192: 1.118 Mio €) auf Vorjahresniveau (währungsbereinigt: 0 %). Die EBIT-Entwicklung war beeinflusst von fehlenden Umsätzen und Covid-19-bedingt gestiegenen Kosten in den Einrichtungen von Helios Spanien und Fresenius Vamed. Die antizipierte schwächere Entwicklung bei Helios Spanien und Fresenius Kabi konnte teilweise durch das ausgezeichnete EBIT-Wachstum bei Fresenius Medical Care ausgeglichen werden. Die EBIT-Marge betrug 12,6 % (2. Quartal 20192: 12,8 %). Im 1. Halbjahr 2020 lag der Konzern-EBIT mit 2.248 Mio € (1. Halbjahr 20192: 2.248 Mio €) auf Vorjahresniveau (währungsbereinigt: -1 %). Die EBIT-Marge betrug 12,5 % (1. Halbjahr 20192: 13,0 %). Nach höheren Investitionen verzeichnet Fresenius höhere Abschreibungen und Amortisierungen im Jahr 2020.

Das Zinsergebnis vor Sondereinflüssen verbesserte sich auf -167 Mio € (2. Quartal 2019: -180 Mio €) im Wesentlichen aufgrund von Einsparungen durch erfolgreiche Refinanzierungsaktivitäten sowie eines niedrigeren Zinsniveaus. Das berichtete Zinsergebnis stieg auf -167 Mio € (2. Quartal 2019: -179 Mio €). Im 1. Halbjahr 2020 verbesserte sich das Zinsergebnis vor Sondereinflüssen auf -341 Mio € (1. Halbjahr 2019: -361 Mio €). Das berichtete Zinsergebnis stieg auf -349 Mio € (1. Halbjahr 2019: -363 Mio €).

1 Geschätzte Covid-19-Effekte für Q2/2020 und H1/2020 finden Sie auf Seite 18 im PDF-Dokument

2 Vor Sondereinflüssen

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Die Steuerquote vor Sondereinflüssen lag im 2. Quartal 2020 bei 23,5 % (2. Quartal 2019: 22,8 %). Die berichtete Steuerquote betrug 23,4 % (2. Quartal 2019: 22,7 %). Im 1. Halbjahr 2020 lag die Steuerquote vor Sondereinflüssen bei 23,1 % (1. Halbjahr 2019: 23,1 %). Die berichtete Steuerquote betrug 23,0 % (1. Halbjahr 2019: 23,0 %).

Der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen lag bei 321 Mio € (2. Quartal 2019: 253 Mio €). Davon entfielen 97 % auf Anteile anderer Gesellschafter an Fresenius Medical Care. Der berichtete, auf andere Gesellschafter entfallende Gewinn betrug 321 Mio € (2. Quartal 2019: 255 Mio €). Im 1. Halbjahr 2020 lag der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen bei 592 Mio € (1. Halbjahr 2019: 524 Mio €). Der berichtete, auf andere Gesellschafter entfallende Gewinn betrug 592 Mio € (1. Halbjahr 2019: 516 Mio €).

Das Konzernergebnis1 vor Sondereinflüssen fiel um 13 % (währungsbereinigt: -13 %) auf 410 Mio € (2. Quartal 2019: 471 Mio €). Ohne geschätzte Covid-19-Effekte2 hätte der Fresenius-Konzern ein Konzernergebniswachstum vor Sondereinflüssen von 0 bis 4% erzielt. Das berichtete Konzernergebnis1 betrug 411 Mio € (2. Quartal 2019: 471 Mio €). Im Vergleich zum 1. Quartal 2020 waren die Covid-19-Effekte deutlich stärker ausgeprägt, da das gesamte 2. Quartal in annähernd allen Regionen von Covid-19 betroffen war. Im 1. Halbjahr 2020 fiel das Konzernergebnis1 vor Sondereinflüssen um 6 % (währungsbereinigt: -6 %) auf 875 Mio € (1. Halbjahr 2019: 928 Mio ). Ohne geschätzte Covid-19-Effekte2 hätte der Fresenius-Konzern ein Konzernergebniswachstum vor Sondereinflüssen von 3 bis 7% erzielt. Das berichtete Konzernergebnis1 betrug 870 Mio € (1. Halbjahr 2019: 924 Mio €).

Das Ergebnis je Aktie1 vor Sondereinflüssen fiel um 13 % (währungsbereinigt: -14 %) auf 0,74 € (2. Quartal 2019: 0,85 €). Das berichtete Ergebnis je Aktie1 betrug 0,74 € (2. Quartal 2019: 0,85 €). Im 1. Halbjahr 2020 fiel das Ergebnis je Aktie1 vor Sondereinflüssen um 6 % (währungsbereinigt: -7 %) auf 1,57 € (1. Halbjahr 2019: 1,67 €). Das berichtete Ergebnis je Aktie1 betrug 1,56 € (1. Halbjahr 2019: 1,66 €).

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

2 Geschätzte Covid-19-Effekte für Q2/2020 und H1/2020 finden Sie auf Seite 18 im PDF-Dokument

Investitionen in Wachstum fortgesetzt

Fresenius investierte im 2. Quartal 2020 474 Mio € in Sachanlagen. Dies entspricht 5 % des Konzernumsatzes (2. Quartal 2019: 565 Mio €; 6 % des Konzernumsatzes). Schwerpunkte waren Instandhaltungs- und Erweiterungsinvestitionen in Dialysezentren, Produktionsstätten sowie Krankenhäuser und Tageskliniken. Trotz der Covid-19-Pandemie konnte der Fresenius-Konzern seine Investitionsprogramme weitestgehend weiterführen, obgleich Unsicherheiten bezüglich der zeitlichen Umsetzung von Projekten im weiteren Verlauf des Geschäftsjahres bestehen. Im 1. Halbjahr 2020 investierte Fresenius 1.021 Mio € in Sachanlagen (1. Halbjahr 2019: 1.006 Mio €). Dies entspricht 6 % des Konzernumsatzes (1. Halbjahr 2019: 6%).

Das Akquisitionsvolumen im 2. Quartal 2020 betrug 97 Mio € (2. Quartal 2019: 234 Mio €). Das Akquisitionsvolumen im 1. Halbjahr 2020 betrug 509 Mio €, im Wesentlichen für den Erwerb zweier Krankenhäuser in Kolumbien durch Fresenius Helios im 1. Quartal 2020 (1. Halbjahr 2019: 2.157 Mio €). Das Vorjahr war geprägt von der NxStage-Akquisition durch Fresenius Medical Care.

Cashflow-Entwicklung

Der operative Konzern-Cashflow stieg auf 3.082 Mio € (2. Quartal 2019: 1.205 Mio €) mit einer Marge von 34,6 % (2. Quartal 2019: 13,8 %). Die hervorragende Cashflow-Entwicklung ist im Wesentlichen zurückzuführen auf Vorauszahlungen bei Fresenius Medical Care für die Behandlung von Patienten unter dem Coronavirus Aid, Relief and Economic Security Act (CARES Act) in den USA sowie die gute Cashflow-Entwicklung bei Fresenius Kabi und Helios Deutschland. Der Free Cashflow vor Akquisitionen und Dividenden lag bei 2.606 Mio € (2. Quartal 2019: 649 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden betrug 2.374 Mio € (2. Quartal 2019: -255 Mio €).

Im 1. Halbjahr 2020 stieg der operative Konzern-Cashflow auf 3.960 Mio € (1. Halbjahr 2019: 1.494 Mio €) mit einer Marge von 21,9 % (1. Halbjahr 2019: 8,7 %). Der Free Cashflow vor Akquisitionen und Dividenden lag bei 2.911 Mio € (1. Halbjahr 2019: 481 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden betrug 2.334 Mio € (1. Halbjahr 2019: -2.366 Mio €). Das Vorjahr war beeinflusst von der NxStage-Akquisition durch Fresenius Medical Care.

Solide Vermögens- und Kapitalstruktur

Die Bilanzsumme des Konzerns stieg um 4 % (währungsbereinigt: 4 %) auf 69.554 Mio € (31. Dezember 2019: 67.006 Mio €). Die kurzfristigen Vermögenswerte stiegen um 12 %, im Wesentlichen bedingt durch den Anstieg der flüssigen Mittel (währungsbereinigt: 14 %) auf 17.153 Mio € (31. Dezember 2019: 15.264 Mio €). Die langfristigen Vermögenswerte stiegen um 1 % (währungsbereinigt: 2 %) auf 52.401 Mio € (31. Dezember 2019: 51.742 Mio €).

Das Eigenkapital stieg um 3 % (währungsbereinigt: 4 %) auf 27.252 Mio € (31. Dezember 2019: 26.580 Mio €). Die Eigenkapitalquote betrug 39,2 %.

Die Finanzverbindlichkeiten des Konzerns stiegen um 1 % (währungsbereinigt: 1 %) auf 27.487 Mio € (31. Dezember 2019: 27.258 Mio €). Die Netto-Finanzverbindlichkeiten des Konzerns verringerten sich um 5 % (währungsbereinigt: -5 %) auf 24.414 Mio € (31. Dezember 2019: 25.604 Mio €), im Wesentlichen aufgrund der hervorragenden Cashflow-Entwicklung.

Der Verschuldungsgrad zum 30. Juni 2020 fiel auf 3,39x1,2 (31. Dezember 2019: 3,61x1,2). Dies ist im Wesentlichen zurückzuführen auf den hervoragenden Free Cashflow, trotz belastender Covid-19-Effekte auf das EBITDA.

1 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen

2 Vor Sondereinflüssen

Die Unternehmensbereiche

Fresenius Medical Care (Finanzzahlen gemäß Presseinformation von Fresenius Medical Care)

Fresenius Medical Care ist der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Zum 30. Juni 2020 behandelte Fresenius Medical Care 347.683 Patientinnen und Patienten in 4.036 Dialysezentren. Ergänzende medizinische Dienstleistungen rund um die Dialyse bündelt das Unternehmen im Bereich Versorgungsmanagement.

- Gutes Umsatzwachstum fortgeführt; deutliches Ergebniswachstum

- Außerordentlich starke Cashflow-Entwicklung

- Geschäftsjahresausblick 2020 inklusive antizipierter Covid-19-Effekte bestätigt

Der Umsatz von Fresenius Medical Care stieg im 2. Quartal 2020 um 5 % (währungsbereinigt um 5 %) auf 4.557 Mio € (2. Quartal 2019: 4.345 Mio €). Das organische Umsatzwachstum betrug 4 %. Akquisitionen/Desinvestitionen trugen netto 1 % zum Umsatzanstieg bei. Im 1. Halbjahr 2020 stieg der Umsatz um 7 % (währungsbereinigt um 6 %) auf 9.045 Mio € (1. Halbjahr 2019: 8.478 Mio €). Das organische Umsatzwachstum betrug 4 %.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

Der berichtete EBIT stieg im 2. Quartal 2020 um 26 % (währungsbereinigt: 24 %) auf 656 Mio € (2. Quartal 2019: 521 Mio €). Die berichtete EBIT-Marge betrug 14,4 % (2. Quartal 2019: 12,0 %). Basierend auf der guten Geschäftsentwicklung ist der Margenanstieg im Wesentlichen zurückzuführen auf Zahlungen für im 1. Quartal angefallene Aufwendungen im Rahmen von Covid-19 sowie auf fortgeführte Kosteneinsparungsmaßnahmen. Der adjustierte EBIT stieg um 27 % (währungsbereinigt: 25 %) auf 656 Mio € (2. Quartal 2019: 517 Mio €). Die adjustierte EBIT-Marge betrug 14,4 % (2. Quartal 2019: 11,9 %).

Im 1. Halbjahr 2020 stieg der berichtete EBIT um 14 % (währungsbereinigt: 12 %) auf 1.211 Mio € (1. Halbjahr 2019: 1.058 Mio €). Die berichtete EBIT-Marge betrug 13,4 % (1. Halbjahr 2019: 12,5 %). Der adjustierte EBIT stieg um 13 % (währungsbereinigt: 11 %) auf 1.211 Mio € (1. Halbjahr 2019: 1.074 Mio €). Die adjustierte EBIT-Marge betrug 13,4 % (1. Halbjahr 2019: 12,7 %).

Das berichtete Ergebnis1 stieg im 2. Quartal 2020 um 38 % (währungsbereinigt: 36 %) auf 351 Mio € (2. Quartal 2019: 254 Mio €). Das adjustierte Ergebnis1 von Fresenius Medical Care stieg um 40 % (währungsbereinigt: 38 %) auf 351 Mio € (2. Quartal 2019: 250 Mio €). Im 1. Halbjahr 2020 stieg das berichtete Ergebnis1 um 21 % (währungsbereinigt: 18 %) auf 634 Mio € (1. Halbjahr 2019: 525 Mio €), das adjustierte Ergebnis1 um 18 % (währungsbereinigt: 16 %) auf 634 Mio € (1. Halbjahr 2019: 536 Mio €).

Der operative Cashflow betrug im 2. Quartal 2020 2.319 Mio € (2. Quartal 2019: 852 Mio €). Die Cashflow-Marge lag bei 50,9 % (2. Quartal 2019: 19,6 %). Die hervorragende Cashflow-Entwicklung ist im Wesentlichen zurückzuführen auf Vorauszahlungen bei Fresenius Medical Care für die Behandlung von Patienten unter dem Coronavirus Aid, Relief and Economic Security Act (CARES Act) in den USA. Im 1. Halbjahr 2020 betrug der operative Cashflow 2.903 Mio € (1. Halbjahr 2019: 928 Mio €). Die Cashflow-Marge lag bei 32,1 % (1. Halbjahr 2019: 10,9 %).

Fresenius Medical Care erwartet für 2020 aufgrund der sich im ersten Halbjahr ausgleichenden Effekte der Covid-19-Pandemie sowohl beim Umsatz2 als auch beim Konzernergebnis1,3 weiterhin ein Wachstum im mittleren bis hohen einstelligen Prozentbereich. Diese Ziele sind währungsbereinigt, schließen die voraussichtlichen Auswirkungen von Covid-19 ein und berücksichtigen keine Sondereinflüsse4. Sie basieren auf den bereinigten Ergebnissen für 2019 und enthalten die operativen Beiträge im Zusammenhang mit der NxStage-Akquisition sowie Effekte aus der Einführung von IFRS 16.

Weitere Informationen: Siehe Pressemitteilung Fresenius Medical Care unter www.freseniusmedicalcare.com/de.

1 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

2 Basis 2019: 17.477 Mio €

3 Basis 2019: 1.236 Mio €; 2020 vor Sondereinflüssen

4 Sondereffekte sind Effekte, die in ihrer Art ungewöhnlich sind und die zum Zeitpunkt der Erstellung des Ausblicks nicht vorhersehbar waren bzw. deren Umfang oder Auswirkungen nicht vorhersehbar waren.

Fresenius Kabi

Fresenius Kabi ist spezialisiert auf intravenös zu verabreichende generische Arzneimittel, klinische Ernährung und Infusionstherapien für schwer und chronisch kranke Menschen im Krankenhaus und im ambulanten Bereich. Das Unternehmen ist ferner ein führender Anbieter von medizintechnischen Geräten und Produkten der Transfusionstechnologie. Im Bereich Biosimilars entwickelt Fresenius Kabi Produkte mit den Schwerpunkten Onkologie und Autoimmunerkrankungen.

- Umsätze in den USA und Europa negativ beeinflusst durch weniger elektive Behandlungen, nur teilweise aufgefangen durch zusätzliche Nachfrage nach Covid-19-Produkten im April

- Lediglich schrittweiser Anstieg von elektiven Behandlungen in China; gutes organisches Wachstum in allen anderen Schwellenländern

- EBIT-Rückgang trotz positiver Covid-19-Effekte aufgrund hoher Vorjahresbasis

- Starker operativer Cashflow im 2. Quartal

- Neuer Ausblick für 2020 beinhaltet geschätzte Covid-19-Effekte

Der Umsatz von Fresenius Kabi fiel im 2. Quartal 2020 um 1 % (stieg währungsbereinigt um 2 %) auf 1.678 Mio € (2. Quartal 2019: 1.691 Mio €). Das organische Umsatzwachstum betrug 2 %. Negative Währungsumrechnungseffekte von 3 % ergaben sich im Wesentlichen aus dem Argentinischen Peso und dem Brasilianischen Real. Geschätzte Covid-19-Effekte hatten einen moderat negativen Einfluss auf das Umsatzwachstum. Im 1. Halbjahr 2020 stieg der Umsatz um 2 % (währungsbereinigt: 4 %) auf 3.467 Mio € (1. Halbjahr 2019: 3.392 Mio €). Das organische Umsatzwachstum betrug 4 %. Negative Währungsumrechnungseffekte von -2 % ergaben sich auch hier im Wesentlichen aus dem Argentinischen Peso und dem Brasilianischen Real. Geschätzte Covid-19-Effekte hatten einen leicht negativen Einfluss auf das Umsatzwachstum im 1. Halbjahr 2020.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Der Umsatz in Nordamerika stieg im 2. Quartal 2020 um 5 % (organisch um 3 %) auf 600 Mio € (2. Quartal 2019: 573 Mio €). Im 1. Halbjahr 2020 stieg der Umsatz in Nordamerika um 6 % (organisch um 4 %) auf 1.269 Mio € (1. Halbjahr 2019: 1.196 Mio €). In Europa fiel der Umsatz um 1 % (stieg organisch um 1 %) auf 566 Mio € (2. Quartal 2019: 572 Mio €). Im 1. Halbjahr 2020 stieg der Umsatz in Europa um 5 % (organisch: 5 %) auf 1.197 Mio € (1. Halbjahr 2019: 1.145 Mio €). In beiden Regionen schwächte sich der außerordentliche Nachfrageschub nach wichtigen Medikamenten und medizintechnischen Geräten für die Behandlung von Covid-19-Patienten bereits im April ab und konnte insofern die gedämpfte Nachfrage nach Medikamenten für elektive Behandlungen im 2. Quartal nicht vollständig ausgleichen.

In der Region Asien-Pazifik fiel der Umsatz im 2. Quartal 2020 um 6 % (organisch: -5 %) auf 351 Mio € (2. Quartal 2019: 374 Mio €). Die schrittweise Erholung des China-Geschäfts war bedingt durch die langsam steigende Zahl elektiver Behandlungen, wohingegen andere asiatische Märkte eine stabile Entwicklung im 2. Quartal 2020 verzeichneten. Im 1. Halbjahr 2020 fiel der Umsatz in der Region Asien-Pazifik um 6 % (organisch: -6 %) auf 670 Mio € (1. Halbjahr 2019: 715 Mio €).

Der Umsatz in Lateinamerika/Afrika fiel im 2. Quartal 2020 um 6 % (stieg organisch um 17 %) auf 161 Mio € (2. Quartal 2019: 172 Mio €). Im 1. Halbjahr 2020 fiel der Umsatz in Lateinamerika/Afrika um 1 % (stieg organisch um 17 %) auf 331 Mio € (1. Halbjahr 2019: 336 Mio €).

Der EBIT vor Sondereinflüssen fiel im 2. Quartal 2020 um 6 % (währungsbereinigt: -5 %) auf 292 Mio € (2. Quartal 20191: 309 Mio €) mit einer EBIT-Marge von 17,4 % (2. Quartal 20191: 18,3 %). Geschätzte Covid-19-Effekte hatten aufgrund des Produktmix und Kosteneinsparungen einen moderat positiven Einfluss auf die EBIT-Entwicklung. Der EBIT-Rückgang ist zurückzuführen auf die Neubewertung der Entwicklungskosten im Vorjahresquartal im Rahmen der Markteinführung des Biosimilars Idacio in Europa. Im 1. Halbjahr 2020 fiel der EBIT vor Sondereinflüssen um 5 % (währungsbereinigt: -5 %) auf 581 Mio € (1. Halbjahr 20191: 613 Mio €) mit einer EBIT-Marge von 16,8 % (1. Halbjahr 20191: 18,1 %). Geschätzte Covid-19-Effekte hatten einen unwesentlichen Einfluss auf die EBIT-Entwicklung im 1. Halbjahr 2020.

Das Ergebnis1,2 im 2. Quartal 2020 fiel um 6 % (währungsbereinigt: -5 %) auf 196 Mio € (2. Quartal 2019: 209 Mio €). Im 1. Halbjahr 2020 fiel das Ergebnis1,2 um 4 % (währungsbereinigt: -4 %) auf 393 Mio € (1. Halbjahr 2019: 411 Mio €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Der operative Cashflow stieg im 2. Quartal 2020 auf 437 Mio € (2. Quartal 2019: 215 Mio €). Die Cashflow-Marge stieg auf 26,0 % (2. Quartal 2019: 12,7 %), im Wesentlichen aufgrund sehr guter Zahlungseingänge und der zeitlichen Verzögerung von Steuerzahlungen. Im 1. Halbjahr 2020 lag der operative Cashflow bei 611 Mio € (1. Halbjahr 2019: 360 Mio €). Die Cashflow-Marge betrug 17,6 % (1. Halbjahr 2019: 10,6 %).

Inklusive erwarteter Covid-19-Effekte rechnet Fresenius Kabi für das Geschäftsjahr 2020 nun mit einem organischen Umsatzwachstum1 von 2 bis 5 % und einem währungsbereinigten EBIT-Rückgang2 um 6 bis 3 %. Dies ersetzt den ursprünglichen Ausblick, der ein organisches Umsatzwachstum1 von 3 bis 6 % und eine währungsbereinigte EBIT-Entwicklung2 von -4 bis 0 % exklusive Covid-19-Effekte vorsah.

1 Basis 2019: 6.919 Mio €

2 Basis 2019: 1.205 Mio €, vor Sondereinflüssen; 2020 vor Sondereinflüssen

Fresenius Helios

Fresenius Helios ist Europas führender privater Krankenhausbetreiber. Zum Unternehmen gehören Helios Deutschland und Helios Spanien (Quirónsalud). Helios Deutschland betreibt 86 Krankenhäuser, ~125 Medizinische Versorgungszentren und 6 Präventionszentren. Quirónsalud betreibt 46 Krankenhäuser, 70 ambulante Gesundheitszentren sowie rund 300 Einrichtungen für betriebliches Gesundheitsmanagement. Daneben ist es mit 6 Krankenhäusern sowie als Anbieter medizinischer Diagnostik in Lateinamerika aktiv.

- Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland kompensiert Umsatzeinbußen und gestiegene Kosten der Behandlung von Covid-19-Patienten

- Covid-19-Effekt bei Helios Spanien deutlich, aber weniger stark als erwartet; Unsicherheiten hinsichtlich der Covid-19-Vergütung und -Kompensationszahlungen für Krankenhäuser bleiben bestehen

- Schrittweise Erhöhung von Patientenzahlen in Deutschland und Spanien seit Mai

- Neuer Ausblick für 2020 beinhaltet Covid-19-Effekte

Der Umsatz fiel im 2. Quartal 2020 um 1 % (währungsbereinigt: -1 %) auf 2.315 Mio € (2. Quartal 2019: 2.349 Mio €). Das organische Wachstum betrug -2 %. Im 1. Halbjahr 2020 stieg der Umsatz um 3 % (währungsbereinigt: 3 %) auf 4.781 Mio € (1. Halbjahr 2019: 4.660 Mio €). Das organische Wachstum betrug 1 %. Covid-19-Effekte hatten einen deutlich negativen Einfluss auf die organische Umsatzentwicklung im 2. Quartal und 1. Halbjahr 2020. Fresenius Helios verzeichnet seit Mai eine schrittweise Erhöhung der elektiven Fallzahlen in Deutschland und Spanien. Alle Helios-Krankenhäuser haben umfassende Hygiene- und Abstandsmaßnahmen erfolgreich umgesetzt.

Der Umsatz von Helios Deutschland stieg im 2. Quartal um 4 % (organisch: 4 %) auf 1.571 Mio € (2. Quartal 2019: 1.506 Mio €). Im 1. Halbjahr 2020 stieg der Umsatz von Helios Deutschland um 6 % (organisch: 6 %) auf 3.174 Mio € (1. Halbjahr 2019: 2.991 Mio €). Da das Gesetz zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland einen Großteil der negativen Effekte abmilderte, hatten Covid-19-Effekte einen leicht negativen Einfluss auf das organische Umsatzwachstum im 2. Quartal und 1. Halbjahr 2020.

Der Umsatz von Helios Spanien fiel im 2. Quartal 2020 um 12 % (währungsbereinigt:

-11 %) auf 743 Mio € (2. Quartal 2019: 842 Mio €). Das organische Wachstum betrug

-14 %. Im 1. Halbjahr 2020 fiel der Umsatz von Helios Spanien um 4 % (währungsbereinigt: -3 %) auf 1.606 Mio € (1. Halbjahr 2019: 1.668 Mio €). Das organische Wachstum betrug - 7 %. Covid-19-Effekte hatten einen deutlich negativen Einfluss auf die organische Umsatzentwicklung im 2. Quartal und 1. Halbjahr 2020.

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Der EBIT von Fresenius Helios fiel im 2. Quartal 2020 um 28 % (währungsbereinigt: -29 %) auf 198 Mio € (2. Quartal 2019: 276 Mio €). Die EBIT-Marge betrug 8,6 % (2. Quartal 2019: 11,7 %). Im 1. Halbjahr 2020 fiel der EBIT von Fresenius Helios um 13 % (währungsbereinigt: -14 %) auf 472 Mio € (1. Halbjahr 2019: 544 Mio €). Die EBIT-Marge betrug 9,9 % (1. Halbjahr 2019: 11,7 %). Covid-19-Effekte hatten einen deutlich negativen Einfluss auf die EBIT-Entwicklung im 2. Quartal und 1. Halbjahr 2020.

Der EBIT von Helios Deutschland fiel im 2. Quartal 2020 um 5 % auf 147 Mio € (2. Quartal 2019: 154 Mio €). Der Rückgang ist im Wesentlichen zurückzuführen auf gestiegende Kosten für den Schutz von Patientinnen und Patienten sowie Mitarbeiterinnen und Mitarbeitern bei gleichzeitig fehlenden Umsätzen. Das Gesetz zur Entlastung der Krankenhäuser in Deutschland konnte die negativen Effekte abmildern, jedoch nicht in vollem Umfang ausgleichen. Covid-19-Effekte hatten einen moderat negativen Einfluss auf die EBIT-Entwicklung im 2. Quartal 2020. Die EBIT-Marge betrug 9,4 % (2. Quartal 2019: 10,2 %). Im 1. Halbjahr 2020 stieg der EBIT von Helios Deutschland um 3 % auf 312 Mio € (1. Halbjahr 2019: 303 Mio €). Die EBIT-Marge betrug 9,8 % (1. Halbjahr 2019: 10,1 %). Covid-19-Effekte hatten einen leicht negativen Einfluss auf das EBIT-Wachstum im 1. Halbjahr 2020.

Der EBIT von Helios Spanien fiel im 2. Quartal 2020 um 57 % (währungsbereinigt: -58 %) auf 54 Mio € (2. Quartal 2019: 127 Mio €). Die EBIT-Marge betrug 7,3 % (2. Quartal 2019: 15,1 %). Im 1. Halbjahr 2020 fiel der EBIT von Helios Spanien um 33 % (währungsbereinigt: -34 %) auf 166 Mio € (1. Halbjahr 2019: 248 Mio €). Die EBIT-Marge betrug 10,3 % (1. Halbjahr 2019: 14,9 %). Covid-19 hatte einen sehr deutlich negativen Einfluss auf die EBIT-Entwicklung im 2. Quartal und 1. Halbjahr aufgrund bislang nicht erfolgter Kompensation für entgangene elektive Behandlungen bei gleichzeitig höheren Kosten für umfangreiche Maßnahmen zur Bekämpfung der Pandemie. Trotz weiterhin bestehender Unsicherheiten hinsichtlich der Vergütung und Kompensation in Verbindung mit Covid-19 sollte das 2. Quartal mit Blick auf das EBIT die Talsohle durchschritten haben.

Das Ergebnis1 von Fresenius Helios fiel im 2. Quartal 2020 um 32 % auf 123 Mio € (2. Quartal 2019: 181 Mio €). Im 1. Halbjahr 2020 fiel das Ergebnis von Fresenius Helios um 16 % auf 299 Mio € (1. Halbjahr 2019: 355 Mio €).

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Der operative Cashflow stieg im 2. Quartal 2020 auf 295 Mio € (2. Quartal 2019: 208 Mio €) aufgrund der verkürzten Zahlungsziele im Rahmen des Gesetzes zur wirtschaftlichen Entlastung der Krankenhäuser in Deutschland. Die Cashflow-Marge stieg auf 12,7 % (2. Quartal 2019: 8,9 %). Im 1. Halbjahr 2020 stieg der operative Cashflow auf 440 Mio € (1. Halbjahr 2019: 311 Mio €). Die Cashflow-Marge stieg auf 9,2 % (1. Halbjahr 2019: 6,7 %).

Inklusive Covid-19-Effekte rechnet Fresenius Helios für das Geschäftsjahr 2020 nun mit einem organischen Umsatzwachstum1 von 1 bis 4 % und einem währungsbereinigten EBIT2, der nahezu unverändert zum Geschäftsjahr 2019 ist. Dies ersetzt den ursprünglichen Ausblick, der ein organisches Umsatzwachstum1 von 3 bis 6 % und ein währungsbereinigtes Wachstum des EBIT2 von 3 bis 7 % exklusive Covid-19-Effekte vorsah.

1 Basis 2019: 9.234 Mio €

2 Basis 2019: 1.025 Mio €

Fresenius Vamed

Fresenius Vamed realisiert weltweit Projekte und erbringt Dienstleistungen für Krankenhäuser und andere Gesundheitseinrichtungen und ist ein führender Post-Akut-Anbieter in Zentraleuropa. Das Leistungsspektrum umfasst die gesamte Wertschöpfungskette: von der Entwicklung, Planung und schlüsselfertigen Errichtung über die Instandhaltung bis zum technischen Management und zur Gesamtbetriebsführung.

- Sehr deutlich negative Covid-19-Effekte im Rahmen der Erwartungen

- Verschiebungen und Stornierungen von Aufträgen und Abwicklungen im Projektgeschäft aufgrund von Covid-19

- Post-Akut-Geschäft negativ beeinflusst durch verschobene elektive Behandlungen aufgrund der Covid-19-Pandemie sowie durch die behördliche Anordnung Rehabilitationseinrichtungen zu schließen

- Neuer Ausblick beinhaltet geschätzte Covid-19-Effekte

Der Umsatz von Fresenius Vamed stieg im 2. Quartal 2020 um 2 % (währungsbereinigt: 1 %) auf 475 Mio € (2. Quartal 2019: 467 Mio €). Organisch sank der Umsatz um 1 %. Akquisitionen trugen 2 % zum Wachstum bei. Geschätzte Covid-19-Effekte hatten einen deutlich negativen Einfluss auf das organische Umsatzwachstum im 2. Quartal. Im 1. Halbjahr 2020 stieg der Umsatz von Fresenius Vamed um 7 % (währungsbereinigt: 7%) auf 974 Mio € (1. Halbjahr 2019: 907 Mio €). Das organische Umsatzwachstum lag bei 5 %. Akquisitionen trugen 2 % zum Wachstum bei. Geschätzte Covid-19-Effekte hatten einen moderat negativen Einfluss auf das organische Umsatzwachstum im 1. Halbjahr 2020.