Die Veränderungsrate, wesentlicher Parameter für die Steigerung der Kostenerstattung von Krankenhaus-Leistungen, ist für das Jahr 2022 auf 2,29 % festgesetzt worden. Die Steigerung auf Ebene einzelner Krankenhäuser kann wegen der unterschiedlichen Ausgestaltung in einzelnen Bundesländern und möglicher standortabhängiger Abschläge unter dieser Obergrenze liegen.

Fresenius Medical Care, der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen, feiert 25-jähriges Bestehen. 1996 aus dem Zusammenschluss der damaligen Dialysesparte von Fresenius und dem US-amerikanischen Dialysedienstleister National Medical Care entstanden, beschäftigt das Unternehmen heute über 120.000 Mitarbeiterinnen und Mitarbeiter, betreibt mehr als 4.100 Dialysezentren in mehr als 65 Ländern und betreut rund 345.000 Patientinnen und Patienten. In den vergangenen 25 Jahren hat sich die Zahl der in den Dialysezentren des Unternehmens behandelten Patientinnen und Patienten mehr als versechsfacht und die Menge produzierter Dialysefilter (Dialysatoren) verzehnfacht.

Rice Powell, Vorstandsvorsitzender von Fresenius Medical Care: „Vor 25 Jahren wurde Fresenius Medical Care gegründet mit dem Anspruch, die Lebensqualität unserer Patientinnen und Patienten kontinuierlich zu verbessern, indem wir ihnen hochwertige Produkte sowie innovative Technologien und Behandlungskonzepte anbieten. Diese Ziele werden wir auch in Zukunft verfolgen. Als Weltmarktführer bei Dialysetherapien und Dialyseprodukten nutzen wir dafür jede Möglichkeit zur Weiterentwicklung, von der Digitalisierung bis zur Entwicklung gänzlich neuer Behandlungsmöglichkeiten.“

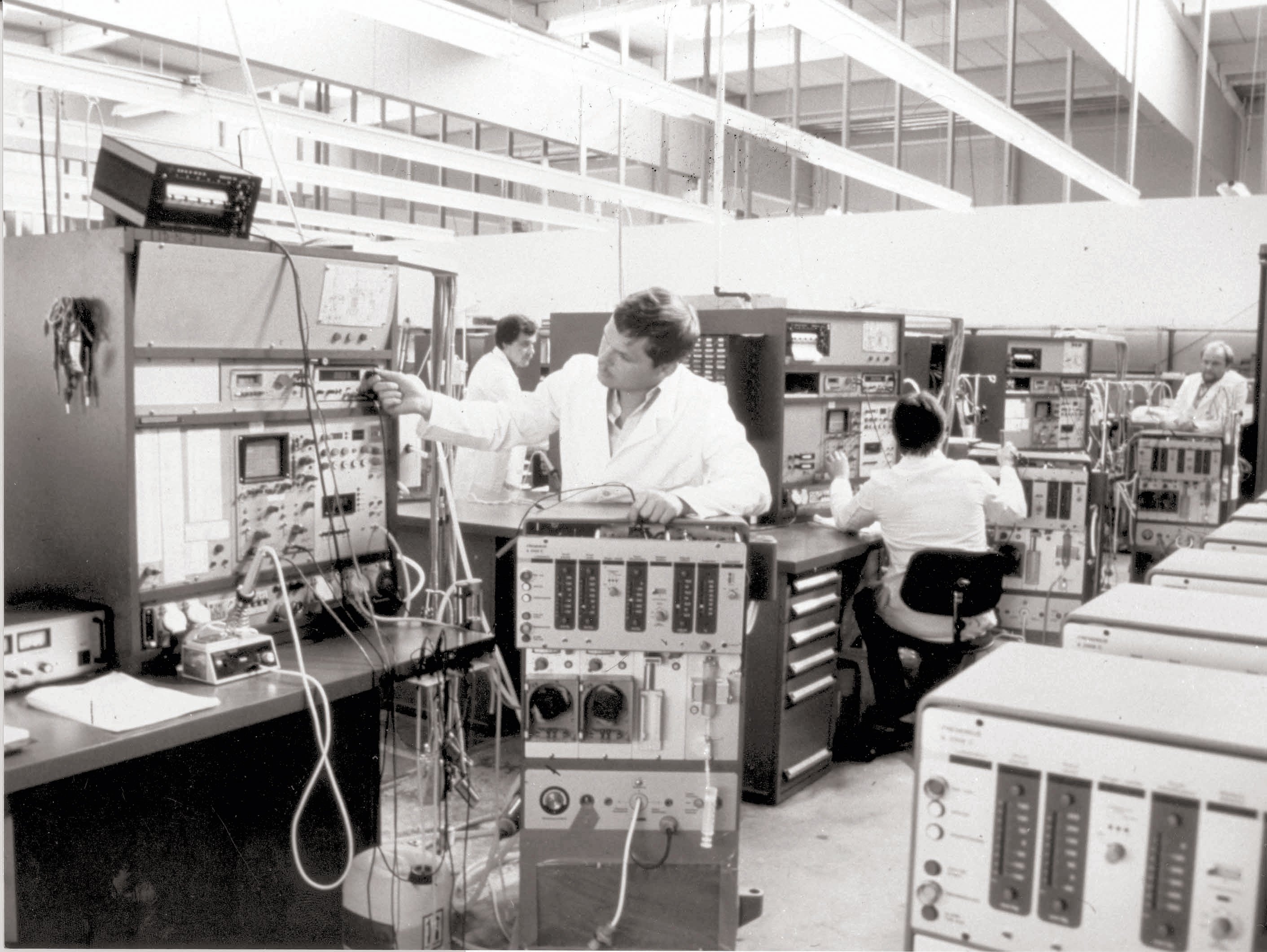

Die Ursprünge dieser Erfolgsgeschichte reichen bis in die 1960er-Jahre zurück. Damals übernimmt Fresenius den Vertrieb von Dialysegeräten und Dialysatoren verschiedener ausländischer Firmen und gewinnt bedeutende Marktanteile. 1979 stellt das Unternehmen das erste eigene Dialysegerät A2008 vor, das in den folgenden Jahren zum weltweit führenden und meistverkauften Dialysegerät wird – eine Spitzenposition, die Fresenius Medical Care mit den Nachfolgemodellen weiter ausbaut. Heute stammt fast jedes zweite weltweit verkaufte Dialysegerät von Fresenius Medical Care. Anfang der 1980er-Jahre entwickelt das Unternehmen die ersten Dialysefilter aus Polysulfon und läutet damit eine neue Ära in der Behandlung Nierenkranker ein. Dialysatoren aus Polysulfon reinigen das Blut besonders effektiv und bestimmen bis heute den Industrie-Qualitätsstandard. Bis heute hat Fresenius Medical Care insgesamt mehr als zwei Milliarden Dialysatoren produziert.

Der Erfolg im Produktbereich ebnet schließlich den Weg für den Einstieg ins Geschäft mit Dialysedienstleistungen. 1996 übernimmt Fresenius den US-amerikanischen Dialysedienstleister National Medical Care und verschmilzt ihn mit der eigenen Dialysesparte – die Geburtsstunde von Fresenius Medical Care. Im selben Jahr geht das Unternehmen in Frankfurt und New York an die Börse. 1999 werden die Aktien von Fresenius Medical Care in den DAX30 aufgenommen.

Vom Zeitpunkt der Gründung an ist Fresenius Medical Care der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Diese Position baut das Unternehmen mit immer neuen Meilensteinen kontinuierlich aus: 1999 verlässt das 100.000. Dialysegerät das Werk im unterfränkischen Schweinfurt. Im Jahr 2003 behandelt Fresenius Medical Care erstmals mehr als 100.000 Patientinnen und Patienten weltweit und produziert mehr als 50 Millionen Dialysatoren jährlich. 2007 fertigt das Unternehmen den 500-millionsten Dialysator, 2013 schon den 1-milliardsten. Im Jahr davor verlässt das 500.000. Dialysegerät das Werk in Schweinfurt.

Fresenius Medical Care verbessert die Dialysetechnik immer weiter und entwickelt neue, innovative Behandlungskonzepte. Im Frühjahr 2016 führt das Unternehmen seine neueste Generation von Hämodialysegeräten ein: Die 6008 verbessert die Dialysebehandlung und macht sie noch ökonomischer. Anfang 2019 führt Fresenius Medical Care das speziell für die Bedürfnisse in Schwellenländern entwickelte Dialysegerät 4008A ein. Das Gerät bietet den hohen Therapiestandard von Fresenius Medical Care und hält gleichzeitig die Kosten für die Gesundheitssysteme möglichst gering.

Zum starken Wachstum von Fresenius Medical Care tragen immer wieder auch große strategische Akquisitionen bei: 2006 übernimmt das Unternehmen die Renal Care Group, den damals drittgrößten Betreiber von Dialysezentren in den USA. 2011 folgt mit Liberty Dialysis die Übernahme eines weiteren großen Betreibers von Dialysezentren in den USA. Mit der Akquisition von Euromedic im selben Jahr baut Fresenius Medical Care die Präsenz in Mittel- und Osteuropa deutlich aus. Im Jahr 2019 erweitert das Unternehmen das Angebot für die Heimdialyse mit der Übernahme von NxStage und bietet Patientinnen und Patienten damit noch mehr Therapieoptionen an. 2020 erhalten bereits zwölf Prozent der Patientinnen und Patienten von Fresenius Medical Care ihre Dialysebehandlung zuhause.

Auch für die Zukunft rechnet das Unternehmen mit weiterem starken Wachstum: Bis zum Jahr 2025 erwartet das Unternehmen eine durchschnittliche jährliche Umsatzsteigerung im mittleren einstelligen Prozentbereich und eine durchschnittliche jährliche Steigerung des Konzernergebnisses im hohen einstelligen Prozentbereich. Fresenius Medical Care beabsichtigt, die bislang noch stark fragmentierte Behandlung nierenkranker Menschen deutlich enger und über den gesamten Krankheitsverlauf hinweg zu verzahnen. Hierzu möchte das Unternehmen seine Kernkompetenzen in den Bereichen Innovative Produkte, Betrieb ambulanter Einrichtungen, Standardisierung medizinischer Verfahren und Koordination der Patientinnen und Patienten noch effektiver nutzen.

Auf einer Sonderseite hat Fresenius Medical Care zahlreiche Informationen und Materialien zum 25-jährigen Bestehen zusammengetragen: https://www.freseniusmedicalcare.com/de/25-jahre/

Diese Mitteilung enthält zukunftsbezogene Aussagen, die verschiedenen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie z.B. Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, behördlichen Genehmigungen, Auswirkungen der Covid-19-Pandemie, Ergebnissen klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Diese und weitere Risiken und Unsicherheiten sind im Detail in den Berichten der Fresenius Medical Care AG & Co. KGaA beschrieben, die bei der U.S.-amerikanischen Börsenaufsicht (U.S. Securities and Exchange Commission) eingereicht werden. Fresenius Medical Care übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Helios Deutschland hat seinen zweiten Nachhaltigkeitsbericht veröffentlicht. Der 60-seitige Bericht „Stark in die Zukunft" blickt auf die komplexen Herausforderungen des Corona-Jahres 2020 zurück und zeigt auf, in welchen Bereichen die Pandemie die Entwicklungen bei Deutschlands größten privaten Klinikbetreiber vorangetrieben hat. Helios Deutschland hat für seine Nachhaltigkeitsstrategie vier Handlungsfelder definiert: Patienten, Mitarbeiter, Umwelt und Compliance. Der Bericht wurde nach den GRI-Standards der Global Reporting Initiative erstellt und ist ab sofort in deutscher Sprache unter www.helios-gesundheit.de/nachhaltigkeit verfügbar. Eine englische Version wird in Kürze veröffentlicht.

Helios Deutschland hat seinen zweiten Nachhaltigkeitsbericht veröffentlicht. Der 60-seitige Bericht „Stark in die Zukunft" blickt auf die komplexen Herausforderungen des Corona-Jahres 2020 zurück und zeigt auf, in welchen Bereichen die Pandemie die Entwicklungen bei Deutschlands größten privaten Klinikbetreiber vorangetrieben hat. Helios Deutschland hat für seine Nachhaltigkeitsstrategie vier Handlungsfelder definiert: Patienten, Mitarbeiter, Umwelt und Compliance. Der Bericht wurde nach den GRI-Standards der Global Reporting Initiative erstellt und ist ab sofort in deutscher Sprache unter www.helios-gesundheit.de/nachhaltigkeit verfügbar. Eine englische Version wird in Kürze veröffentlicht.

Mit einem umfangreichen Online-Programm beteiligt sich der Gesundheitskonzern Fresenius am 10. September 2021 an der 10. „Nacht der Ausbildung", die aufgrund der Corona-Pandemie rein virtuell stattfindet. Von 17.00 bis 22.00 Uhr öffnet das Unternehmen die virtuellen Türen für interessierte Schülerinnen und Schüler, Eltern und Lehrkräfte.

Besucherinnen und Besucher können sich per Chat über Microsoft-Teams über die Ausbildungsberufe und dualen Studiengänge informieren, die Fresenius an den Standorten Bad Homburg und Friedberg anbietet. Außerdem können sie an folgenden abwechslungsreichen Online-Programmpunkten über Microsoft-Teams teilnehmen:

Die Berufsausbildung bei Fresenius:

Besucherinnen und Besucher erhalten nützliche Informationen rund um die Ausbildungsmöglichkeiten bei Fresenius.

Die Ausbildungswerkstatt bei Fresenius:

Einblick in unsere Ausbildungswerkstatt für die technischen Berufe bei Fresenius. Es wird ein selbst angefertigtes Baustück für die Produktion gezeigt und vorgeführt.

Experimente aus der Welte der Chemie:

Auszubildende veranschaulichen gemeinsam mit einem Lehrer der Paul-Ehrlich-Schule, Frankfurt am Main, anhand von Versuchen und Experimenten, welche Themen im Verlauf einer naturwissenschaftlichen Ausbildung auf dem Programm stehen.

Cyber Security:

Phishing-Mails und andere Bedrohungen - Teilnehmerinnen und Teilnehmer erfahren, wie Sie sich in der Online-Welt schützen können

Technik eines Dialysegeräts:

Wie sind Mechanik und Elektronik verzahnt? Demonstration am Beispiel der Technik eines Dialysegeräts.

Logistik bei Fresenius:

Lager, Versand und Transport - Spannende Einblicke in das Lager von Fresenius Kabi in Friedberg

Deutschlandweit bildet Fresenius mehr als 5.900 Auszubildende und dual Studierende aus. Bewerberinnen und Bewerber können aus 46 Ausbildungsberufen und 25 dualen Studiengängen im technischen, IT-, kaufmännischen, Logistik-, naturwissenschaftlichen sowie im Pflege- und Gesundheitsbereich die für sie passende Ausbildung auswählen.

Weitere Informationen zur 10. „Nacht der Ausbildung" in Bad Homburg finden Sie auf der Karriere-Website von Fresenius (nacht-der-ausbildung | Fresenius Karriere) sowie auf der Internetseite der Stadt Bad Homburg (www.nachtderausbildung-bad-homburg.de).

Fresenius Kabi hat einen wichtigen Meilenstein auf dem Weg zur Zulassung eines weiteren Biosimilars erreicht. MSB11456, ein Tocilizumab-Biosimilar-Kandidat, hat die primären und sekundären Endpunkte in zwei konsekutiv durchgeführten klinischen Studien erfolgreich erreicht. Weitere Informationen finden Sie auf der Website von Fresenius Kabi.

Fresenius Kabi hat einen wichtigen Meilenstein auf dem Weg zur Zulassung eines weiteren Biosimilars erreicht. MSB11456, ein Tocilizumab-Biosimilar-Kandidat, hat die primären und sekundären Endpunkte in zwei konsekutiv durchgeführten klinischen Studien erfolgreich erreicht. Weitere Informationen finden Sie auf der Website von Fresenius Kabi.

Fresenius Helios veräußert die Klinik in Volkach bei Würzburg an das Gesundheitsunternehmen Remedium Healthcare. Eine entsprechende Vereinbarung zu dem 40-Betten-Haus umfasst auch die Übertragung von zwei verbundenen Facharztzentren in der Region. Die Transaktion ist ein erstes Ergebnis der laufenden strategischen Überprüfung und Optimierung des Krankenhausportfolios von Helios. Der Abschluss der Transaktion wird spätestens bis zum ersten Quartal 2022 erwartet. Zu finanziellen Details haben beide Seiten Stillschweigen vereinbart.

Fresenius Helios veräußert die Klinik in Volkach bei Würzburg an das Gesundheitsunternehmen Remedium Healthcare. Eine entsprechende Vereinbarung zu dem 40-Betten-Haus umfasst auch die Übertragung von zwei verbundenen Facharztzentren in der Region. Die Transaktion ist ein erstes Ergebnis der laufenden strategischen Überprüfung und Optimierung des Krankenhausportfolios von Helios. Der Abschluss der Transaktion wird spätestens bis zum ersten Quartal 2022 erwartet. Zu finanziellen Details haben beide Seiten Stillschweigen vereinbart.

Fresenius Medical Care erweitert die Kompetenzen seines Global Medical Office: Das Unternehmen hat sich zum Ziel gesetzt, im Rahmen einer ganzheitlichen Nierentherapie eine aktive Rolle auf dem Gebiet der Nierentransplantation zu übernehmen. Zu diesem Zweck hat Fresenius Medical Care die neu geschaffene Stelle des Leiters Transplantationsmedizin mit dem US-Amerikaner Dr. Benjamin Hippen (49) besetzt. In dieser Funktion soll er die weltweiten Aktivitäten des Unternehmens zur Verbesserung des Zugangs zu und des Verständnisses von Transplantationen koordinieren. Dr. Hippen ist ein renommierter Allgemein- und Transplantations-Nephrologe. Zuletzt war er Mitglied des Verwaltungsrats von InterWell Health in Nordamerika, einem Nephrologen-Netzwerk, an dem Fresenius Medical Care beteiligt ist.