Geschäftsbericht 2024 (IFRS)

Konzernabschluss und Konzernlagebericht (IFRS)

Share

Services

Angaben ohne explizite Zeitangabe beziehen sich auf den Zeitraum 1. Quartal 2023.

1Gemäß Ausblick für das Geschäftsjahr 2023, ohne Provider Relief Fund (PRF) bei Fresenius Medical Care

2Vor Sondereinflüssen, Q1/22 angepasst nach Neubewertung des Anteils an Humacyte

3Vor Sondereinflüssen

„Einfachere Konzernstruktur, verbesserte Performance und klarer Fokus: Die Weichen sind gestellt. Unsere Produktivitätsmaßnahmen greifen. Fresenius ist mit einer erfreulich guten Wachstumsdynamik ins neue Jahr gestartet“, sagt Michael Sen, Vorstandsvorsitzender von Fresenius. „Unsere Operating Companies Fresenius Kabi und Fresenius Helios haben ein starkes erstes Quartal gezeigt. Die Dekonsolidierung der Fresenius Medical Care liegt im Plan und der Turnaround kommt ebenfalls voran. Dieses Momentum wollen wir verstärken, und hier sind alle Unternehmensbereiche gefordert.“

Dekonsolidierung von Fresenius Medical Care

Die Dekonsolidierung von Fresenius Medical Care kommt planmäßig voran. Das Konzept zur Umsetzung ist fertiggestellt und die entsprechenden Verträge werden derzeit ausgearbeitet. Der Termin für die außerordentliche Hauptversammlung von Fresenius Medical Care ist auf den 14. Juli 2023 festgelegt worden. Vorbehaltlich der erforderlichen Zustimmungen der Aktionärinnen und Aktionäre sowie der Eintragung im Handelsregister, soll der Formwechsel bis spätestens Ende des Geschäftsjahres 2023 umgesetzt werden.

Darüber hinaus wird ab dem 1. Quartal 2023 Fresenius Medical Care bei ausgewählten Kennzahlen der Finanzberichterstattung des Konzerns separat ausgewiesen und bildet somit bereits heute #FutureFresenius ab.

Strukturelle Produktivitätsverbesserung

Aus dem Kosten- und Effizienzprogramm wurden im 1. Quartal 2023 bereits rund 130 Mio € an strukturellen Kosteneinsparungen auf EBIT-Ebene und damit bereits rund 25% der für 2023 geplanten Einsparungen erzielt. Im gleichen Zeitraum fielen Einmalaufwendungen von rund 50 Mio € an, um diese Einsparungen zu realisieren. Diese werden als Sondereinflüsse ausgewiesen. Davon investierte Fresenius Medical Care 26 Mio € und erzielte Kosteneinsparungen in Höhe von rund 60 Mio €.

Konzern-Ausblick für 2023 bestätigt

Fresenius erwartet für das Geschäftsjahr 2023 ein organisches Konzernumsatzwachstum1 im niedrigen bis mittleren einstelligen Prozentbereich. Der währungsbereinigte EBIT2 des Konzerns soll in etwa stabil bleiben oder im bis zu hohen einstelligen Prozentbereich zurückgehen.

Ohne Fresenius Medical Care soll der währungsbereinigte Konzern-EBIT3 in etwa stabil bleiben oder im bis zu mittleren einstelligen Prozentbereich zurückgehen.

Fresenius rechnet damit, dass die Kennziffer Netto-Finanzverbindlichkeiten/EBITDA4 zum Jahresende 2023 leicht über dem Wert des Geschäftsjahresende 2022 liegen wird (31. Dezember 2022: 3,65x5), abhängig von Desinvestitionsaktivitäten. Der selbst definierte Zielkorridor für den Verschuldungsgrad liegt unverändert bei 3,0x bis 3,5x.

Erwartungen zu Einflüssen auf das Geschäftsjahr 2023

Für das Geschäftsjahr 2023 geht Fresenius davon aus, dass es weder zu weiteren Verschärfungen geopolitischer Spannungen noch zu einer Verschlechterung der aktuellen Lage durch COVID-19 kommen wird und dass sich Lieferkettenengpässe zunehmend abschwächen. Fresenius erwartet darüber hinaus, dass sich die allgemeine Kosteninflation und der Arbeitskräftemangel deutlich negativer auf das Geschäft auswirken werden als im Jahr 2022. Dies ist im Wesentlichen auf die sich annualisierenden Belastungen durch Kosteninflation zurückzuführen.

Mögliche Auswirkungen erhöhter Volatilität und eingeschränkter Visibilität auf Geschäftsentwicklung und Bilanz wird Fresenius weiterhin genau beobachten.

Im Hinblick auf den Beitrag von Fresenius Medical Care zu den Finanzzahlen des Fresenius-Konzerns gelten die für den Ausblick von Fresenius Medical Care für das Geschäftsjahr 2023 getroffenen Annahmen auch vollumfänglich für den Ausblick des Fresenius-Konzerns. 2022 wurde der EBIT von Fresenius Medical Care durch finanzielle Unterstützung der US-Regierung in Höhe von 277 Mio € (nicht-währungsbereinigt) positiv beeinflusst. Für 2023 erwartet das Unternehmen dagegen keine weitere Unterstützung der Regierung.

Alle diese Annahmen sind mit erheblichen Unsicherheiten behaftet.

1 Basis 2022: 40.840 Mio €

2 Basis 2022: 3.727 Mio €, vor Sondereinflüssen, vor PRF; 2023 vor Sondereinflüssen

3 Basis 2022: 2.187 Mio €, vor Sondereinflüssen; 2023 vor Sondereinflüssen

4 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; Pro-forma-Akquisitionen/-Desinvestitionen; ohne potenzielle weitere Akquisitionen/-Desinvestitionen; vor Sondereinflüssen; inklusive Leasingverbindlichkeiten

5 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; Pro-forma-Akquisitionen/-Desinvestitionen; vor Sondereinflüssen; inklusive Leasingverbindlichkeiten

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

5 % Wachstum beim währungsbereinigten Umsatz

Der Konzernumsatz stieg um 5 % (währungsbereinigt: 5 %) auf 10.225 Mio € (1. Quartal 2022: 9.720 Mio €). Das organische Wachstum betrug 5 %. Akquisitionen/Desinvestitionen trugen netto 0 % zum Umsatzanstieg bei. Währungsumrechnungseffekte hatten insgesamt keinen Einfluss auf das Umsatzwachstum. Ohne Fresenius Medical Care, stieg der Konzernumsatz um 7 % (währungsbereinigt: 7 %) auf 5.546 Mio € (1. Quartal 2022: 5.192 Mio €).

Erwartungsgemäß 10 %1 Rückgang beim währungsbereinigten EBIT2

Der Konzern-EBITDA vor Sondereinflüssen fiel um 5 % (währungsbereinigt: -6 %) auf 1.585 Mio € (1. Quartal 20222: 1.662 Mio €). Der berichtete Konzern-EBITDA betrug 1.491 Mio € (1. Quartal 2022: 1.595 Mio €).

Der Konzern-EBIT vor Sondereinflüssen fiel um 9 % (währungsbereinigt: -11 %/-10 %1) auf 908 Mio € (1. Quartal 20222: 1.000 Mio €). Der Rückgang ist hauptsächlich auf die erwartete Annualisierung von Inflationseffekten wie Kostensteigerungen bei Personal, Material, Logistik und Energie zurückzuführen. Dies ist dadurch begründet, dass H2/2022 im Vergleich zu H1/2022 stärkere inflationsbedingte Kostensteigerungen aufwies. Darüber hinaus hat die sehr negative Entwicklung bei Fresenius Vamed den Konzern-EBIT belastet. Die EBIT-Marge vor Sondereinflüssen betrug 8,9 % (1. Quartal 20222: 10,3 %). Der berichtete Konzern-EBIT betrug 787 Mio € (1. Quartal 2022: 902 Mio €). Ohne Fresenius Medical Care fiel der Konzern-EBIT vor Sondereinflüssen um 7 % (währungsbereinigt: -7 %) auf 554 Mio € (1. Quartal 20222: 593 Mio €). Die EBIT-Marge ohne Fresenius Medical Care vor Sondereinflüssen betrug 10,0 % (1. Quartal 20222: 11,4 %).

Das Zinsergebnis vor Sondereinflüssen lag bei -170 Mio € (1. Quartal 20222: -119 Mio €), im Wesentlichen aufgrund von Refinanzierungsaktivitäten in einem gestiegenem Zinsumfeld. Das berichtete Zinsergebnis lag bei -170 Mio € (1. Quartal 2022: -118 Mio €).

Die Steuerquote vor Sondereinflüssen stieg auf 24,9 % (1. Quartal 20222: 22,7 %), im Wesentlichen aufgrund des Anstiegs des Anteils der steuerlich nicht absetzbaren Aufwendungen im Vergleich zum steuerpflichtigen Einkommen bei Fresenius Medical Care sowie der Nichtansetzung von erhöhten Verlustvorträgen. Die berichtete Steuerquote betrug 25,0 % (1. Quartal 2022: 23,6 %).

Der auf andere Gesellschafter entfallende Gewinn vor Sondereinflüssen lag bei

-165 Mio € (1. Quartal 20222: -218 Mio €). Davon entfielen 93 % auf Anteile anderer Gesellschafter an Fresenius Medical Care. Der auf andere Gesellschafter entfallende berichtete Gewinn lag bei -117 Mio € (1. Quartal 2022: -186 Mio €).

1 Gemäß Ausblick für das Geschäftsjahr 2023, ohne Provider Relief Fund (PRF) bei Fresenius Medical Care

2 Vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

Das Konzernergebnis1 vor Sondereinflüssen fiel um 16 % (währungsbereinigt: -17 %) auf 389 Mio € (1. Quartal 20222: 463 Mio €). Der Rückgang ist im Wesentlichen auf inflationsbedingte Kostensteigerungen und die negative Ergebnisentwicklung bei Fresenius Vamed zurückzuführen. Darüber hinaus haben steigende Zinskosten und eine höhere Steuerquote die Ergebnisentwicklung belastet. Das berichtete Konzernergebnis1 fiel auf 346 Mio € (1. Quartal 2022: 413 Mio €). Ohne Fresenius Medical Care fiel das Konzernergebnis1 vor Sondereinflüssen um 14 % (währungsbereinigt: -16 %) auf 341 Mio € (1. Quartal 20222: 397 Mio €).

Das Ergebnis je Aktie1 vor Sondereinflüssen fiel um 17 % (währungsbereinigt: -18 %) auf 0,69 € (1. Quartal 20222: 0,83 €). Das berichtete Ergebnis je Aktie1 betrug 0,61 € (1. Quartal 2022: 0,74 €).

Investitionen

Fresenius investierte 353 Mio € in Sachanlagen. Dies entspricht 3 % des Konzernumsatzes (1. Quartal 2022: 338 Mio €; 3 % des Konzernumsatzes). Schwerpunkte waren Instandhaltungs- und Erweiterungsinvestitionen in Dialysezentren, Produktionsstätten sowie Krankenhäuser und Tageskliniken. Ohne Fresenius Medical Care investierte Fresenius 211 Mio € in Sachanlagen. Dies entspricht 4 % des Umsatzes. (1. Quartal 2022: 176 Mio €; 3 % des Umsatzes).

Das Akquisitionsvolumen betrug 68 Mio € (1. Quartal 2022: 162 Mio €) und entfiel im Wesentlichen auf Investitionen in Fremdkapitalinstrumente und den Erwerb von Dialysekliniken durch Fresenius Medical Care. Ohne Fresenius Medical Care betrug das Akquisitionsvolumen 18 Mio € (1. Quartal 2022: 79 Mio €).

Cashflow-Entwicklung

Der operative Konzern-Cashflow stieg auf 175 Mio € (1. Quartal 2022: 101 Mio €) aufgrund der staatlichen Unterstützungsmaßnahmen zur Abfederung der Energiekostensteigerungen für Fresenius Helios in Deutschland. Bei Fresenius Kabi belasteten insbesondere gestiegene Forderungen und Vorräte den Cashflow. Darüber hinaus wirkte sich die Ergebnisentwicklung bei Fresenius Vamed negativ aus. Das erste Quartal ist aufgrund von zeitlichen Verschiebungen mit Nachholeffekten im Laufe des Jahres traditionell ein schwächeres Cashflow-Quartal. Die operative Cashflow-Marge betrug 1,7 % (1. Quartal 2022: 1,0 %). Der Free Cashflow vor Akquisitionen und Dividenden stieg auf -177 Mio € (1. Quartal 2022: -255 Mio €). Der Free Cashflow nach Akquisitionen und Dividenden stieg auf -281 Mio € (1. Quartal 2022: -403 Mio €).

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

2 Vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

Die als Verhältnis des adjustierten Free Cashflow1 zum EBIT vor Sondereinflüssen definierte Cash Conversion Rate (CCR) belief sich auf 0,3 (LTM: 1,1). Nachdem das erste Quartal aufgrund von zeitlichen Verschiebungen traditionell ein schwächeres Cashflow-Quartal ist, wird eine Aufholung im Laufe des Jahres erwartet.

Solide Vermögens- und Kapitalstruktur

Die Bilanzsumme des Konzerns blieb gegenüber dem Jahresende 2022 so gut wie unverändert (währungsbereinigt: 1 %) und lag bei 76.553 Mio € (31. Dezember 2022: 76.415 Mio €). Der Anstieg ist im Wesentlichen auf die Ausweitung der Geschäftstätigkeiten zurückzuführen, wohingegen Währungsumrechnungseffekte gegenläufig wirkten. Die kurzfristigen Vermögenswerte stiegen um 5 % (währungsbereinigt: 6 %) auf 19.102 Mio € (31. Dezember 2022: 18.279 Mio €), im Wesentlichen bedingt durch den Anstieg der Forderungen aus Lieferungen und Leistungen. Die langfristigen Vermögenswerte fielen um 1 % (währungsbereinigt: 0 %) auf 57.451 Mio € (31. Dezember 2022: 58.136 Mio €).

Das Eigenkapital fiel um 0 % (stieg währungsbereinigt um 2 %) auf 32.173 Mio € (31. Dezember 2022: 32.218 Mio €). Die Eigenkapitalquote betrug 42,0 % (31. Dezember 2022: 42,2 %).

Die Finanzverbindlichkeiten des Konzerns stiegen um 0 % (währungsbereinigt: 1 %) auf 27.765 Mio € (31. Dezember 2022: 27.763 Mio €). Die Netto-Finanzverbindlichkeiten des Konzerns stiegen um 2 % (währungsbereinigt: 2 %) auf 25.444 Mio € (31. Dezember 2022: 25.014 Mio €).

Der Verschuldungsgrad zum 31. März 2023 lag bei 3,79x2,3 (31. Dezember 2022: 3,65x1,2). Der Anstieg ist im Wesentlichen aufgrund des niedrigeren EBITDA sowie auf gestiegene Netto-Finanzverbindlichkeiten zurückzuführen. Ohne Fresenius Medical Care lag der Verschuldungsgrad bei 3,96x1,2 (31. Dezember 2023: 3,80x1,2).

Im 1. Quartal 2023 lag der ROIC bei 4,8 % aufgrund des niedrigeren EBIT (4. Quartal 2022: 5,1%). Ohne Fresenius Medical Care lag der ROIC bei 5,2 % (4. Quartal 2022: 5,6 %).

1 Cashflow vor Akquisitionen und Dividenden; vor Zinsen, Steuern und vor Sondereinflüssen

2 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen

3 Vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

Unternehmensbereiche – Operating Companies

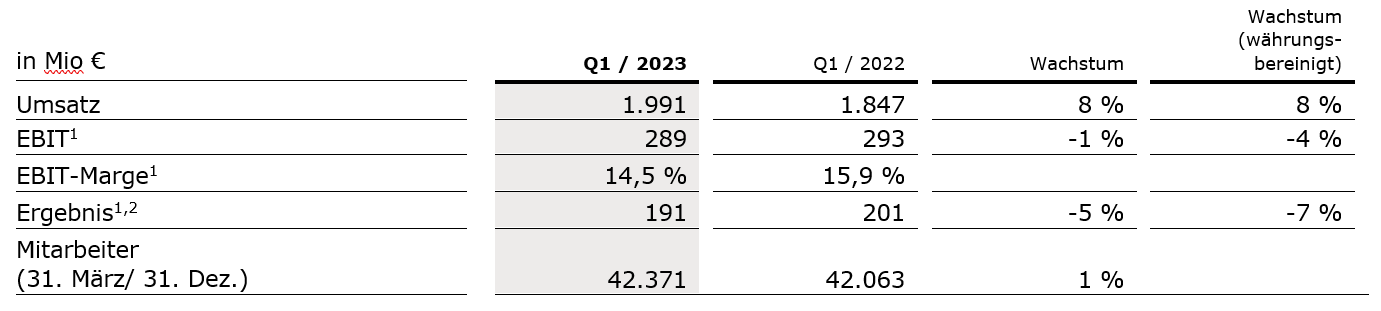

Fresenius Kabi

Fresenius Kabi ist spezialisiert auf Produkte für die Therapie und Versorgung von kritisch und chronisch kranken Patientinnen und Patienten. Das Portfolio umfasst Biopharmazeutika, klinische Ernährung, MedTech-Produkte, intravenös zu verabreichende generische Arzneimittel (I.V.-Arzneimittel) sowie I.V.-Flüssigkeiten.

Der Umsatz von Fresenius Kabi stieg um 8 % (währungsbereinigt: 8 %) auf 1.991 Mio € (1. Quartal 2022: 1.847 Mio €) im Wesentlichen getragen durch die gute Entwicklung der Wachstumsvektoren. Das organische Umsatzwachstum betrug 7 %.

Der Umsatz im Bereich MedTech stieg um 11 % (organisch: 9 %) auf 378 Mio € (1. Quartal 2022: 342 Mio €) im Wesentlichen aufgrund der guten Entwicklung in Lateinamerika.

Der Umsatz im Bereich Nutrition stieg um 4 % (organisch: 8 %) auf 602 Mio € (1. Quartal 2022: 577 Mio €) im Wesentlichen aufgrund der guten Entwicklung in Lateinamerika und Europa.

Der Umsatz im Bereich Biopharma stieg um 207 % (organisch: 57 %) auf 71 Mio € (1. Quartal 2022: 23 Mio €) im Wesentlichen aufgrund der guten Entwicklung in Lateinamerika.

Der Umsatz im Bereich Wachstumsvektoren (MedTech, Nutrition und Biopharma) stieg um 12 % (organisch: 10 %) auf 1.051 Mio € (1. Quartal 2022: 942 Mio €).

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

Der Umsatz im Bereich Pharma (IV Drugs & Fluids) stieg um 4 % (organisch: 3 %) auf 940 Mio € (1. Quartal 2022: 905 Mio €). Die gute Entwicklung in Europa und in Nordamerika wurde durch gegenläufige Effekte in China gedämpft.

Der EBIT1 fiel um 1 % (währungsbereinigt: -4 %) auf 289 Mio € (1. Quartal 2022: 293 Mio €) aufgrund der Annualisierung von Kosteninflationseffekten. Die EBIT-Marge1 betrug 14,5 % (1. Quartal 2022: 15,9 %) und lag damit innerhalb des strukturellen EBIT-Margenbandes. Die positive sequenzielle Entwicklung ist auf das gut voranschreitende Kosteneinsparungsprogramm sowie auf selektive Preisanpassungen zurückzuführen.

Der EBIT1 der Wachstumsvektoren (MedTech, Nutrition and Biopharma) fiel um 14 % (währungsbereinigt: -17 %) auf 96 Mio € (1. Quartal 2022: 112 Mio €) im Wesentlichen aufgrund von Annualisierung von Kosteninflationseffekten. Die EBIT-Marge1 betrug 9,2 % (1. Quartal 2022: 11,9 %).

Der EBIT1 im Bereich Pharma (IV Drugs & Fluids) stieg um 7 % (währungsbereinigt: 4 %) auf 197 Mio € (1. Quartal 2022: 185 Mio €) aufgrund der positiven Entwicklung in der nordamerikanischen Region. Die EBIT-Marge1 betrug 21,0 % (1. Quartal 2022: 20,4 %).

Das Ergebnis1,2 fiel um 5 % (währungsbereinigt: -7 %) auf 191 Mio € (1. Quartal 2022: 201 Mio €).

Der operative Cashflow fiel auf 21 Mio € (1. Quartal 2022: 133 Mio €), hauptsächlich aufgrund von zeitlichen Verschiebungen und dem Aufbau von Nettoumlaufvermögen, insbesondere höheren Vorräten. Die Cashflow-Marge betrug 1,1 % (1. Quartal 2022: 7,2 %).

Fresenius Kabi erwartet für das Geschäftsjahr 2023 ein organisches Umsatzwachstum3 im niedrigen bis mittleren einstelligen Prozentbereich. Die EBIT-Marge4 soll in etwa ein Prozentpunkt unter dem strukturellen Margenband von 14 bis 17 % liegen.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

3 Basis 2022: 7.850 Mio €

4 Basis 2022: EBIT-Marge: 13,8 %, vor Sondereinflüssen; 2023 vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

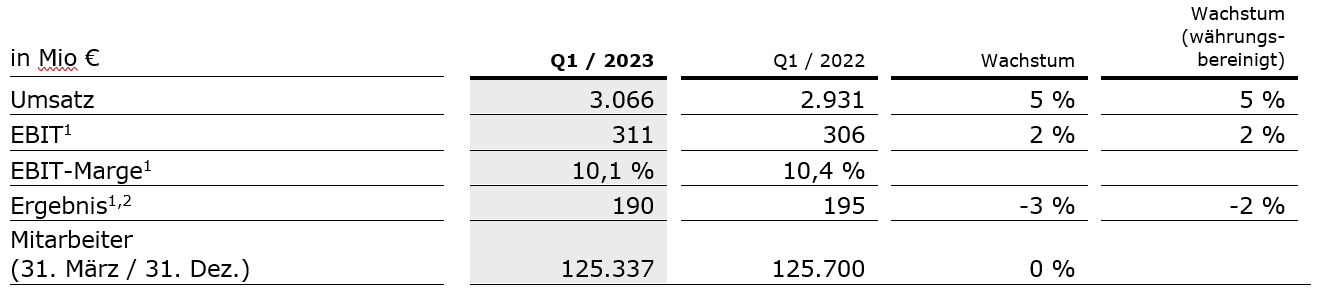

Fresenius Helios

Fresenius Helios ist Europas führender privater Gesundheitsdienstleister. Zum Unternehmen gehören Helios Deutschland, Helios Spanien und Helios Fertility. Helios Deutschland betreibt 87 Krankenhäuser, rund 240 Medizinische Versorgungszentren, 22 arbeitsmedizinische Zentren und 6 Präventionszentren. Helios Spanien betreibt 50 Krankenhäuser, ~100 ambulante Gesundheitszentren sowie rund 300 Einrichtungen für betriebliches Gesundheitsmanagement. Daneben ist es mit 8 Krankenhäusern sowie als Anbieter medizinischer Diagnostik in Lateinamerika aktiv. Helios Fertility bietet ein breites Spektrum modernster Dienstleistungen auf dem Gebiet der Reproduktionsmedizin an.

Der Umsatz stieg um 5 % (währungsbereinigt: 5 %) auf 3.066 Mio € (1. Quartal 2022: 2.931 Mio €). Das organische Umsatzwachstum betrug 5 %. Akquisitionen trugen 0 % zum Umsatzwachstum bei.

Der Umsatz von Helios Deutschland stieg um 3 % (organisch: 3 %) auf 1.828 Mio € (1. Quartal 2022: 1.783 Mio €) im Wesentlichen aufgrund von gestiegenen Fallzahlen.

Der Umsatz von Helios Spanien stieg um 7 % (währungsbereinigt: 9 %) auf 1.170 Mio € (1. Quartal 2022: 1.089 Mio €). Das organische Wachstum betrug 8 % und ist auf eine anhaltende Nachfrage nach Behandlungen zurückzuführen. Ferner zeigten die Krankenhäuser in Lateinamerika eine gute Entwicklung.

Der Umsatz von Helios Fertility stieg um 16 % (währungsbereinigt: 18 %) auf 66 Mio € (1. Quartal 2022: 57 Mio €) nachdem sich die Nachfrage nach Behandlungen wieder erholt.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

Der EBIT1 von Fresenius Helios stieg um 2 % (währungsbereinigt: 2 %) auf 311 Mio €

(1. Quartal 2022: 306 Mio €). Die EBIT-Marge1 betrug 10,1 % (1. Quartal 2022: 10,4 %).

Der EBIT1 von Helios Deutschland stieg trotz Kosteninflation um 1 % auf 155 Mio € (1. Quartal 2022: 154 Mio €). Die EBIT-Marge1 betrug 8,5 % (1. Quartal 2022: 8,6 %).

Der EBIT1 von Helios Spanien stieg aufgrund des guten Umsatzwachstums und trotz gestiegener Kosteninflation um 3 % (währungsbereinigt: 4 %) auf 157 Mio € (1. Quartal 2022: 153 Mio €). Die EBIT-Marge1 betrug 13,4 % (1. Quartal 2022: 14,0 %).

Der EBIT1 von Helios Fertility betrug 4 Mio € (1. Quartal 2022: 4 Mio €). Die EBIT-Marge1 lag bei 6,1 % (1. Quartal 2022: 7,0 %).

Das Ergebnis1,2 von Fresenius Helios fiel um 3 % (währungsbereinigt: -2 %) auf 190 Mio € (1. Quartal 2022: 195 Mio €).

Der operative Cashflow stieg auf 108 Mio € (1. Quartal 2022: -136 Mio €). Dies ist hauptsächlich auf staatliche Unterstützungsmaßnahmen zur Abfederung der höheren Energiekosten in Deutschland und ein verbessertes Management des Netto-Umlaufvermögens zurückzuführen. Die Cashflow-Marge lag bei 3,5 % (1. Quartal 2022: -4,6 %).

Fresenius Helios erwartet für das Geschäftsjahr 2023 ein organisches Umsatzwachstum3 im mittleren einstelligen Prozentbereich. Die EBIT-Marge4 soll innerhalb des strukturellen Margenbands von 9 bis 11 % liegen.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt.

3 Basis 2022: 11.716 Mio €

4 Basis 2022: EBIT-Marge: 10,1 %, vor Sondereinflüssen; 2023 vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

Die Unternehmensbereiche – Investment Companies

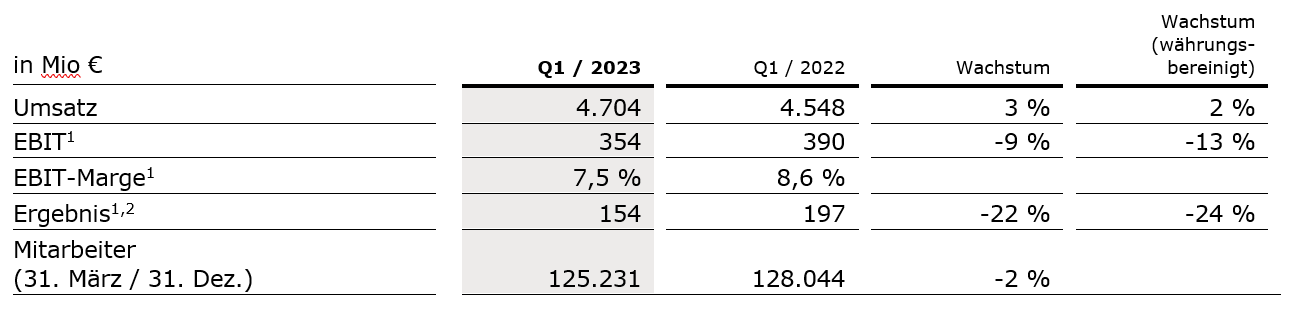

Fresenius Medical Care (Finanzzahlen gemäß Presseinformation von Fresenius Medical Care)

Fresenius Medical Care ist der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen. Zum 31. März 2023 behandelte Fresenius Medical Care rund 343.000 Patientinnen und Patienten in 4.060 Dialysezentren. Zu den wichtigsten Produktgruppen zählen Dialysatoren und Dialysegeräte. Darüber hinaus erbringt Fresenius Medical Care dialysebezogene Dienstleistungen.

Der Umsatz stieg im ersten Quartal um 3 % auf 4.704 Mio € (währungsbereinigt: +2 %, organisch: +2 %).

Der EBIT ging um 25 % zurück auf 261 Mio € (währungsbereinigt: -28 %). Dies entspricht einer Marge von 5,5 % (1. Quartal 2022: 7,6 %). Ohne Sondereffekte und U.S. Provider Relief Funding (PRF) sank der EBIT um 9 % auf 354 Mio € (währungsbereinigt: -13 %), was einer Marge von 7,5 % entspricht (1. Quartal 2022: 8,6 %).

Das Ergebnis2 sank um 45 % auf 86 Mio € (währungsbereinigt: -47 %). Ohne Sondereffekte und PRF verringerte sich das Ergebnis um 22 % auf 154 Mio € (währungsbereinigt:

-24 %).

Im 1. Quartal erwirtschaftete Fresenius Medical Care einen operativen Cashflow von 143 Mio € (1. Quartal 2022: 159 Mio €), was einer Marge von 3,0 % entspricht (1. Quartal 2022: 3,5 %). Der Rückgang im Vergleich zum Vorjahresquartal war hauptsächlich auf das niedrigere Ergebnis zurückzuführen.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

Auf Basis der Ergebnisse des ersten Quartals bestätigt Fresenius Medical Care seine Ziele für 2023. Das Unternehmen erwartet ein Umsatzwachstum im niedrigen bis mittleren einstelligen Prozentbereich1 und dass das operative Ergebnis stabil bleibt oder im bis zu hoch-einstelligen Prozentbereich2 zurückgeht.3

Für weitere Informationen siehe die Pressemitteilung von Fresenius Medical Care unter www.freseniusmedicalcare.com/de.

1 Basis 2022: 19.398 Mio €

2 Basis 2022: 1.540 Mio €

3 Umsatz und EBIT im Sinne dieses Ausblicks sind jeweils währungsbereinigt und berücksichtigen keine Sondereffekte. Sondereffekte werden als gesonderte Kennzahlen offengelegt („Umsatz ohne Sondereffekte“, EBIT ohne Sondereffekte“), um Effekte zu erfassen, die ungewöhnlicher Natur sind und zum Zeitpunkt der Erstellung der Prognose nicht vorhersehbar waren oder deren Umfang oder Auswirkungen nicht absehbar waren. Diese Effekte werden bereinigt, um die Vergleichbarkeit der vorgelegten Zahlen mit den Finanzzielen des Unternehmens zu gewährleisten, die ohne Sondereffekte festgelegt wurden.

Im Geschäftsjahr 2022 wurden Kosten im Zusammenhang mit dem FME25-Programm, die Auswirkungen des Kriegs in der Ukraine, die Auswirkungen der Hyperinflation in der Türkei, die Neubewertung des beizulegenden Zeitwerts des Anteils an Humacyte, Inc. und der Nettogewinn im Zusammenhang mit InterWell Health als Sondereffekte behandelt. Darüber hinaus wurde die Basis (Geschäftsjahr 2022) des Ausblicks für 2023 und 2025 um die von der U.S.-Regierung erhaltenen Unterstützungsleistungen („Provider Relief Fund”, PRF) bereinigt. Im Geschäftsjahr 2023 werden Kosten im Zusammenhang mit dem FME25-Programm, Kosten im Zusammenhang mit der Umwandlung der Rechtsform und Effekte im Zusammenhang mit der Optimierung des Bestandsportfolios als Sondereffekte behandelt.

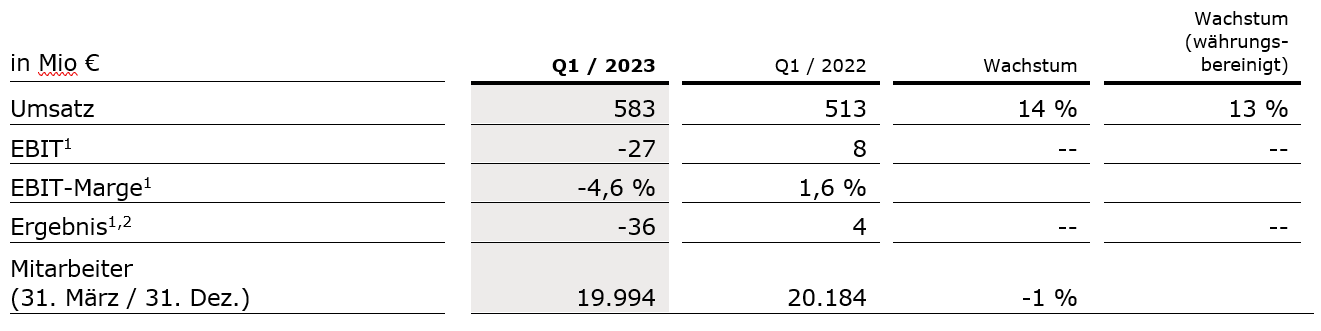

Fresenius Vamed

Fresenius Vamed realisiert weltweit Projekte und erbringt Dienstleistungen für Krankenhäuser und andere Gesundheitseinrichtungen und ist ein führender Post-Akut-Anbieter in Zentraleuropa. Das Leistungsspektrum umfasst die gesamte Wertschöpfungskette: von der Entwicklung, Planung und schlüsselfertigen Errichtung über die Instandhaltung bis zum technischen Management und zur Gesamtbetriebsführung. [4],[5]

Der Umsatz von Fresenius Vamed stieg um 14 % (währungsbereinigt: 13 %) auf 583 Mio €

(1. Quartal 2022: 513 Mio €). Organisch stieg der Umsatz um 13 %.

Der Umsatz im Dienstleistungsgeschäft stieg um 8 % (währungsbereinigt: 7 %) auf 436 Mio € (1. Quartal 2022: 405 Mio €), aufgrund der stärkeren Entwicklung der technischen Dienstleistungen in Deutschland, Italien und dem Vereinigten Königreich. Im Projektgeschäft stieg der Umsatz um 36 % (währungsbereinigt: 36 %) auf 147 Mio € (1. Quartal 2022: 108 Mio €). Die gute Umsatzentwicklung ist hauptsächlich auf höhere Umsätze im europäischen Projektgeschäft zurückzuführen.

Der EBIT1 fiel auf -27 Mio € (1. Quartal 2022: 8 Mio €) mit einer EBIT-Marge1 von -4,6 %

(1. Quartal 2022: 1,6 %). Haupttreiber für die schwache Entwicklung waren einige Teile des Projektgeschäfts, die keinen Deckungsbeitrag aufwiesen sowie bestimmte Geschäftsanbahnungen, die nicht wie geplant realisiert werden konnten und erhebliche negative Einmaleffekte aus dem Dienstleistungsgeschäft. Um der negativen EBIT-Entwicklung entgegenzuwirken, wurde ein umfangreiches Restrukturierungsprogramm eingeleitet.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

Das Ergebnis1,2 fiel auf -36 Mio € (1. Quartal 2022: 4 Mio €).

Der Auftragseingang betrug 43 Mio € (1. Quartal 2022: 263 Mio €). Der Auftragsbestand zum 31. März 2023 lag bei 3.580 Mio € (31. Dezember 2022: 3.689 Mio €).

Der operative Cashflow fiel auf -68 Mio € (1. Quartal 2022: -45 Mio €), aufgrund des negativen Ergebnisses und des höheren Netto-Umlaufvermögens. Die Cashflow-Marge betrug -11,7 % (1. Quartal 2022: -8,8 %).

Fresenius Vamed erwartet für das Geschäftsjahr 2023 ein organisches Umsatzwachstum3 im niedrigen bis mittleren einstelligen Prozentbereich. Die EBIT-Marge4 soll deutlich unter dem strukturellen Margenband von 4 bis 6 % liegen.

1 Vor Sondereinflüssen

2 Ergebnis, das auf die Anteilseigner der VAMED AG entfällt

3 Basis 2022: 2.359 Mio €

4 Basis 2022: EBIT-Marge: 0,8 %, vor Sondereinflüssen; 2023 vor Sondereinflüssen

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung auf den Seiten 18-23.

Telefonkonferenz und Webcast

Anlässlich der Veröffentlichung der Ergebnisse für das 1. Quartal 2023 findet am 9. Mai 2023 um 13.30 Uhr (CEDT) / 07.30 Uhr EDT eine Videokonferenz statt. Die Übertragung können Sie live über das Internet verfolgen unter https://www.fresenius.com/de/termine .

Nach der Konferenz steht Ihnen die Aufzeichnung als Mitschnitt zur Verfügung.

Erläuterungen zu den verwendeten Kennzahlen können Sie unserer Website entnehmen https://www.fresenius.com/de/alternative-leistungskennzahlen.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zur Zeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren, die Verfügbarkeit finanzieller Mittel sowie unvorhergesehene Auswirkungen internationaler Konflikte. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Diese Presseinformation könnte nach Maßgabe des U.S. Securities Act of 1933 („Securities Act“), in seiner derzeit gültigen Fassung, als Angebotsmaterial der Fresenius Medical Care AG & Co. KGaA („FME“) angesehen werden. FME hat eine Registrierungserklärung in Form von Formular F-4 nach Maßgabe des Securities Act bei der U.S. Securities and Exchange Commission („SEC“) eingereicht, einschließlich eines zugehörigen Informationsschreibens/Prospekts. AKTIONÄREN VON FME WIRD DRINGEND EMPFOHLEN, DIE REGISTRIERUNGSERKLÄRUNG UND ALLE ANDEREN RELEVANTEN DOKUMENTE, DIE BEI DER SEC EINGEREICHT WURDEN ODER NOCH EINGEREICHT WERDEN, EINSCHLIESSLICH DES ZUGEHÖRIGEN INFORMATIONSSCHREIBENS/PROSPEKTS, ZU LESEN, SOBALD SIE VERFÜGBAR SIND, DA SIE WICHTIGE INFORMATIONEN ÜBER DEN DARIN BESCHRIEBENEN GEPLANTEN FORMWECHSEL ENTHALTEN ODER ENTHALTEN WERDEN. Die endgültige Fassung des Informationsschreibens/Prospekts wird an die Aktionäre von FME verteilt werden. Aktionäre können ein kostenloses Exemplar dieser Offenlegungsdokumente (sobald sie verfügbar sind) und anderer von FME bei der SEC eingereichter Dokumente auf der Website der SEC unter www.sec.gov oder von Fresenius Medical Care AG & Co. KGaA, zu Händen: Investor Relations, Else-Kröner-Straße 1, 61352 Bad Homburg v.d.H., Deutschland, erhalten.

Helen Giza, Vorstandsvorsitzende von Fresenius Medical Care, sagte: „Auch wenn die Ergebnisse des ersten Quartals leicht über unseren zu Jahresbeginn formulierten – niedrigen – Erwartungen lagen, gehen wir weiter davon aus, dass das Jahr 2023 für Fresenius Medical Care eine neue Basis für künftiges Wachstum definieren wird. Allerdings zeigen die bereits erreichten operativen Verbesserungen, dass wir mit unserem neu eingeführten Betriebsmodell und unserem Turnaround-Plan den richtigen Rahmen geschaffen haben. Das erste Quartal hat den Trend hin zu verbesserten Behandlungsvolumina und einem sich stabilisierenden Arbeitsmarktumfeld in den USA bestätigt. Beides sind wichtige Voraussetzungen – sowohl für eine verbesserte operative Auslastung als auch für die Sicherstellung der hohen Qualitätsstandards für unsere Patienten. Auf der Grundlage dieser positiven Entwicklungen bestätigen wir unseren finanziellen Ausblick für das Geschäftsjahr 2023."

1 Im Geschäftsjahr 2022 wurden Kosten im Zusammenhang mit dem FME25-Programm, die Auswirkungen des Kriegs in der Ukraine, die Auswirkungen der Hyperinflation in der Türkei, die Neubewertung des beizulegenden Zeitwerts des Anteils an Humacyte, Inc. und der Nettogewinn im Zusammenhang mit InterWell Health als Sondereffekte behandelt. Darüber hinaus wurde die Basis (Geschäftsjahr 2022) des Ausblicks für 2023 um die von der U.S.-Regierung erhaltenen Unterstützungsleistungen („Provider Relief Fund”, PRF) bereinigt. Im Geschäftsjahr 2023 werden Kosten im Zusammenhang mit dem FME25-Programm, Kosten im Zusammenhang mit der Umwandlung der Rechtsform und Effekte im Zusammenhang mit der Optimierung des Bestandsportfolios als Sondereffekte behandelt. Eine detaillierte Überleitung findet sich in der Tabelle am Ende dieser Presseinformation.

2 Ergebnis, das auf die Anteilseigner der Fresenius Medical Care AG & Co. KGaA entfällt

Rückgang des operativen Ergebnisses durch positive Trends gemindert

Der Umsatz stieg im ersten Quartal um 3 % auf 4.704 Mio € (+2 % währungsbereinigt, +2 % organisch).

Der Umsatz im Segment Care Delivery erhöhte sich um 3 % auf 3.756 Mio € (+1 % währungsbereinigt, +2 % organisch).

Im Bereich Care Delivery U.S. war das Wachstum in Höhe von 2 % (-2 % währungsbereinigt, -1 % organisch) hauptsächlich auf positive Währungseffekte zurückzuführen. Der Rückgang auf währungsbereinigter Basis war größtenteils durch das negative organische Wachstum sowie auf eine teilweise Auflösung einer Anpassung der Umsatzrealisierung für rechtlich strittige Forderungen im Vorjahr bedingt. Trotz höherer Erstattungssätze im Jahr 2023 war das organische Wachstum in den USA durch die Auswirkungen der Überleitung der im Jahr 2022 erfassten Umsätze für das letzte Leistungsjahr der „ESRD Seamless Care Organizations“ (ESCOs) negativ beeinflusst. Während der Annualisierungseffekt der durch Covid-19 bedingten Übersterblichkeit unter den Patientinnen und Patienten von Fresenius Medical Care das Wachstum weiterhin belastet, zeigt sich insgesamt eine Verbesserung mit nun nur noch leicht negativem organischem Behandlungswachstum (-0,3 %).

Der Bereich Care Delivery International verzeichnete eine dynamische Umsatzentwicklung mit einem Anstieg um 5 % (+12 % währungsbereinigt, +12 % organisch). Auf währungsbereinigter Basis war dies hauptsächlich zurückzuführen auf starkes organisches Wachstum. Dieses war in erster Linie durch die Auswirkungen der Hyperinflation in mehreren Märkten, einschließlich Lateinamerika, sowie auf Beiträge aus Akquisitionen bedingt. Trotz des Annualisierungseffekts der durch Covid-19 bedingten Übersterblichkeit war das organische Behandlungswachstum positiv (0,5 %).

Der Umsatz im Segment Care Enablement stieg um 3 % auf 1.311 Mio € (+3 % währungsbereinigt, +3 % organisch). Auf währungsbereinigter Basis war das Wachstum hauptsächlich zurückzuführen auf höhere Umsätze mit intensivmedizinischen Produkten in China sowie mit Produkten für die Heim-Hämodialyse. Die Umsatzentwicklung wurde zusätzlich durch höhere durchschnittliche Verkaufspreise für Produkte unterstützt.

Der Umsatz mit Produkten, die zwischen den Geschäftssegmenten zum beizulegenden Zeitwert transferiert werden, (Eliminierungen zwischen den Segmenten) ging um 1 % zurück auf 363 Mio € (-2 % währungsbereinigt; Q1 2022: 366 Mio €).3

Das operative Ergebnis ging um 25 % zurück auf 261 Mio € (-28 % währungsbereinigt). Dies entspricht einer Marge von 5,5 % (Q1 2022: 7,6 %). Ohne Sondereffekte und U.S. Provider Relief Funding (PRF)1 sank das operative Ergebnis um 9 % auf 354 Mio € (-13 % währungsbereinigt), was einer Marge von 7,5 % entspricht (Q1 2022: 8,6 %).

3 Das Unternehmen transferiert Produkte zwischen den Geschäftssegmenten zum beizulegenden Zeitwert. Die daraus resultierenden internen Umsätze und Aufwendungen sowie der verbleibende, mit diesen Produkttransfers erwirtschaftete Gewinn oder Verlust werden zunächst innerhalb der Geschäftssegmente erfasst, im Rahmen der Konsolidierung auf Konzernebene eliminiert und in der Position “Eliminierungen zwischen den Segmenten” ausgewiesen.

Das operative Ergebnis im Segment Care Delivery ging um 4 % auf 284 Mio € zurück (-9 % währungsbereinigt). Dies entspricht einer Marge von 7,6 % (Q1 2022: 8,2 %). Ohne Sondereffekte und PRF1 sank das operative Ergebnis um 2 % auf 302 Mio € (-6 % währungsbereinigt). Auf währungsbereinigter Basis, ohne Sondereffekte und PRF1, war dies hauptsächlich durch das Ausbleiben positiver Vorjahreseffekte bedingt. Dazu zählen die teilweise Auflösung einer Anpassung der Umsatzrealisierung für rechtlich strittige Forderungen im Jahr 2022, die Auswirkungen der Überleitung der im Jahr 2022 erfassten Umsätze für das letzte Leistungsjahr der „ESRD Seamless Care Organizations“ (ESCOs) und die Aussetzung des pauschalen Einbehalts von Zahlungen an Medicare-Dienstleister in den USA („Sequestration“). Einsparungen im Rahmen des FME25-Programms, Geschäftswachstum und niedrigere Personalkosten wirkten sich positiv aus.

Das operative Ergebnis im Segment Care Enablement ging auf -24 Mio € zurück (Q1 2022: 69 Mio €). Dies entspricht einer Marge von -1,9 % (Q1 2022: 5,5 %). Ohne Sondereffekte und PRF1 sank das operative Ergebnis um 29 % auf 69 Mio € (-32 % währungsbereinigt). Auf währungsbereinigter Basis, ohne Sondereffekte und PRF1 war dies hauptsächlich zurückzuführen auf inflationsbedingte Kostensteigerungen in den Bereichen Energie, Material und Personal. Höhere Volumina im Bereich Intensivmedizin, insbesondere in China, allgemeine Preiserhöhungen und Einsparungen im Rahmen des FME25-Programms wirkten sich positiv aus. Die Kosten im Zusammenhang mit der Einstellung des Entwicklungsprogramms für einen Dialyse-Cycler in Höhe von 83 Mio € waren der größte Sondereffekt, der im ersten Quartal bereinigt wurde. Dies erfolgte im Rahmen der angekündigten Optimierung des Bestandsportfolios.

Das operative Ergebnis der Zentralbereiche war positiv und lag bei 10 Mio € (Q1 2022: -10 Mio €). Dies war hauptsächlich auf die Neubewertung des beizulegenden Zeitwerts des Anteils an Humacyte, Inc. zurückzuführen. Ohne Sondereffekte betrug das operative Ergebnis der Zentralbereiche -8 Mio € (Q1 2022: -7 Mio €).

Das Konzernergebnis2 sank um 45 % auf 86 Mio € (-47 % währungsbereinigt). Ohne Sondereffekte und PRF1 verringerte sich das Konzernergebnis um 22 % auf 154 Mio € (-24 % währungsbereinigt). Zusätzlich zu den oben erwähnten Effekten auf Ebene des operativen Ergebnisses wirkten sich das höhere Zinsergebnis – hauptsächlich aufgrund von Refinanzierungsmaßnahmen – sowie der Anstieg des Anteils steuerlich nicht absetzbarer Aufwendungen im Vergleich zum steuerpflichtigen Einkommen negativ auf das Konzernergebnis aus.

Das Ergebnis je Aktie (Basic EPS, „Earnings Per Share“) ging um 45 % auf 0,29 € zurück (-47 % Währungsbereinigt). Ohne Sondereffekte und PRF1 sank das Ergebnis je Aktie um 22 % auf 0,53 € (-24 % währungsbereinigt).

Cashflow-Entwicklung

Im ersten Quartal erwirtschaftete Fresenius Medical Care einen operativen Cashflow von 143 Mio € (Q1 2022: 159 Mio €), was einer Marge von 3,0 % entspricht (Q1 2022: 3,5 %). Der Rückgang im Vergleich zum Vorjahresquartal war hauptsächlich auf das niedrigere Konzernergebnis zurückzuführen.

Der Free Cashflow4 betrug im ersten Quartal 2 Mio € (Q1 2022: -1 Mio €). Dies entspricht einer Marge von 0,0 % (Q1 2022: 0,0 %).

Ausblick

Auf Basis der Ergebnisse des ersten Quartals bestätigt Fresenius Medical Care seine Ziele für 2023.

Das Unternehmen erwartet für das Geschäftsjahr 2023 ein Umsatzwachstum im niedrigen bis mittleren einstelligen Prozentbereich (Basis 2022: 19.398 Mio €) sowie dass das operative Ergebnis stabil bleibt oder im bis zu hoch-einstelligen Prozentbereich zurückgeht (Basis 2022: 1.540 Mio €).5

4 Nettomittelzufluss/-abfluss aus betrieblicher Tätigkeit, nach Investitionen, vor Akquisitionen, Investitionen und Ausschüttungen Umsatz und operatives Ergebnis im Sinne dieses Ausblicks sind jeweils währungsbereinigt und berücksichtigen keine Sondereffekte. Sondereffekte werden als gesonderte Kennzahlen offengelegt („Umsatz ohne Sondereffekte“, Operatives Ergebnis ohne Sondereffekte“), um Effekte zu erfassen, die ungewöhnlicher Natur sind und zum Zeitpunkt der Erstellung der Prognose nicht vorhersehbar waren oder deren Umfang oder Auswirkungen nicht absehbar waren. Diese Effekte werden bereinigt, um die Vergleichbarkeit der vorgelegten Zahlen mit den Finanzzielen des Unternehmens zu gewährleisten, die ohne Sondereffekte festgelegt wurden.

5 Im Geschäftsjahr 2022 wurden Kosten im Zusammenhang mit dem FME25-Programm, die Auswirkungen des Kriegs in der Ukraine, die Auswirkungen der Hyperinflation in der Türkei, die Neubewertung des beizulegenden Zeitwerts des Anteils an Humacyte, Inc. und der Nettogewinn im Zusammenhang mit InterWell Health als Sondereffekte behandelt. Darüber hinaus wurde die Basis (Geschäftsjahr 2022) des Ausblicks für 2023 und 2025 um die von der U.S.-Regierung erhaltenen Unterstützungsleistungen („Provider Relief Fund”, PRF) bereinigt. Im Geschäftsjahr 2023 werden Kosten im Zusammenhang mit dem FME25-Programm, Kosten im Zusammenhang mit der Umwandlung der Rechtsform und Effekte im Zusammenhang mit der Optimierung des Bestandsportfolios als Sondereffekte behandelt. Eine detaillierte Überleitung findet sich in der Tabelle am Ende dieser Presseinformation.

Patienten, Dialysezentren und Beschäftigte

Zum 31. März 2023 behandelte Fresenius Medical Care 343.067 Patientinnen und Patienten in 4.060 Dialysezentren weltweit und hatte 125.231 Mitarbeiterinnen und Mitarbeiter (auf Basis der Gesamtbeschäftigtenzahl), verglichen mit 130.177 Beschäftigten zum 31. März 2022.

Telefonkonferenz

Fresenius Medical Care veranstaltet am 9. Mai 2023 um 15:30 Uhr MESZ eine Telefonkonferenz für Investoren und Analysten zu den Ergebnissen des ersten Quartals. Weitere Informationen finden Sie auf der Website des Unternehmens in der Sektion “Investoren”. Kurz nach der Veranstaltung steht Ihnen dort eine Aufzeichnung zur Verfügung.

Einen vollständigen Überblick über die Ergebnisse des ersten Quartals 2023 finden Sie in unserer Gewinn- und Verlustrechnung am Ende dieser Presseinformation sowie in der beiliegenden PDF-Datei. Unser 6-K-Bericht enthält weitere Einzelheiten.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die verschiedenen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie z.B. Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, behördlichen Genehmigungen, Auswirkungen der Covid-19-Pandemie, Ergebnissen klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Diese und weitere Risiken und Unsicherheiten sind im Detail in den Berichten der Fresenius Medical Care AG & Co. KGaA beschrieben, die bei der U.S.-amerikanischen Börsenaufsicht (U.S. Securities and Exchange Commission) eingereicht werden. Fresenius Medical Care übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Die Umsetzung der hier beschriebenen Maßnahmen steht unter dem Vorbehalt von Informations- und Konsultationsverfahren mit Betriebsräten und anderen Arbeitnehmervertretungen gemäß den lokalen Gesetzen. Solche Konsultationen können zu Änderungen an den vorgeschlagenen Maßnahmen führen.

Schule beendet – und was jetzt? Der Gesundheitskonzern Fresenius lädt am 10. Mai zum ersten „Tag der Ausbildung“ in die Konzernzentrale nach Bad Homburg ein. Im Konferenzzentrum „EK2“ in der Else-Kröner-Straße 2 können sich Schülerinnern und Schüler sowie interessierte Quereinsteiger zwischen 14 und 18 Uhr in lockerer Atmosphäre über Ausbildungsberufe und duale Studiengänge im technischen, kaufmännischen, naturwissenschaftlichen, IT-, Logistik und Pflege-Bereich informieren.

An verschiedenen Ständen können die Besucherinnen und Besucher mit Auszubildenden, dual Studierenden sowie Ausbilderinnen und Ausbildern ins Gespräch kommen und so aus erster Hand Einblicke in das Ausbildungsangebot bei Fresenius erhalten.

Folgende Informationsstände werden angeboten:

Berufsinformationsstand: Auszubildende, dual Studierende sowie Ausbilderinnen und Ausbilder stehen Rede und Antwort zu den angebotenen Ausbildungsberufen bei Fresenius.

Infostand der Bundesagentur für Arbeit: Mitarbeiterinnen und Mitarbeiter der Arbeitsagentur unterstützen Interessierte auf ihrem Weg in den Beruf.

Ausbildertreff von Fresenius: Gäste haben die Möglichkeit, sich direkt mit den Ausbilderinnen und Ausbildern auszutauschen.

Quereinsteiger/Berufliche Neuorientierung: Bereits Berufstätige sowie Studentinnen und Studenten können sich bezüglich einer Neuorientierung beraten lassen.

Aktuell bietet Fresenius im Rhein-Main-Gebiet über 40 verschiedene Ausbildungsberufe und duale Studiengänge an den Standorten Bad Homburg und Friedberg sowie in den Helios-Bildungszentren Bad Schwalbach/Idstein und Wiesbaden an. Für den Ausbildungsstart im August dieses Jahres werden noch Bewerbungen entgegengenommen. Ab Mitte Mai sind auch Bewerbungen für das Ausbildungsjahr 2024 möglich.

Deutschlandweit bildet Fresenius mehr als 6.300 Auszubildende und dual Studierende aus. Die Bewerberinnen und Bewerber können aus 44 Ausbildungsberufen und 33 dualen Studiengängen im technischen, IT-, kaufmännischen, Logistik-, naturwissenschaftlichen sowie im Pflege- und Gesundheitsbereich die für sie passende Ausbildung auswählen.

Diese Presseinformation könnte nach Maßgabe des U.S. Securities Act of 1933 („Securities Act“), in seiner derzeit gültigen Fassung, als Angebotsmaterial der Fresenius Medical Care AG & Co. KGaA („FME“) angesehen werden. FME hat eine Registrierungserklärung in Form von Formular F-4 nach Maßgabe des Securities Act bei der U.S. Securities and Exchange Commission („SEC“) eingereicht, einschließlich eines zugehörigen Informationsschreibens/Prospekts. AKTIONÄREN VON FME WIRD DRINGEND EMPFOHLEN, DIE REGISTRIERUNGSERKLÄRUNG UND ALLE ANDEREN RELEVANTEN DOKUMENTE, DIE BEI DER SEC EINGEREICHT WURDEN ODER NOCH EINGEREICHT WERDEN, EINSCHLIESSLICH DES ZUGEHÖRIGEN INFORMATIONSSCHREIBENS/PROSPEKTS, ZU LESEN, SOBALD SIE VERFÜGBAR SIND, DA SIE WICHTIGE INFORMATIONEN ÜBER DEN DARIN BESCHRIEBENEN GEPLANTEN FORMWECHSEL ENTHALTEN ODER ENTHALTEN WERDEN. Die endgültige Fassung des Informationsschreibens/Prospekts wird an die Aktionäre von FME verteilt werden. Aktionäre können ein kostenloses Exemplar dieser Offenlegungsdokumente (sobald sie verfügbar sind) und anderer von FME bei der SEC eingereichter Dokumente auf der Website der SEC unter www.sec.gov oder von Fresenius Medical Care AG & Co. KGaA, zu Händen: Investor Relations, Else-Kröner-Straße 1, 61352 Bad Homburg v.d.H., Deutschland, erhalten.

Fresenius Medical Care, der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen, informiert heute auf seinem Kapitalmarkttag über seinen Turnaround-Plan. Die Vorstandsvorsitzende Helen Giza und ihre Vorstandskolleginnen und -kollegen erläutern, wie die Profitabilität gesteigert werden soll. Helen Giza präsentiert außerdem die neuen, noch ungeprüften, globalen Segmentmargen für das Geschäftsjahr 2022, die das neue Betriebsmodell widerspiegeln.

1 Auf Grundlage der ungeprüften Tabellen anbei

Nach den erheblichen Auswirkungen der Covid-19-Pandemie mit erhöhter Patientensterblichkeit und Herausforderungen auf dem Fachkräftemarkt sieht Fresenius Medical Care bei diesen beiden Themen bereits eine Annäherung an das vorpandemische Niveau. Mit den eingeleiteten Produktivitätssteigerungen ist das Unternehmen gut positioniert, um mit verbesserter operativer Auslastung von der erwarteten Erholung des Geschäfts zu profitieren.

„2023 wird für Fresenius Medical Care ein Jahr der Standortbestimmung sein. Wir haben eine sehr starke Position in einem Markt, für den wir eine Rückkehr zum Wachstum erwarten. Wir sehen bereits die ersten Ergebnisse unseres Turnaround-Plans, und ich bin zuversichtlich, dass wir weiter gute Fortschritte machen werden“, sagte Helen Giza, Vorstandsvorsitzende von Fresenius Medical Care. „Auf 2023 werden wir später einmal als das Jahr zurückblicken, in dem wir den Weg für künftige Wertsteigerung bereitet haben. Es gibt noch viel zu tun und wir haben einen klaren Weg vor uns, der zu einer deutlichen Verbesserung der Profitabilität in jedem unserer operativen Segmente führen wird.“

Ausblick2

Wie im Februar angekündigt, erwartet Fresenius Medical Care für das Jahr 2023 ein Umsatzwachstum im niedrigen bis mittleren einstelligen Prozentbereich (Basis 2022: 19.398 Mio €). Das Unternehmen erwartet, dass das operative Ergebnis stabil bleibt oder im bis zu hoch-einstelligen Prozentbereich zurück geht. (Basis 2022: 1.540 Mio €).

Bis zum Jahr 2025 strebt Fresenius Medical Care eine verbesserte operative Marge zwischen 10 und14 Prozent an (Basis 2022: 7,9 Prozent). Um dieses Ziel zu erreichen, konzentriert sich Fresenius Medical Care auf Initiativen zur Margenverbesserung in beiden Segmenten.

Zu den wichtigen Margentreibern im Bereich Care Delivery gehören neben dem FME25-Programm die Beiträge aus der Verbesserung der operativen Auslastung, die sich aus der Erholung des Geschäftsvolumens und einer reduzierten Infrastruktur von Dialysezentren ergibt, die Verbesserung der Erstattungssätze und des Kostenträgermixes in den USA, die Steigerung der Arbeitsproduktivität sowie Wachstum und eine verbesserte operative Effizienz im internationalen Care-Delivery-Geschäft. Fresenius Medical Care erwartet, dass sich die operative Marge des Segments Care Delivery von 9,5 Prozent im Jahr 2022 auf eine Spanne von 10 bis 14 Prozent bis zum Jahr 2025 verbessern wird.

Die deutlichste Margenverbesserung soll im Bereich Care Enablement erzielt werden. Die operative Marge soll sich von 1,9 Prozent im Jahr 2022 auf 8 bis 12 Prozent im Jahr 2025 verbessern. Care Enablement war in den letzten Jahren besonders stark von Inflation betroffen, die durch Kostensteigerungen in der Lieferkette noch verschärft wurde. Wichtige Elemente des Turnaround-Plans sind neben dem FME25-Programm die Gestaltung von Preisen und Verträgen, eine optimierte direkte Beschaffung, die weitere Expansion in attraktive internationale Märkte und die Straffung der Prozesse bei gleichzeitiger weiterer Senkung der Verwaltungskosten und Verbesserung der betrieblichen Effizienz.

2 Der Umsatz und operative Ergebnis im Sinne dieses Ausblicks sind währungsbereinigt und berücksichtigen keine Sondereffekte.

Sondereffekte werden als gesonderte Kennzahlen offengelegt („Umsatz ohne Sondereffekte“, Operatives Ergebnis ohne Sondereffekte“), um Effekte zu erfassen, die ungewöhnlicher Natur sind und zum Zeitpunkt der Erstellung der Prognose nicht vorhersehbar waren oder deren Umfang oder Auswirkungen nicht absehbar waren. Diese Effekte werden bereinigt, um die Vergleichbarkeit der vorgelegten Zahlen mit den Finanzzielen des Unternehmens zu gewährleisten, die ohne Sondereffekte festgelegt wurden.

Im Geschäftsjahr 2022 wurden Kosten im Zusammenhang mit dem FME25-Programm, die Auswirkungen des Kriegs in der Ukraine, die Auswirkungen der Hyperinflation in der Türkei, die Neubewertung des beizulegenden Zeitwerts des Anteils an Humacyte, Inc. und der Nettogewinn im Zusammenhang mit InterWell Health als Sondereffekte behandelt.

Darüber hinaus wurde die Basis (Geschäftsjahrs 2022) für den Ausblick für 2023 und 2025 um die von der U.S.-Regierung erhaltenen Unterstützungsleistungen (Provider Relief Funding) bereinigt. Eine detaillierte Überleitung findet sich in der Tabelle am Ende dieser Presseinformation.

Portfolio-Optimierung

Neben der Verbesserung der Margen führt Fresenius Medical Care derzeit Maßnahmen zur Optimierung des Portfolios durch, um das Unternehmen auf das Kerngeschäft zu fokussieren und die aktuellen Forschungs- und Entwicklungsaktivitäten im Bereich Care Enablement zu straffen. Das Unternehmen prüft sorgfältig alle Optionen für sein Portfolio und wird die Forschungs- und Entwicklungsaktivitäten für kommerziell nicht verwertbare Produkte einstellen. Die Maßnahmen zur Optimierung des Portfolios sind in dem oben dargestellten Ausblick nicht enthalten und werden als Sondereffekte behandelt. Die Erlöse sollen für den Abbau der Verschuldung verwendet werden.

Insgesamt sollen diese Maßnahmen das Ziel des Unternehmens unterstützen, die Rendite auf das investierte Kapital (ROIC) bis 2025 zu verdoppeln.

Diese Mitteilung enthält zukunftsgerichtete Aussagen, die verschiedenen Risiken und Ungewissheiten unterworfen sind. Die tatsächlichen Ergebnisse können erheblich von den in diesen zukunftsgerichteten Aussagen beschriebenen Ergebnissen abweichen, und zwar aufgrund verschiedener Faktoren, wie z. B. Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, behördliche Genehmigungen, Auswirkungen der Covid-19-Pandemie, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten in Rechtsstreitigkeiten oder Untersuchungsverfahren sowie die Verfügbarkeit von Finanzmitteln. Diese und andere Risiken und Ungewissheiten sind in den Berichten der Fresenius Medical Care AG & Co. KGaA beschrieben, die bei der U.S. Securities and Exchange Commission eingereicht wurden. Fresenius Medical Care AG & Co. KGaA übernimmt keine Verpflichtung, die zukunftsgerichteten Aussagen in dieser Mitteilung zu aktualisieren.

Die Umsetzung der hier beschriebenen Maßnahmen steht unter dem Vorbehalt von Informations- und Konsultationsverfahren mit Betriebsräten und anderen Arbeitnehmervertretungen gemäß den lokalen Gesetzen. Solche Konsultationen können zu Änderungen an den vorgeschlagenen Maßnahmen führen.

Fresenius Medical Care, der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen, bekennt sich zu den Women's Empowerment Principles der Vereinten Nationen (UN), die vom UN Global Compact und von UN Women formuliert wurden.

Die Women’s Empowerment Principles (WEPs) sind sieben Grundsätze zur Stärkung von Frauen in Unternehmen. Mit Hilfe der Prinzipien erhalten Unternehmen eine Anleitung, wie sie die Gleichstellung der Geschlechter am Arbeitsplatz und in der Gesellschaft fördern können. Dabei orientieren sie sich an internationalen Arbeits- und Menschenrechtsstandards. Die Prinzipien basieren insbesondere auf der Erkenntnis, dass Unternehmen ein Interesse an der Gleichstellung der Geschlechter und der Stärkung der Rolle der Frau haben und dafür verantwortlich sind.

Helen Giza, Vorstandsvorsitzende von Fresenius Medical Care, sagte: „Mit der Unterzeichnung der UN Women's Empowerment Principles zeigt Fresenius Medical Care sein Engagement für die Förderung von Frauen während ihrer gesamten beruflichen Laufbahn. Wir bieten gleiche Chancen in einer vielfältigen und integrativen Arbeitskultur und unterstützen Frauen in unseren Geschäftsprozessen sowie in den Kommunen, in denen wir tätig sind.“

Das Unternehmen bekräftigt mit der Unterzeichnung sein fortwährendes Engagement für Vielfalt, Chancengleichheit und Integration. Im Jahr 2022 hat sich das Unternehmen neue Ziele zur Förderung der Geschlechtervielfalt gesetzt, um die Entwicklung von weiblichen Führungskräften im gesamten Unternehmen zu unterstützen. Bis Ende 2027 will Fresenius Medical Care den Anteil von Frauen auf der ersten Führungsebene unterhalb des Vorstands auf 35 % und auf der zweiten Führungsebene auf 45 % erhöhen. Im Jahr 2022 lag der Anteil weiblicher Führungskräfte auf den ersten beiden Ebenen unterhalb des Vorstands bei 30 %. Darüber hinaus hat sich das Unternehmen zum Ziel gesetzt, bis 2030 den Anteil von Frauen in Führungspositionen so zu erhöhen, dass er dem Anteil von Frauen in der Gesamtbelegschaft entspricht. Die neuen Ziele wurden im Nichtfinanziellen Konzernbericht 2022 veröffentlicht.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die verschiedenen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie z.B. Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, behördlichen Genehmigungen, Auswirkungen der Covid-19-Pandemie, Ergebnissen klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren und die Verfügbarkeit finanzieller Mittel. Diese und weitere Risiken und Unsicherheiten sind im Detail in den Berichten der Fresenius Medical Care AG & Co. KGaA beschrieben, die bei der U.S.-amerikanischen Börsenaufsicht (U.S. Securities and Exchange Commission) eingereicht werden. Fresenius Medical Care übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.

Fresenius Medical Care, der weltweit führende Anbieter von Produkten und Dienstleistungen für Menschen mit Nierenerkrankungen, ist mit dem renommierten CIO 100 Award ausgezeichnet worden. Das Unternehmen wurde für seine bahnbrechenden Bemühungen ausgezeichnet, ein Instrument zur Vorhersage der intradialytischen Hypotonie (IDH) zu entwickeln, bevor diese bei Hämodialyse-Patienten auftritt. IDH ist eine häufige Komplikation der Langzeit-Hämodialyse, die zu schwerwiegenden klinischen Folgen bis hin zum Tod führen kann und schwer vorherzusagen ist.

Das Renal Research Institute (RRI), ein Geschäftsbereich von Fresenius Medical Care, und das Team Digital Technology & Innovation (DTI) des Unternehmens haben eine sichere Datenpipeline entwickelt, die Echtzeitdaten von Dialysegeräten und medizinischen Sensoren aus den USA in hoher Frequenz sammelt.

Der erhöhte Datenfluss ermöglicht es, mithilfe von maschinellem Lernen und Cloud Computing eine IDH-Vorhersage für Patientinnen und Patienten in Echtzeit zu erstellen. Die Dialyseteams nutzen die Informationen, um Behandlungspläne zu entwerfen und bei der Behandlung einzugreifen, um IDH zu verhindern. Dadurch können Morbidität und Mortalität der Patientinnen und Patienten verringert werden.

"Dies ist ein gutes Beispiel für partnerschaftliche Zusammenarbeit und Teamwork. Wir sind stolz darauf, diese spannenden Technologien für eine noch bessere Versorgung unserer Patienten einzusetzen, um die Behandlungsergebnisse zu verbessern und damit auch die Lebensqualität unserer Patienten", sagte Dr. Franklin W. Maddux, Global Chief Medical Officer und Vorstandsmitglied der Fresenius Medical Care.

Mit den CIO 100 Awards werden 100 Unternehmen und ihre Teams ausgezeichnet, die IT auf innovative Weise einsetzen, um einen Wettbewerbsvorteil zu schaffen, Geschäftsprozesse zu optimieren, Wachstum zu ermöglichen oder die Beziehungen zu Kunden zu verbessern. Da der Preis an Unternehmen und nicht an Einzelpersonen vergeben wird, ist er ein anerkanntes Zeichen für herausragende Leistungen von Unternehmen.

Das Renal Research Institute (RRI) hat es sich zur Aufgabe gemacht, die Behandlungsergebnisse von Patientinnen und Patienten mit chronischer Nierenerkrankung (CKD) durch Forschung, technische Innovation, Implementierung von Prozessen und Schulungen messbar zu verbessern. Das RRI ist bestrebt, seine Ziele durch die Zusammenarbeit mit nationalen und internationalen akademischen Partnern, der Industrie und gemeinnützigen Organisationen zu erreichen, die auf dem Gebiet der Nierenerkrankungen tätig sind. Das RRI pflegt seine Beziehungen zu akademischen Zentren von höchstem Rang durch Partnerschaften. Das RRI fördert Forschungs- und Ausbildungsprogramme mit einem Schwerpunkt auf internationalen klinischen Stipendiaten, Wissenschaftlerinnen und Dialysepflegern. Durch Partnerschaften kann das RRI das Spektrum umfassender Nierenversorgung erweitern, indem es die Peritoneal- und Hämodialysetherapien durch klinische Forschung und die Anwendung von Praxisrichtlinien und neuen Technologien vorantreibt. Weitere Informationen erhalten Sie auf der Website des Renal Research Institute unter www.renalresearch.com.

This release contains forward-looking statements that are subject to various risks and uncertainties. Actual results could differ materially from those described in these forward-looking statements due to various factors, including, but not limited to, changes in business, economic and competitive conditions, legal changes, regulatory approvals, impacts related to COVID-19, results of clinical studies, foreign exchange rate fluctuations, uncertainties in litigation or investigative proceedings, and the availability of financing. These and other risks and uncertainties are detailed in Fresenius Medical Care AG & Co. KGaA’s reports filed with the U.S. Securities and Exchange Commission. Fresenius Medical Care AG & Co. KGaA does not undertake any responsibility to update the forward-looking statements in this release.

Biologische Arzneimittel werden zur Behandlung einer Vielzahl von Krankheiten und medizinischen Beschwerden eingesetzt, einschließlich schwerer Erkrankungen wie rheumatoider Arthritis und Psoriasis sowie lebensbedrohlicher Erkrankungen wie Krebs. Fresenius Kabi hat sich zu einem etablierten Anbieter für eine verbesserte Patientenversorgung entwickelt und bringt dieses Know-how in den Bereich der Biosimilars ein, um mehr Patientinnen und Patienten den Zugang zu modernen Therapieoptionen zu ermöglichen. Der Fokus von Fresenius Kabi liegt hierbei auf den Bereichen Autoimmunerkrankungen und Onkologie.

Ein Biosimilar ist ein biologisches Arzneimittel, das einem anderen bereits zugelassenen biologischen Arzneimittel, dem „Referenzarzneimittel“, sehr ähnlich ist. Das Biosimilar-Produkt entspricht in Bezug auf Wirksamkeit und Sicherheit dem Referenzprodukt.

Biosimilars bieten einer großen Anzahl von Patientinnen und Patienten eine kostengünstige Therapieoption. Sie können moderne Therapien erschwinglich und für eine größere und wachsende Zahl von Patientinnen und Patienten zugänglich machen. Durch die geringeren Kosten erhöht sich die Akzeptanz von hochwertigen Biologika und führt zu einer besseren Patientenversorgung. Die Kosteneinsparungen können wiederum in die Entwicklung neuer und innovativer Therapien reinvestiert werden.

Bereits heute ist mehr als jede dritte Neuzulassung von Arzneimitteln ein Biopharmazeutikum und es wird mit einem erheblichen Wachstum dieses weltweiten Marktes, inklusive Biosimilars, in den nächsten Jahren und Jahrzehnten gerechnet.

Kontakt

Fresenius Kabi AG

Else-Kröner-Str. 1

61352 Bad Homburg

Deutschland

T: +49 6172 686-0

communication@fresenius-kabi.com

Weiterführende Links

Fresenius Kabi Biosimilars Fresenius Kabi erwirbt Mehrheitsbeteiligung an mAbxience

Konzernabschluss und Konzernlagebericht (IFRS)