6. November 2024

Fresenius Q3/24: Vereinfachung und Fokussierung treiben nachhaltige Entwicklung – Ausblick angehoben

- Organisches Konzern-Umsatzwachstum von 9 %1,2 auf 5,3 Mrd €2 durch starke operative Entwicklung bei Kabi und gutes organisches Wachstum bei Helios.

- Starke Ergebnisentwicklung mit währungsbereinigtem Anstieg des Konzern-EBIT2 um 9 %3 auf 552 Mio € und 7 %2,3,4 Wachstum beim Ergebnis je Aktie.

- Konzernausblick für das laufende Geschäftsjahr angehoben; das organische Umsatzwachstum1,2 im Geschäftsjahr 2024 soll jetzt zwischen 6 und 8 % liegen (zuvor: zwischen 4 und 7 %), und das währungsbereinigte EBIT-Wachstum2 soll nun in der Spanne von 8 bis 11 % liegen (zuvor: zwischen 6 und 10 %).

- Konzernweite Kosteneinsparungen und Produktivitätsgewinne über Plan und damit Gesamtjahresziel bereits in den ersten neun Monaten erreicht.

- Exzellenter operativer Cashflow dank klarem Fokus auf Cash Management.

1 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien.

2 Vor Sondereinflüssen

3 Wachstumsrate bereinigt um Hyperinflation in Argentinien

4 Ohne Fresenius Medical Care

- Reduzierung der Verschuldung weiter vorangebracht und Verschuldungsgrad erneut verbessert auf 3,24x1,3 aufgrund hervorragender Entwicklung beim Cashflow; Überprüfung des Zielkorridors anvisiert.

- Fresenius Kabi über dem oberen Ende des strukturellen Wachstumsbands mit 11 %2 organischem Umsatzwachstum; ausgezeichnete EBIT-Marge von 15,9 %3.

- Wachstumsvektoren bei Kabi zeigen anhaltend starke Performance; herausragende Entwicklung bei Biopharma führt erneut zu positivem EBIT im 3. Quartal; Tyenne im Plan bei zunehmender Dynamik.

- Fresenius Helios mit starkem organischen Umsatzwachstum von 8 % aufgrund solider Entwicklung in Spanien und positiven technischen Effekten aus der Umklassifizierung von Umsätzen in Deutschland; EBIT-Marge von 7,9 %2 im Rahmen der Erwartungen aufgrund geringerer saisonaler Nachfrage in Spanien; letztes Quartal mit Unterstützung durch Energiekostenhilfen.

- Dezidiertes Helios Performance-Programm auf den Weg gebracht zur Verbesserung der operativen Effizienz, um das Ende der staatlichen Energiekostenhilfen in Deutschland zu kompensieren.

1 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen, inklusive Leasingverbindlichkeiten; inklusive Fresenius Medical Care Dividende

2 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien.

3 Vor Sondereinflüssen

Michael Sen, Vorstandsvorsitzender von Fresenius: „Team Fresenius hat in einem hervorragenden dritten Quartal wieder geliefert und die Performance auf breiter Basis gesteigert: Bei einem kräftigen Umsatzwachstum konnten wir gleichzeitig die Marge verbessern. Durch die Ausrichtung auf Kabi und Helios sind wir fokussierter und stärker. Beide Geschäfte liefern eine konstant und nachhaltig gute Performance. Das zeigt sich auch bei der exzellenten Cashflow-Entwicklung. Wir nutzen unsere Finanzkraft, um die Verschuldung weiter zu verringern, das Wachstum des Ergebnisses je Aktie zu steigern und die Renditen zu erhöhen. Quartal für Quartal zeigen wir, dass sich #FutureFresenius auszahlt. Im Mittelpunkt unseres Handelns steht unsere Mission: Wir retten Menschenleben und verbessern Lebensqualität und Gesundheit. Fresenius ist: Committed to life.“

Sen weiter: „Angesichts der starken ersten neun Monate erhöhen wir unsere Umsatz- und Ergebnisprognose für das Gesamtjahr.“

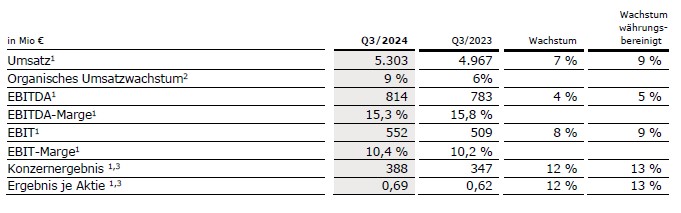

Konzern Umsatz- und Ergebnisentwicklung

Der Konzernumsatz vor Sondereinflüssen stieg um 7 % (währungsbereinigt um 9 %) auf 5.303 Mio € (3. Quartal 2023: 4.967 Mio €). Das organische Wachstum betrug 9 %2 aufgrund der anhaltend starken Entwicklung bei Kabi und Helios. Währungsumrechnungseffekte hatten einen negativen Einfluss von 2 % auf das Umsatzwachstum.

Der Konzern-EBITDA vor Sondereinflüssen stieg um 4 % (währungsbereinigt: 5 %) auf 814 Mio € (3. Quartal 2023: 783 Mio €).

Der Konzern-EBIT vor Sondereinflüssen stieg um 8 % (währungsbereinigt: 9 %) auf 552 Mio € (3. Quartal 2023: 509 Mio €). Dies ist im Wesentlichen auf die gute Ergebnisentwicklung von Kabi und Helios zurückzuführen sowie auf den kontinuierlichen Fortschritt des konzernweiten Kosteneinsparungsprogramms. Die EBIT-Marge vor Sondereinflüssen betrug 10,4 % (3. Quartal 2023: 10,2 %). Der berichtete Konzern-EBIT lag bei 492 Mio € (3. Quartal 2023: 362 Mio €).

Das Zinsergebnis vor Sondereinflüssen lag bei -116 Mio € (3. Quartal 2023:

-102 Mio €) im Wesentlichen aufgrund von Finanzierungsmaßnahmen bei höherem Zinsniveau.

Die Steuerquote vor Sondereinflüssen lag bei 24,5 % (3. Quartal 2023: 23,1 %).

1 Vor Sondereinflüssen

2 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien

3 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt. Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru.

Das Ergebnis1 der dekonsolidierten Aktivitäten der Fresenius Medical Care vor Sondereinflüssen stieg um 38 % (währungsbereinigt: 42 %) auf 76 Mio € (3. Quartal 20231: 55 Mio €).

Das Konzernergebnis1 vor Sondereinflüssen stieg um 12 % (währungsbereinigt: 13 %) auf 388 Mio € (3. Quartal 20231: 347 Mio €). Der Anstieg ist auf die gute operative Entwicklung zurückzuführen. Das berichtete Konzernergebnis1 erhöhte sich auf 326 Mio € (3. Quartal 20231: -406 Mio €) im Wesentlichen aufgrund des positiven Ergebnisbeitrags von Fresenius Medical Care. Das negative Konzernergebnis in der Vorjahresperiode resultiert aus dem nicht-zahlungswirksamen Bewertungseffekt von Fresenius Medical Care nach IFRS 5.

Das Konzernergebnis1 vor Sondereinflüssen ohne Fresenius Medical Care stieg um 7 % (währungsbereinigt: 7 %) auf 312 Mio € (3. Quartal 20231: 292 Mio €).

Das Ergebnis je Aktie1 vor Sondereinflüssen stieg um 12 % (währungsbereinigt: 13 %) auf 0,69 € (3. Quartal 20231: 0,62 €). Das berichtete Ergebnis je Aktie1 betrug 0,58 € (3. Quartal 20231: -0,72 €).

Konzern Cashflow-Entwicklung

Der operative Konzern-Cashflow (aus fortgeführten Aktivitäten) hat sich erhöht auf 763 Mio € (3. Quartal 2023: 603 Mio €). Diese exzellente Entwicklung ist insbesondere auf die sehr gute operative Geschäftsentwicklung und Verbesserungen im Netto-Umlaufvermögen bei Helios und Kabi zurückzuführen. Die operative Cashflow-Marge betrug 14,4 % (3. Quartal 2023: 12,1 %). Der Free Cashflow vor Akquisitionen, Dividenden und Leasingverbindlichkeiten (aus fortgeführten Aktivitäten) stieg auf 532 Mio € (3. Quartal 2023: 346 Mio €). Der Free Cashflow nach Akquisitionen, Dividenden und Leasingverbindlichkeiten (aus fortgeführten Aktivitäten) verbesserte sich auf 623 Mio € (3. Quartal 2023: 102 Mio €).

1 Ergebnis, das auf die Anteilseigner der Fresenius SE & Co. KGaA entfällt

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt. Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru.

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse | FSE (fresenius.com)

Konzern Verschuldung

Die Finanzverbindlichkeiten des Konzerns gingen um -16 % zurück (währungsbereinigt: -16 %) auf 13.317 Mio € (31. Dezember 2023: 15.830 Mio €). Die ist im Wesentlichen auf die Rückzahlung von Finanzverbindlichkeiten zurückzuführen, was durch die exzellente Cashflow-Entwicklung ermöglicht wurde sowie auf den Rückgang der Leasingverbindlichkeiten in Höhe von rund 400 Mio € im Zusammenhang mit dem Vamed-Ausstieg. Die Netto-Finanzverbindlichkeiten des Konzerns reduzierten sich um -11 % (währungsbereinigt: -11 %) auf 11.823 Mio € (31. Dezember 2023: 13.268 Mio €).

Der Verschuldungsgrad zum 30. September 2024 lag bei 3,24x1,2 (31. Dezember 2023: 3,76x1,2), was einer weiteren Verbesserung gegenüber dem 4. Quartal 2023 um 52 Basispunkte entspricht. Dies ist durch die erfolgreiche Entwicklung beim EBITDA und beim Free Cashflow erreicht worden. Darüber hinaus begünstigten die rechtlich bedingte Aussetzung der Dividendenzahlung und der Vamed-Ausstieg die positive Entwicklung. Gegenüber dem 3. Quartal 2023 (4,03x1,2) entspricht dies einer Verbesserung von 79 Basispunkten.

Fresenius erwartet, bis zum Jahresende 2024 eine weitere Verbesserung der Kennziffer Netto-Finanzverbindlichkeiten / EBITDA3. Es wird erwartet, das untere Ende des selbst definierten Zielkorridors von 3,0x bis 3,5x zu erreichen. Dies soll insbesondere durch die weitere Reduzierung der Nettoverschuldung und die Verbesserung der operativen Leistung der Operating Companies erreicht werden.

1 Netto-Finanzverbindlichkeiten und EBITDA jeweils auf Basis der zu aktuellen Währungsrelationen durchschnittlichen Jahreswechselkurse gerechnet; proforma Akquisitionen/Desinvestitionen, inklusive Leasingverbindlichkeiten; inklusive Fresenius Medical Care Dividende

2 Vor Sondereinflüssen

3 Netto-Finanzverbindlichkeiten und EBITDA, jeweils auf Basis der zu aktuellen Währungsrelationen erwarteten durchschnittlichen Jahreswechselkurse gerechnet; Pro-forma-Akquisitionen/-Desinvestitionen; ohne potenzielle weitere Akquisitionen/-Desinvestitionen; vor Sondereinflüssen; inklusive Leasingverbindlichkeiten, inklusive Dividende der Fresenius Medical Care

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse | FSE (fresenius.com)

Ziel der strukturellen Produktivitätsverbesserungen frühzeitig erreicht

Die konzernweiten Kosten- und Effizienzmaßnahmen kommen schneller als geplant voran. Das Ziel, jährliche nachhaltige Kosteneinsparungen von ~400 Mio € auf EBIT-Ebene zu realisieren, wurde mit kumuliert 408 Mio € bereits im 3. Quartal 2024 erreicht. Dieses Ziel war ursprünglich für Ende 2025 ausgegeben.

Fresenius wird seine Anstrengungen fortsetzen, die strukturelle Produktivität auch weiterhin zu erhöhen. Nachdem Kabi bislang den Großteil der Einsparungen erzielt hat, wird zukünftig Fresenius Helios mit einem dezidierten Effizienzprogramm die operative Exzellenz und hierbei insbesondere die Reduzierung von Prozess- und Wartezeiten verbessern. Auch sollen die Digitalisierung von Abläufen sowie die Optimierung von Ressourcen vorangetrieben und Synergiepotentiale in den Bereichen Logistik und Beschaffung gehoben werden. Ein Update wird mit der Veröffentlichung der Gesamtjahresergebnisse im Februar 2025 bekannt gegeben.

Strukturelle Kosteneinsparungen sollen jedoch auch weiterhin von Fresenius Kabi und dem Corporate Center vorangetrieben werden. Die wichtigsten Elemente zur Produktivitätsverbesserung sind die Verringerung der Komplexität, die Optimierung von Lieferketten und Verbesserungen von Beschaffungsprozessen.

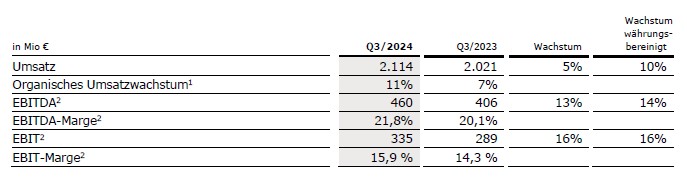

Operating Company Fresenius Kabi

Der Umsatz von Fresenius Kabi stieg um 5 % (währungsbereinigt: 10 %) auf 2.114 Mio € (3. Quartal 2023: 2.021 Mio €). Das organische Umsatzwachstum betrug 11 %1, was auf die positiven Preiseffekte insbesondere aus Argentinien, zurückzuführen ist sowie auf die gute Entwicklung der Wachstumsvektoren.

Der Umsatz im Bereich Wachstumsvektoren (MedTech, Nutrition und Biopharma) stieg um 9 % (währungsbereinigt: 16 %) auf 1.158 Mio €

(3. Quartal 2023: 1.067 Mio €). Das organische Wachstum lag bei ausgezeichneten 16 %1.

Das organische Umsatzwachstum von 11 %1 im Bereich Nutrition profitierte von positiven Preiseffekten aus Argentinien und der guten Entwicklung in den USA, vor allem bei der gut voranschreitenden Markteinführung von Fettemulsionen. Das Wachstum in China war weiterhin von der schwachen gesamtwirtschaftlichen Lage, Preisrückgängen im Zusammenhang mit Ausschreibungen sowie von den indirekten Auswirkungen der landesweiten Anti-Korruptionskampagne der Regierung beeinträchtigt. Der Bereich Biopharma verzeichnete ein exzellentes organisches Wachstum von 66 %1, das auf die insgesamt erfolgreiche Produkteinführung von Biosimilars in Europa und den USA zurückzuführen ist, insbesondere von Tyenne. Darüber hinaus verzeichnete mAbxience eine starke Entwicklung, die auf Bevacizumab und Meilensteinzahlungen zurückzuführen ist. Das organische Wachstum im Bereich MedTech betrug 7 %1 aufgrund der insgesamt positiven Entwicklung in den USA, Europa und international bei Infusions- und Ernährungssystemen.

Der Umsatz im Bereich Pharma (IV Drugs & Fluids) stieg um 2 % (währungsbereinigt: 3 %, organisch: 6 %1) auf 957 Mio € (3. Quartal 2023: 941 Mio €). Das organische Wachstum war vor allem auf die starke Entwicklung in Europa und International sowie auf ein solides Wachstum in den USA zurückzuführen, das durch Verbesserungen bei den Lieferrückständen getrieben wurde. Die schwächere Entwicklung in China konnte hierdurch kompensiert werden.

Der EBIT2 von Fresenius Kabi stieg um 16 % (währungsbereinigt: 16 %) auf 335 Mio € (3. Quartal 2023: 289 Mio €) im Wesentlichen aufgrund der guten Umsatzentwicklung, des Break-Even-Ergebnisses bei Biopharma und kontinuierlicher Fortschritte bei den Kosteneinsparungsmaßnahmen. Die EBIT-Marge2 betrug 15,9 % (3. Quartal 2023: 14,3 %) und lag damit am oberen Ende des Ausblicks für das Geschäftsjahr 2024.

1 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien.

2 Vor Sondereinflüssen

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt.

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse | FSE (fresenius.com)

Der EBIT1 der Wachstumsvektoren stieg um 62 % (währungsbereinigt: 53 %) auf 168 Mio € (3. Quartal 2023: 104 Mio €) aufgrund des positiven EBIT bei Biopharma und der guten Umsatzentwicklung. Die EBIT-Marge1 betrug 14,5 %

(3. Quartal 2023: 9,8 %). Für das Biopharma-Geschäft wird nun auch für das Gesamtjahr 2024 ein positiver EBIT erwartet.

Der EBIT1 im Bereich Pharma fiel um -9 % (währungsbereinigt: -8 %) auf 182 Mio € (3. Quartal 2023: 200 Mio €), was in erster Linie auf zusätzliche Kosten aufgrund des Produktionsbeginns in den wichtigen US-Werken in Wilson und Melrose Park zurückzuführen ist. Die EBIT-Marge1 betrug 19,0 % (3. Quartal 2023: 21,3 %).

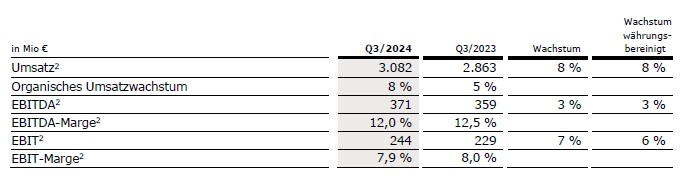

Operating Company Fresenius Helios

Der Umsatz vor Sondereinflüssen stieg um 8 % (währungsbereinigt: 8 %) auf 3.082 Mio € (3. Quartal 2023: 2.863 Mio €). Das organische Umsatzwachstum betrug 8 %.

Der Umsatz von Helios Deutschland stieg um 8 % (währungsbereinigt: 8 %) auf 1.940 Mio € (3. Quartal 2023: 1.800 Mio €) im Wesentlichen aufgrund von Preiseffekten und steigenden Fallzahlen. Weiterhin unterstützen positive technische Einmaleffekte aus der Umklassifizierung von Umsätzen das Wachstum. Das organische Umsatzwachstum betrug 8 %.

1 Vor Sondereinflüssen

Die währungsbereinigten Wachstumsraten sind um die Hyperinflation in Argentinien bereinigt.

2 Vor Sondereinflüssen

Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru.

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse | FSE (fresenius.com)

Der Umsatz von Helios Spanien vor Sondereinflüssen stieg um 8 % (währungsbereinigt: 8 %) auf 1.142 Mio € (3. Quartal 2023: 1.062 Mio €) bedingt durch ein solides Fallzahlenwachstum trotz der erwartungsgemäß geringeren saisonalen Nachfrage sowie durch positive Preiseffekte. Das organische Wachstum betrug 8 %. Die Kliniken in Lateinamerika zeigten ebenfalls eine gute Leistung.

Der EBIT1 von Fresenius Helios stieg um 7 % (währungsbereinigt: 6 %) auf 244 Mio € (3. Quartal 2023: 229 Mio €). Die EBIT-Marge1 betrug 7,9 %

(3. Quartal 2023: 8,0%).

Der EBIT1 von Helios Deutschland stieg um 8 % auf 170 Mio € (3. Quartal 2023: 157 Mio €). Q3/24 war das letzte Quartal, in dem staatliche Ausgleichszahlungen für höhere Energiekosten in die Gewinn- und Verlustrechnung einflossen und damit die Profitabilität unterstützten. Die EBIT-Marge1 betrug 8,8 % (3. Quartal 2023: 8,7 %).

Der EBIT1 von Helios Spanien fiel um -3 % (währungsbereinigt: 0 %) auf 73 Mio € (3. Quartal 2023: 75 Mio €) bedingt durch die erwartungsgemäß geringere saisonale Nachfrage und zeitliche Verschiebungen. Die EBIT-Marge1 lag bei 6,4 % (3. Quartal 2023: 7,1 %). Auf der vergleichbareren Neunmonatsbasis lag die EBIT-Marge1 bei 11,2% (1.-3. Quartal 2023: 11,2 %).

1 Vor Sondereinflüssen

Finanzzahlen und Wachstumsraten bereinigt um den Verkauf der Reproduktionsmedizingruppe Eugin und der Klinikbeteiligung in Peru.

Details zu den Sondereinflüssen finden Sie in der Überleitungsrechnung unter Finanzergebnisse | FSE (fresenius.com)

Auswirkungen des Ausstiegs von Fresenius Vamed

Seit dem 2. Quartal 2024 ist Fresenius Vamed kein Berichtssegment mehr von Fresenius. Der Vamed Geschäftsbereich High-End-Services (HES), der für Fresenius Helios und andere Krankenhäuser Dienstleistungen erbringt, ist in der Segmentberichterstattung des Konzernabschlusses unter Corporate / Sonstige enthalten.

Der Verkauf des Rehabilitationsgeschäfts sowie der Aktivitäten der Vamed in Österreich führten in den ersten neun Monaten 2024 zu nicht-zahlungswirksamen Sondereffekten in Höhe von 406 Mio € auf Ebene des Konzernergebnisses.

Die Sondereinflüsse im Zusammenhang mit dem sukzessiven Ausstieg aus dem internationalen Projektgeschäft beliefen sich im gleichen Zeitraum auf 441 Mio € auf Ebene des Konzern-EBIT und auf 357 Mio €1 auf Ebene des Konzernergebnisses. Insgesamt werden durch den Ausstieg aus dem internationalen Projektgeschäft Sondereinflüsse im hohen dreistelligen Millionen-Euro-Bereich erwartet, die sich über mehrere Jahre strecken und überwiegend zahlungswirksam werden.

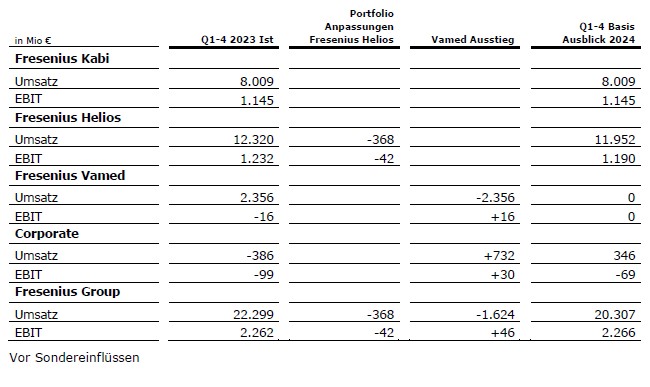

Konzern-Ausblick für 2024 und Ausblick Segmente2

Fresenius erhöht seinen Gesamtjahres-Ausblick. Auf Basis der ausgezeichneten ersten neun Monate 2024 erwartet Fresenius nun, ein organisches Konzernumsatzwachstum3,5,6 zwischen 6 und 8 % (zuvor: zwischen 4 und 7 %) und ein Wachstum beim währungsbereinigten Konzern-EBIT4,5 von 8 bis 11 % (zuvor: zwischen 6 und 10 %) im Geschäftsjahr 2024 zu erreichen.

Fresenius Kabi erwartet für das Geschäftsjahr 2024 ein organisches Umsatzwachstum6 im mittleren bis hohen einstelligen Prozentbereich. Die EBIT-Marge5 soll in einer Bandbreite von 15 bis 16% liegen (strukturelles Margenband: 14 bis 17 %).

Fresenius Helios erwartet für das Geschäftsjahr 2024 ein organisches Umsatzwachstum5 im mittleren einstelligen Prozentbereich. Die EBIT-Marge5 soll zwischen 10 % und 11 % liegen (strukturelles Margenband: 10 bis 12 %).

Der Konzern-Ausblick wird ohne Fresenius Vamed gegeben, also ausschließlich für die Operating Companies Fresenius Kabi und Fresenius Helios.

1 Entsprechend Eigentümeranteil

2 Die jeweilige Vorjahresbasis ist in der Tabelle „Basis für den Ausblick für das Geschäftsjahr 2024“ dargestellt

3 Basis 2023: 20.307 Mio €

4 Basis 2023: 2.266 Mio €

5 Vor Sondereinflüssen

6 Organische Wachstumsrate bereinigt um Rechnungslegungseffekte im Zusammenhang mit der Hyperinflation in Argentinien.

Basis für den Ausblick für das Geschäftsjahr 2024

# # #

Wenn kein Zeitrahmen angegeben ist, beziehen sich die Informationen auf Q3/2024.

Eine Übersicht der Ergebnisse des 3. Quartals 2024 – vor und nach Sondereinflüssen – finden Sie auf unserer Website.

Die Finanzzahlen für das 3. Quartal 2024 und für das 3. Quartal 2023 beinhalten Sondereinflüsse. Diese betreffen: Desinvestitionen Eugin und Krankenhaus Peru, Vamed Ausstieg, Aufwendungen im Zusammenhang mit dem Fresenius Kosten- und Effizienzprogramm, Transaktionsbezogene Aufwendungen mAbxience, Ivenix, Rechtsformwechsel-Kosten Fresenius Medical Care, Anpassungen des Bestandsportfolios, IT-Transformation, Transformation/Ausstieg Vamed, nicht fortgeführte Aktivitäten Vamed, Sondereinflüsse bei Fresenius Medical Care sowie Auswirkungen PPA Equity-Methode Fresenius Medical Care. Die in den Überleitungsrechnungen dargestellten Sondereinflüsse sind jeweils im Segment "Corporate" ausgewiesen.

Erläuterungen zur Dekonsolidierung von Fresenius Medical Care

Nach der Dekonsolidierung von Fresenius Medical Care werden seit dem 1. Dezember 2023 die Finanzzahlen des Konzerns gemäß IAS 28 (At Equity-Methode) dargestellt. Der Anteil in Höhe von 32 % an Fresenius Medical Care in der Gewinn- und Verlustrechnung sowie in der Bilanz des Fresenius-Konzerns wird in einer separaten Zeile ausgewiesen. Die von Fresenius Medical Care erhaltenen Dividenden werden als Teil der Kapitalflussrechnung ebenfalls separat ausgewiesen. IAS 28 verlangt eine vollständige Kaufpreisallokation (PPA). Die Bilanzierung der PPA wird als Sondereinfluss behandelt. Aus Gründen der Vereinfachung und Vergleichbarkeit wird Fresenius das Konzernergebnis künftig mit und ohne dem Equity-Ergebnis ausweisen.

Erläuterungen zur Portfoliooptimierung bei Fresenius Helios

Im Zuge der Portfoliooptimierung wurde am 31. Januar 2024 der Verkauf der Reproduktionsmedizingruppe Eugin abgeschlossen. Die Veräußerung der Beteiligung am Krankenhaus Clínica Ricardo Palma in Lima, Peru und der damit verbundene Ausstieg aus dem peruanischen Krankenhausmarkt wurden am 23. April 2024 abgeschlossen. Die Ergebnisse des 2. Quartals 2024 und des 2. Quartals 2023 von Fresenius Helios und entsprechend dem Fresenius-Konzern wurden entsprechend bereinigt.

Erläuterungen zu den Wachstumsraten bei Fresenius Kabi

Die Wachstumsraten zu konstanten Wechselkursen von Fresenius Kabi sind bereinigt. Die Anpassungen betreffen die Hyperinflation in Argentinien. Entsprechend wurden auch die konstanten Wachstumsraten des Fresenius-Konzerns angepasst.

Erläuterungen zum Vamed-Ausstieg

Aufgrund der Anwendung von IFRS 5 wurden die Vorjahreszahlen und Vorquartalszahlen des aktuellen Jahres in der Konzern-Gewinn- und Verlustrechnung und in der Konzern-Kapitalflussrechnung im Hinblick auf den angekündigten Vamed-Ausstieg angepasst. Der Vamed Geschäftsbereich High-End-Services (HES), der für Fresenius Helios und andere Krankenhäuser Dienstleistungen erbringt, wird auf Fresenius übertragen und ist in der Segmentberichterstattung des Konzernabschlusses unter Corporate / Sonstige enthalten. Details zu den finanziellen und bilanziellen Auswirkungen des Vamed-Ausstiegs und der Portfolioanpassungen bei Fresenius Helios finden Sie auf unserer Website.

Informationen zu den alternativen Leistungskennzahlen sind verfügbar unter www.fresenius.com/de/alternative-leistungskennzahlen.

Diese Mitteilung enthält zukunftsbezogene Aussagen, die gewissen Risiken und Unsicherheiten unterliegen. Die zukünftigen Ergebnisse können erheblich von den zurzeit erwarteten Ergebnissen abweichen, und zwar aufgrund verschiedener Risikofaktoren und Ungewissheiten wie zum Beispiel Veränderungen der Geschäfts-, Wirtschafts- und Wettbewerbssituation, Gesetzesänderungen, Ergebnisse klinischer Studien, Wechselkursschwankungen, Ungewissheiten bezüglich Rechtsstreitigkeiten oder Untersuchungsverfahren, die Verfügbarkeit finanzieller Mittel sowie unvorhergesehene Auswirkungen internationaler Konflikte. Fresenius übernimmt keinerlei Verantwortung, die in dieser Mitteilung enthaltenen zukunftsbezogenen Aussagen zu aktualisieren.